El buen momento de la industria textil y sus desafíos

El sector textil y confecciones peruano obtuvo muy buenos resultados en el primer semestre. No obstante, existen algunos sucesos negativos a nivel internacional que podrían afectar su desempeño a cierre de este año.

Reproducir:

Carlos Posada Ugaz, director ejecutivo del Idexcam - CCL

La industria textil a nivel mundial está encaminada en regresar nuevamente a la senda del crecimiento y esto se refleja en los acontecimientos que se están produciendo en las principales potencias de esta industria. Hablamos de China, Vietnam y Bangladesh, aunque debemos recalcar que en algunos de estos países se registran ciertos sucesos negativos que podrían amenazar al desempeño positivo que viene registrando el sector textil y confecciones.

China

En la primera mitad del año, China registró un crecimiento estable de los ingresos. El Ministerio de Industria y Tecnología de la Información de dicho país informó que las empresas textiles registraron un ingreso promedio anual de al menos US$ 3 millones cada una, recaudando en total US$ 367 billones de ingresos en los primeros seis meses de 2022, cifra 5,7% mayor con respecto a similar periodo de 2021.

Las ventas combinadas de los principales minoristas se valorizaron en US$ 118 billones en el primer semestre de 2022, 0,8 % más que lo registrado entre enero y junio de 2021. Asimismo, las exportaciones de prendas de vestir ascendieron a US$ 156,5 mil millones, un aumento del 11,7% respecto a similar periodo del año anterior.

No obstante, todos estos logros se podrían revertir debido a una sequía masiva que, junto con temperaturas récord, están causando estragos en su economía, provocando que el país sufra apagones continuos y el cierre fábricas y centros productivos.

Es el caso de la provincia de Sichuan, uno de los centros industriales más poblados y de más rápido crecimiento del país, que ha sido azotada por una severa sequía que ha significado poca lluvia para impulsar las represas hidroeléctricas que generalmente generan las tres cuartas partes de la electricidad del área que se envía a ciudades como Shanghái.

La falta de lluvias, que se ve agravada por las temperaturas abrasadoras que superan los 100 grados Fahrenheit, ha dejado los ríos con niveles de agua inusualmente bajos. Esta escasez ha impedido que las represas proporcionen suficiente electricidad para sustentar a la provincia de Sichuan. Como resultado, las fábricas de la zona se han visto obligadas a cerrar, a veces durante una semana.

Vietnam

En el caso de Vietnam, en el primer semestre las exportaciones textiles sumaron US$ 20.400 millones, un incremento de 19,7 % respecto a similar período de 2021. Los productos textiles de Vietnam se enviaron a 55 países. Estados Unidos, Japón, Corea del Sur, Canadá, China, Alemania y Camboya se encuentran entre los principales destinos de estos bienes.

Es importante destacar que la industria textil vietnamita cuenta actualmente con unas 14.000 empresas y emplea a más de 200.000 trabajadores.

En la primera mitad de 2022, la tasa de producción aumentó 4,5 % y la fabricación de prendas de vestir aumentó 11,4 %, en comparación con similar período del año pasado.

No obstante, el avance, según los expertos en la industria textil, muchas empresas vietnamitas se enfrentan actualmente a una gran dificultad con la alta demanda de trazabilidad de las materias primas en múltiples partes, exigencia actual en muchos mercados.

Bangladesh

La industria de la confección de Bangladesh, el exportador número dos del mundo después de China, se enfrenta a un doble golpe por la desaceleración de la demanda mundial y una crisis energética interna que amenaza con frustrar la recuperación de la nación.

De acuerdo con Business Standard, Plummy Fashions Ltd., proveedor de PVH Corp. –la empresa matriz de la marca de moda Tommy Hilfiger y Zara de Inditex SA–, experimentó una caída del 20% en los pedidos nuevos en julio con respecto al año anterior. Además, los minoristas tanto en los mercados europeos como estadounidenses están aplazando el envío de productos terminados o retrasando los pedidos.

La disminución de pedidos es un riesgo para la economía de este país, donde la industria de la confección representa más del 10% del producto interno bruto y emplea a 4,4 millones de personas. Además, las autoridades están recurriendo a cortes de energía que acaban con la productividad para preservar las reservas de combustible en medio de una crisis energética en toda la región, causada en parte por la guerra en Ucrania.

A medida que azotó la crisis energética, el costo de hacer negocios se disparó. Standard Group Ltd., uno de los principales exportadores que abastece a Gap Inc. y H & M Hennes & Mauritz AB, depende de generadores durante al menos tres horas al día para encender sus unidades de teñido y lavado.

Se estima que el costo de la electricidad de los generadores es tres veces mayor que el que se obtiene por medio del diesel. A eso se suma la debilidad del euro frente al dólar que está erosionando el atractivo de las exportaciones de Bangladesh, que tienen un precio en dólares.

Así las cosas, si bien a inicios de año, las expectativas a nivel mundial para el sector eran positivas, algunos sucesos, como los descritos, han obstaculizado dicho crecimiento y podrían seguir haciéndolo.

Panorama de la industria peruana

En el caso de la industria textil peruana, todo va viento en popa. En el primer semestre, el sector textil y confecciones creció en 37% en cuanto al valor de sus exportaciones y en 28% en cuanto al volumen. Este comportamiento se debe al crecimiento de los envíos hacia Estados Unidos (+43%), Chile (+65%), Canadá (+12%), Brasil (+12%), Alemania (+83%), Ecuador (+63%) y Francia (+58%).

No obstante, hay algo que debemos recalcar, sobre todo en este sector. Y es que, como se sabe, muchos de los insumos que se utilizan en esta industria para producir prendas de vestir son importados, en su mayoría desde el Asia, y, como se ha visto líneas arriba, los principales países productores tanto de prendas de vestir como insumos para el sector textil, no la están pasando del todo bien por lo que se podría complicar tanto el volumen de producción de insumos como su precio internacional.

Para ello, hemos identificado algunos de los principales insumos importados que, en su mayoría, son traídos de Asia y determinar si el precio ha variado considerablemente o se ha mantenido durante los últimos 12 meses y con ello establecer si el costo de producción de este sector se varia afectado por lo que viene ocurriendo en el mundo.

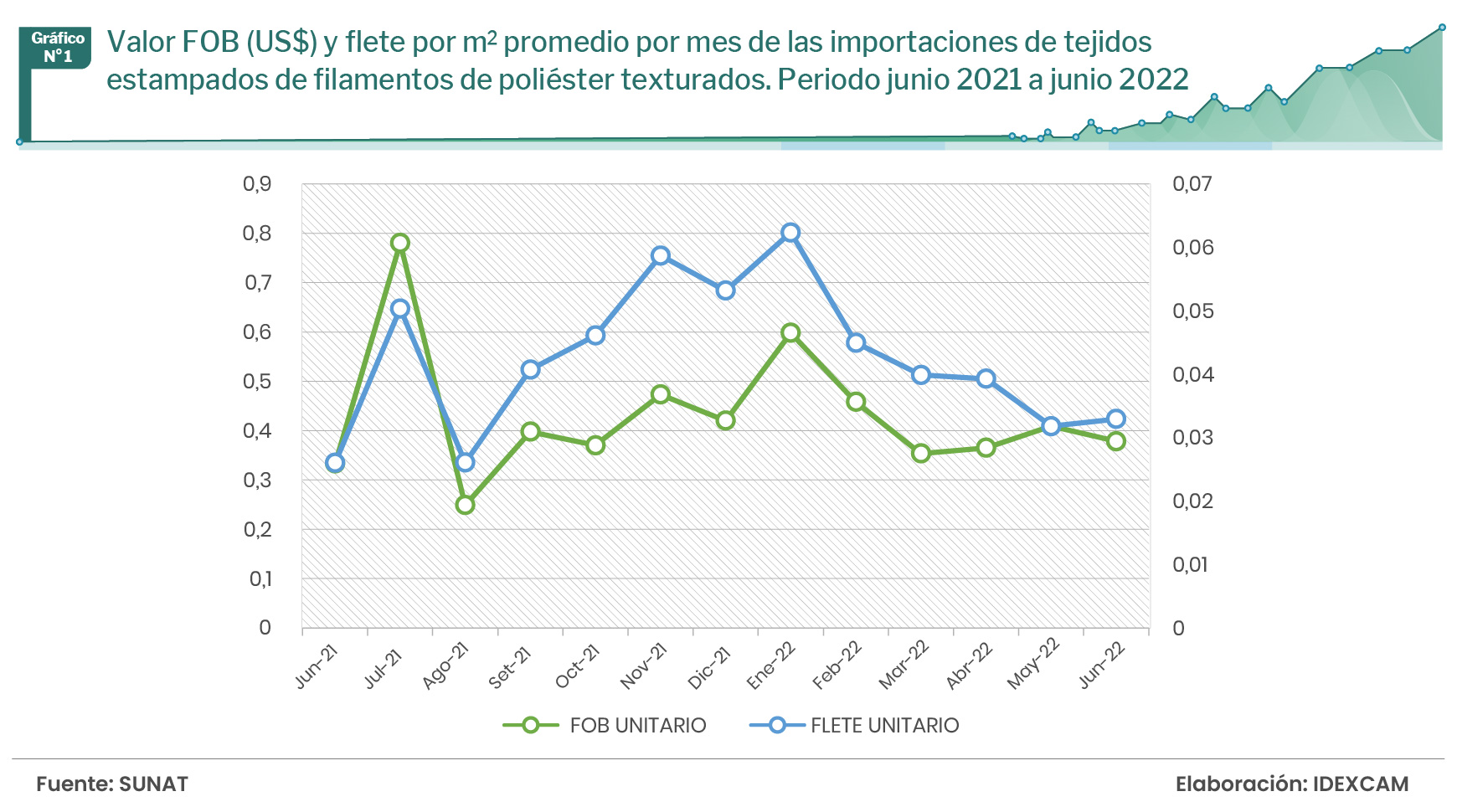

Por ejemplo, en el caso de “tejidos estampados de filamentos de poliéster texturados”, un insumo muy utilizado para la confección de prendas de vestir de poliéster, en los meses estudiados se pudo observar que el costo del flete y el precio FOB del insumo tienen un comportamiento similar por lo que se podría deducir que son directamente proporcionales.

Flete

En el caso del flete, a pesar de mostrar oscilaciones importantes en los últimos 12 meses, al término de los mismos se muestra en un nivel similar que el alcanzado en agosto de 2021. Aunque el costo del flete ha tenido mayor sensibilidad hacia los problemas internacionales suscitados, como se puede apreciar en el grafico N° 1 en donde, a partir de agosto de 2021, la variación porcentual del costo del flete se llegó a elevar más que la variación del precio FOB, este comportamiento siguió hasta mayo de 2022, cuando volvió a la normalidad.

Por lo que se deduce que el flete para este insumo, que se vio afectado en la mayor parte de los meses estudiados, en los últimos dos meses ha mostrado una tendencia a regularse, por lo que se estima que podría continuar con este comportamiento hasta el cierre de año.

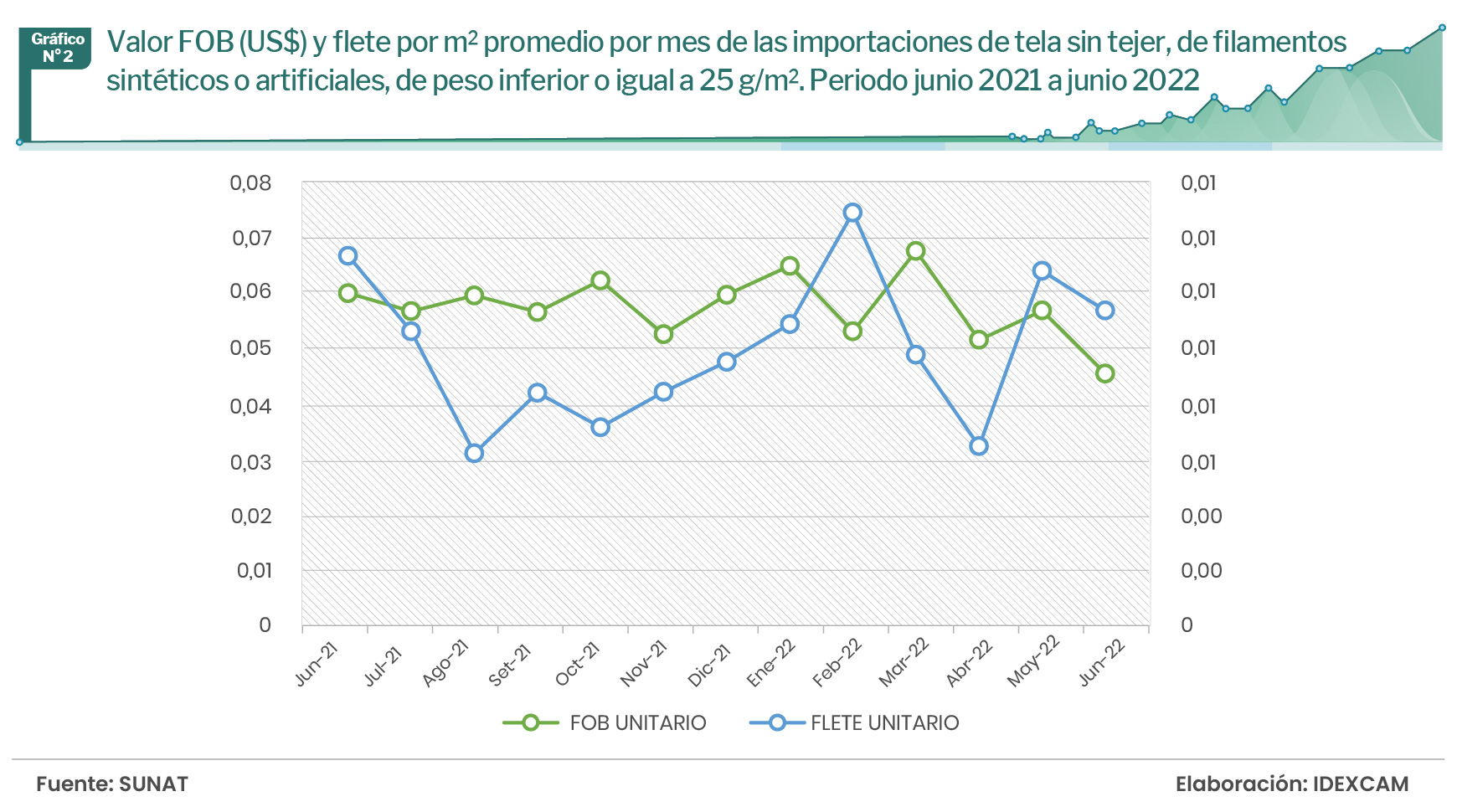

Otro ejemplo es es de la “tela sin tejer, de filamentos sintéticos o artificiales, de peso inferior o igual a 25 g/m2”. En este caso, el costo del flete y el precio FOB del insumo no son directamente proporcionales. Así, en el gráfico N° 2, podemos observar que, además, tanto el flete como el precio FOB no se habrían visto afectados por la situación internacional.

En el caso del flete, ha bajado su costo; mientras que el precio FOB se mantenido cuasi igual en los meses estudiados, por lo que este insumo no ha tenido problema ante las situaciones internacionales.

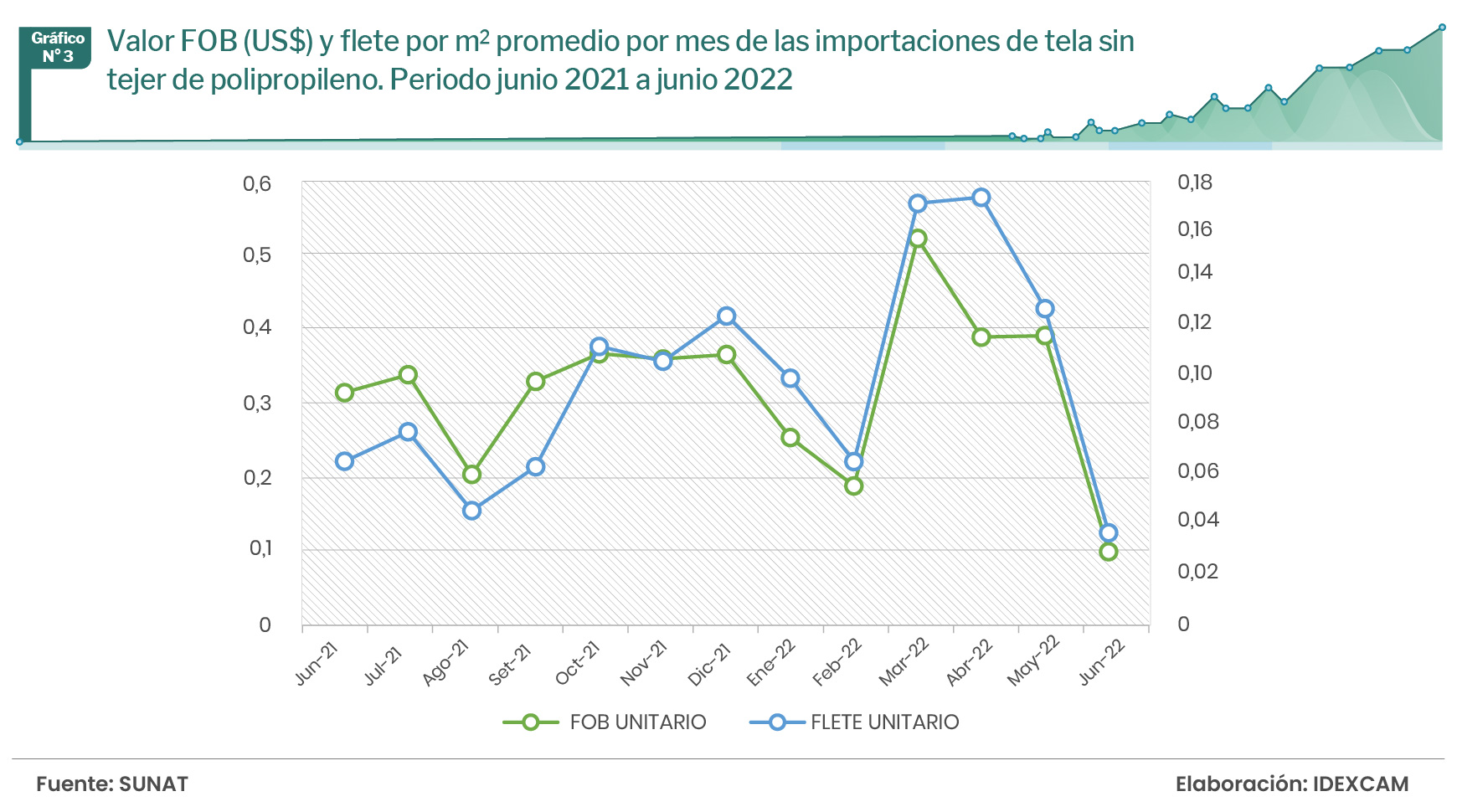

Y, por último ejemplo, tenemos a la “tela sin tejer de polipropileno”. En este producto, el costo del flete registró un comportamiento similar al valor FOB de importación de este insumo, por lo que se deduce que son directamente proporciónales.

En este caso particular, en el mes de abril, el flete si fue afectado por las cuarentenas que se establecieron en los centros productos en China (que se prolongaron hasta finales del mes de mayo) volviendo a regularse para el mes de junio.