Casos para regularizar el IR de tercera categoría – 2020

La CCL destaca las principales disposiciones que deben tener en cuenta los contribuyentes para regularizar el Impuesto a la Renta del año pasado.

Reproducir:

Víctor Zavala

Como se sabe el Impuesto a la Renta (IR) es un tributo de periodicidad anual que se determina al término del ejercicio gravable que concluye el 31 de diciembre de cada año. Si bien las empresas a lo largo del año 2020 realizaron pagos a cuenta mensuales, están obligadas a regularizar el impuesto anual considerando los lineamientos, formatos y cronograma aprobados por la Sunat.

Es importante precisar que generan rentas de tercera categoría las personas naturales con negocio y las personas jurídicas que hayan obtenido rentas gravadas, derivadas del comercio, la industria, la minería, la explotación agropecuaria, forestal, pesquera, transportes, servicios financieros y, en general, cualquier otra actividad que constituya negocio habitual de compra, venta y prestación de servicios empresariales.

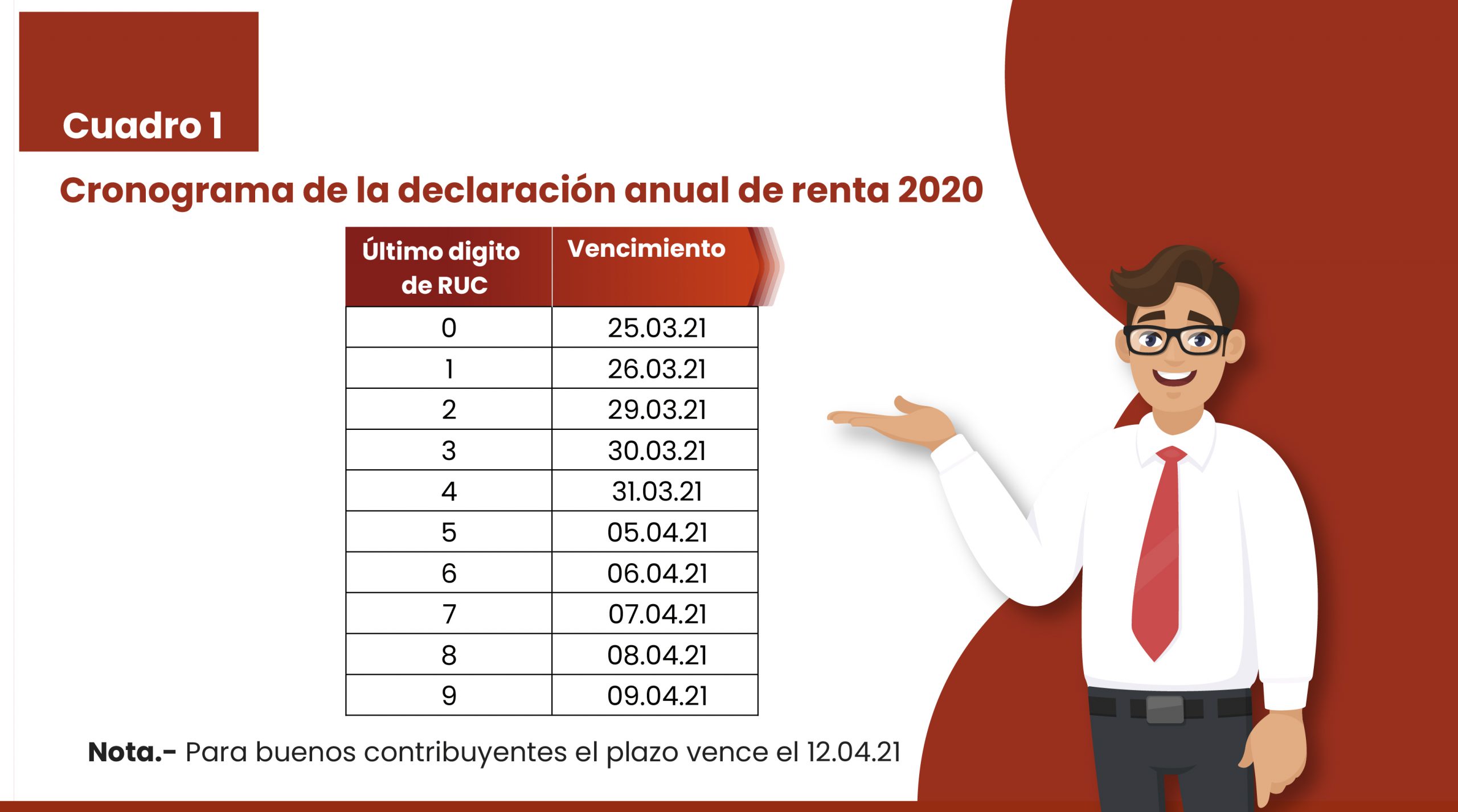

¿Quiénes declaran?.- Están obligadas a presentar la declaración jurada (DJ) y a regularizar el IR del 2020 las empresas que hayan generado rentas o pérdidas acogidas al Régimen General del IR o al Régimen Mype Tributario, cuyo plazo vencerá entre el 25 de marzo y 09 de abril de 2021, según el último digito de su RUC. Los buenos contribuyentes podrán presentar la declaración de regularización hasta el 12 de abril.

Igualmente, presentan la DJ de regularización las empresas que durante el 2020 hubieran pagado sus obligaciones sin utilizar dinero (lo realizaron mediante canje o permuta de bienes) en más del 15% de sus operaciones o sin haber utilizado medios de pago bancarios. Además, las empresas obligadas presentan la declaración y el pago del Impuesto a las Transacciones Financieras (ITF).

▶ Pautas para regularizar el IR de personas naturales

▶ Jurisprudencia laboral relevante para las empresas

¿Quiénes no declaran?.- No están obligadas a presentar la DJ anual los que en el 2020 percibieron rentas de tercera categoría, comprendidas en el Nuevo Régimen Único Simplificado – Nuevo RUS y en el Régimen Especial del IR – RER, pues estas empresas efectuaron declaraciones y pagos con efecto cancelatorio.

Sin embargo, si en algún mes o periodo del 2020 los sujetos del RUS/ RER se acogieron al Régimen General o al Régimen MYPE Tributario, deberán presentar la DJ anual de regularización desde la fecha de cambio de régimen hasta el 31 de diciembre de 2020. Asimismo, no están obligados a presentar la DJ anual los contribuyentes no domiciliados en el país que obtengan rentas de fuente peruana.

¿Cómo se paga el IR?.- El impuesto podrá pagarse:

a) A través de SUNAT Virtual.- Mediante débito en cuenta con orden al banco afiliado; mediante cargo en la cuenta detracciones, en este caso, el pago se carga a la cuenta detracciones del Banco de la Nación y mediante tarjeta de crédito o débito.

b) Presencialmente.- Utilizando la Guía de pagos varios – Formulario 1662, consignando el periodo 13/2000, el código del tributo 3081 y el importe a pagar a través de los bancos autorizados.

¿Cuál es el importe a pagar?.- Los contribuyentes del régimen general aplican a su renta neta (renta bruta menos gastos) el 29,5%; los acogidos al Régimen Mype Tributario pagan el impuesto de acuerdo a la escala que se indica: hasta 15 UIT pagan el 10%, por el exceso a 15 UIT el 29,5%.

¿Qué es el balance de comprobación?.- Los contribuyentes que al 31 de diciembre 2020 hubieran obtenido ingresos superiores a 1700 UIT (S/ 7´310.000), están obligados a consignar en la declaración jurada – Formulario Virtual 710, como información adicional el balance de comprobación.

No están obligados a presentar el balance de comprobación las empresas supervisadas por la Superintendencia de Banca, Seguros y AFP (SBS), empresas de arrendamiento financiero, empresas de transferencia de fondos, almacenes generales de depósito, empresas de seguros, administradoras de AFPs, cajas de ahorro y crédito, entre otras.

Asimismo, no presentan el balance de comprobación las cooperativas, las entidades prestadoras de salud, las empresas administradoras de fondos colectivos y las empresas de transporte de hidrocarburos por ductos y distribuidoras de gas.

¿Cómo gestionar la devolución del exceso?.- Cuando los pagos a cuenta, retenciones y otros créditos con derecho a devolución del IR sean superiores al impuesto a pagar, el contribuyente tendrá derecho a solicitar la devolución del exceso pagado o a pedir que tal exceso se aplique contra futuros pagos a cuenta del impuesto.

En caso de optar por la devolución del exceso, deberá marcar la opción “devolución”. Si utiliza el Formulario Virtual 710 podrá solicitar la devolución a través de SUNAT virtual con el formato 1649, a través de la mesa de partes virtual de Sunat.

¿Se puede fraccionar el IR?.– El contribuyente puede solicitar el fraccionamiento del IR a pagar, según los casos que se indica:

– Si los ingresos anuales no fueron superiores a 150 UIT y presentó su DJ dentro del plazo, deberá de utilizar el enlace habilitado en SOL, con la sola presentación de su DJ anual.

– Si los ingresos anuales no fueron superiores a 150 UIT y no utilizó el enlace habilitado en SOL o no presentó su declaración dentro del plazo, podrá solicitar el fraccionamiento a partir del sexto día hábil de haber presentado la DJ anual, a través de Sunat virtual.

– Si los ingresos anuales fueron mayores a 150 UIT y presentó su declaración jurada, podrá solicitar el fraccionamiento a partir del primer día hábil de mayo de 2021 a través de Sunat virtual.

¿Cuáles son los gastos no deducibles?.- Conforme a la Ley del IR, el contribuyente tiene derecho a descontar de sus ingresos brutos, los gastos necesarios para producir y mantener las rentas, pues el impuesto sólo se paga por la utilidad o ganancia. Entre otros, la ley considera gastos no deducibles, los gastos personales del contribuyente, sus familiares y terceros.

Para deducir los gastos permitidos se debe contar con comprobantes de pago emitidos conforme a las normas de Sunat, que dan derecho al gasto y al crédito fiscal del IGV.

Entre otros, son gastos no deducibles: los gastos personales y de mantenimiento del contribuyente y su familia; las multas recargos e intereses moratorios y, en general, las sanciones impuestas por el sector público; las donaciones en dinero o en especie no autorizadas; los gastos no sustentados en comprobantes de pago validos; los gastos sustentados en comprobantes de pago emitidos por sujetos “no habidos” o cuando Sunat haya dado de baja su RUC.

¿Cuáles son los plazo máximos para declarar?.- La declaración anual de regularización del IR 2020 se presenta dentro de los plazos fijados por Sunat. Ver cuadro 1.

IR 2020: Medidas excepcionales por COVID-19 y otras

A continuación, presentamos un recuento de las medidas tributarias aplicadas en el 2020, varias de ellas vinculadas al estado de emergencia por el COVID-19, que debe tenerse en cuenta.

Declaración mensual de febrero 2020.- Para principales contribuyentes con ingresos hasta de 2.300 UIT, se prorrogaron hasta el 04 y el 10 de junio del 2020. Las declaraciones mensuales de febrero 2020, distintos a principales contribuyentes, con ingresos hasta de 2.300 UIT se prorrogaron hasta el 02 y el 08 de julio 2020.

Declaraciones de marzo, abril, mayo y junio 2020.- Para principales contribuyentes, con ingresos hasta de 5.000 UIT, se prorrogaron hasta el 12 y el 19 de junio 2020.

Declaraciones de marzo, abril, mayo, junio, julio y agosto 2020.- Para contribuyentes distintos a los principales con ingresos hasta de 5.000 UIT, las declaraciones se prorrogaron, según se indica:

– Declaraciones de marzo 2020 se prorrogaron hasta el 10 y el 17 de julio 2020. – Declaraciones de abril 2020 se prorrogaron hasta el 05 y el 12 de agosto 2020.

– Declaraciones de mayo 2020 se prorrogaron hasta el 14 y el 21 de agosto 2020. – Declaraciones de junio 2020 se prorrogaron hasta el 02 y el 10 de setiembre 2020.

– Declaraciones de julio 2020 se prorrogaron hasta el 14 y el 21 de setiembre 2020. – Declaraciones de agosto 2020 se prorrogaron hasta el 05 y el 14 de octubre 2020.

Declaración del IR 2019.- Para principales contribuyentes, con ingresos de hasta 5.000 UIT se prorrogó hasta el 24 de junio y el 08 de julio 2020.

Declaración del IR 2019.- Para no principales contribuyentes, con ingresos hasta de 5.000 UIT, se prorrogó hasta el 21 de julio al 06 de agosto 2020.

Atraso en el Registro de Ventas y Compras.- Aplicable a principales contribuyentes y a otros no considerados principales contribuyentes, obligados o no a llevar libros electrónicos, se prorrogaron los plazos de atraso en el llevado de libros de ventas y compras durante distintos periodos mensuales del 2020.

Fraccionamiento tributario.- Para deudas con Sunat y el EsSalud, se amplió hasta el 31 de diciembre 2020 el Régimen de Aplazamiento y/o Fraccionamiento Tributario – RAF, creado por el D. Leg. 1487.

Arrastre de pérdidas.- Con el D. Leg. 1481 se amplió de 4 a 5 años el plazo del arrastre de pérdidas para contribuyentes con pérdidas en el 2020.

Suspensión de pagos a cuenta abril/julio 2020.- Con el D. Leg. 1471 se dispuso la suspensión de los pagos a cuenta del IR de abril/ julio 2020, para empresas con pérdidas de más del 30%, con relación a los mismos meses del año 2019.

Asociaciones sin fines de lucro.- Si bien no presentan declaraciones mensuales están obligadas a presentar la DJ anual del año 2020. En el 2020 estas entidades estuvieron exoneradas del IR, que ahora se ha prorrogado hasta el 2023 (Ley 30898).

Exoneraciones del IGV.- Durante el año 2020 estuvieron exoneradas del IGV la venta de bienes y prestación de servicios esenciales comprendidos I y II de la Ley del IGV (DU 024-2019).

Rebaja de la TIM.- Desde el 1 de abril 2020 la tasa de interés moratorio se rebajó de 1,2% a 1% mensual (Res. 066-2020-Sunat).