Tasas de interés para empresas muestran tendencias a la baja

A junio, las tasas activas por préstamos de la banca múltiple se han ubicado en un promedio de 3,7% para créditos corporativos.

Reproducir:

La política monetaria expansiva en el mundo ha impulsado las tasas de interés a la baja. Según un reciente Reporte de Inflación del Banco Central de Reserva del Perú (BCRP), los bancos centrales han reducido sus tasas de referencia, destacándose entre enero y junio de 2020 a Pakistán en 525 puntos, Ucrania en 500 puntos, Turquía y Sudáfrica en 250 puntos cada uno y, Perú y Brasil en 200 puntos cada uno.

En la mayoría de casos, estas reducciones han significado tasas de interés real negativas, producto de que el actual nivel de la tasa de referencia nominal se ubica por debajo de la inflación esperada. Para el caso peruano, el BCRP estima que la tasa real se ubique en -1,27%. Paralelamente, el BCRP inyectó liquidez a través de la disminución de encajes y de préstamos con garantía estatal a través del programa Reactiva Perú para, así, mantener la fluidez de la cadena de pagos y de los créditos.

Evolución de tasas de interés

La tasa de interés aplicada a los créditos a empresas ha mostrado una tendencia a la baja en los últimos meses. A junio de 2020, las tasas activas por créditos de la banca múltiple se han ubicado en un promedio de 3,7% para créditos corporativos, 5,2% para grandes empresas, 8,0% para medianas empresas y 26,3% para las mypes.

En el caso de las corporaciones, se observa un aumento de un décimo de punto porcentual (p.p.) respecto al nivel de la tasa precrisis. En cambio, se observa una reducción en las tasas para el resto de tipos de empresas, destacando la caída en 6,2 p.p en los créditos a las mypes.

Para el caso de los créditos otorgados por las cajas municipales, los datos a mayo muestran que las tasas activas también han disminuido a un promedio de 20,0% en los créditos a corporaciones, grandes y medianas empresas y a 35,3% en el caso de mypes. La reducción respecto al nivel precrisis fue de 0,9 y 1,4 p.p., respectivamente.

Y en lo que respecta a las cajas rurales, se observa que las tasas a corporaciones, grandes y medianas empresas se ubicó en un promedio de 12,5% y para mypes en 45,9%. Estos datos a mayo muestran una disminución en 0,7 p.p. en el caso de empresas de mayor tamaño y en cambio un aumento de 1,4 p.p. para mypes, respecto al nivel previo a la crisis.

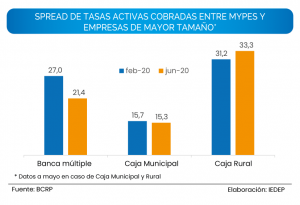

En resumen, se puede decir que resultado de la crisis actual, el spread entre tasas de interés activas en moneda nacional cobradas a las mypes respecto a empresas de mayor tamaño disminuyó en el caso de banca múltiple (-5,6 p.p.) y cajas municipales (-0,5 p.p.), pero aumentó en cajas rurales (2,1 p.p.). Y en el caso del mismo spread, en tasas activas en moneda extranjera se observa las mismas características, bajó en la banca múltiple y en las cajas municipales en 0,2 y 4,0 p.p. respectivamente. Entretanto en el caso de cajas rurales dicho spread aumentó en 2,1 p.p. debido a la mayor tasa de interés por créditos en moneda extranjera a las mypes.

Cifras a mayo muestran que el ratio de dolarización del crédito corporativo y de grandes empresas alcanza el 44,2%, mientras que para medianas empresas llega a 32,3% y para mypes a 5,1%.

Reactiva II

Culminado Reactiva I con la colocación de S/ 30.000 millones y con datos publicados al 82,5% del fondo total, los créditos fueron distribuidos a corporaciones y grandes empresas (51%), medianas empresas (30,7%) y mypes (18,3%). Asimismo, del total de fondos, el 98,9% fue adjudicado a la banca múltiple, el 1,1% a cajas municipales, el 0,02% a cajas rurales y el 0,01% a financieras.

Con respecto al destino de los fondos, la banca múltiple otorgó el 84% a medianas y grandes empresas; mientras que las cajas municipales entregaron el 16% a medianas empresas; y las cajas rurales el 70% a pequeñas empresas. Solo las financieras destinaron el 100% de los créditos a microempresas.

La tasa promedio de los préstamos fue de 1,12%, con una tasa máxima de 3,6% para préstamos hasta S/ 10.000 y una tasa mínima de 0,50% para montos entre S/ 10.000 hasta S/ 30.000.

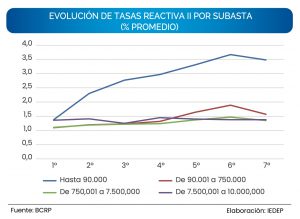

Con Reactiva II se han colocado en siete subastas al 14 de julio S/ 19.572 millones a una tasa promedio de 1,55%, habiéndose asignado el 65,2% del fondo.

En Reactiva II, se esperan resultados similares a los obtenidos en Reactiva I. Se observa que la oferta de fondos supera largamente a lo que efectivamente se coloca, sobre todo en el tramo de préstamos con 98% de garantía, es decir los créditos que van destinados a microempresas. En la subasta del pasado 14 de julio se ofertaron S/ 1.200 millones y se colocaron apenas S/ 74 millones. Con ello, solo el 40,4% de lo subastado para mypes está en manos de las entidades financieras para ser prestados. Esto ha afectado la tasa de interés de este tipo de créditos, la cual pasó de 1,38% a 3,48% entre la primera y séptima subasta.

En los préstamos con 95% de garantía colocó el 69,5% del monto, y con respecto a aquellos con garantía de 90% y 80% se colocó el 93,5% y 94,4%, respectivamente. La fuerte demanda por este tipo de créditos hace que la tasa de interés promedio no supere el 2%.

Es clara las preferencias de las entidades financieras por préstamos de mayores montos a pesar que la garantía gubernamental es menor, es decir el riesgo asumido por la entidad financiera es mayor.

FAE-MYPE

FAE-Mype son recursos destinados a las mypes para superar los problemas económicos generados por la pandemia, permitiéndoles continuar con sus actividades sin afectar el cumplimiento del pago de sus deudas. Los recursos del FAE-Mype provienen de fondos públicos, a diferencia de Reactiva Perú que son recursos del BCRP.

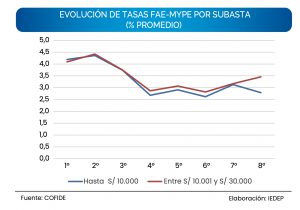

En las ocho subastas realizadas se observa que la tasa de interés ha logrado disminuir, hasta ubicarse entre 2,79% para préstamos de hasta S/ 10.000 y con 98% de garantía; y a una tasa de 3,46% para los préstamos entre S/ 10.001 hasta S/ 30.000, con 90% de garantía. Los montos colocados ascienden a S/ 1.426 millones.

Las entidades financieras que han participado en dicho programa y que han captado un mayor porcentaje de los fondos subastados son las cajas municipales (48,4%), financieras (24,2%) y la banca múltiple (20,7%). Una menor participación corresponde a las cooperativas de ahorro y crédito (3,9%) y las edpymes (2,8%).