Retiro de fondos de AFP y alternativas de inversión

Próximamente los afiliados al Sistema Privado de Pensiones podrán realizar un nuevo retiro de sus fondos. En este artículo le contamos qué implica ello y, de efectuarse el retiro, cómo invertirlo de la mejor manera.

Reproducir:

Por: Instituto de Economía y Desarrollo Empresarial (IEDEP) de la Cámara de Comercio de Lima

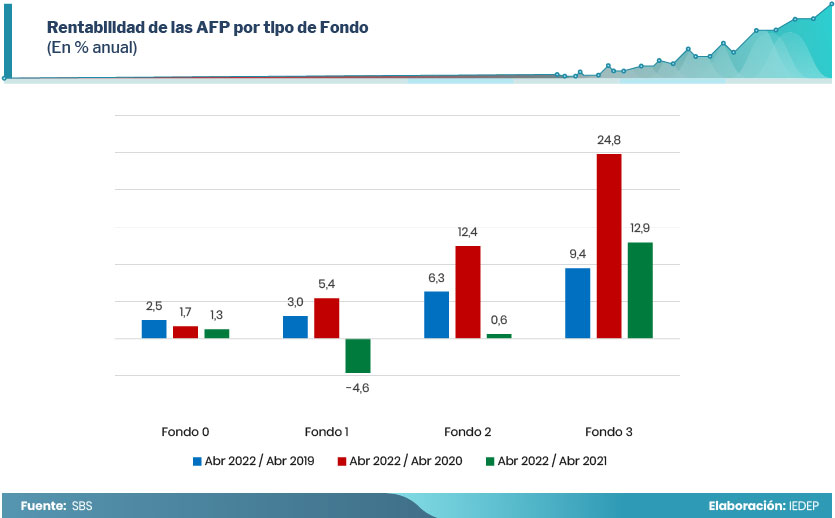

La crisis internacional manifestada en una desaceleración de la economía china y los temores de una estanflación en Estados Unidos vienen afectando el desempeño de las bolsas de valores en la región y, por ende, la rentabilidad de la cartera del Sistema Privado de Pensiones (SPP), en manos de las Administradoras de Fondos de Pensiones (AFP). Así, en los últimos doce meses se ha observado una caída en la rentabilidad de los distintos tipos de fondos.

El comparativo entre la rentabilidad anual obtenida en el periodo abril 2020-abril 2022 (dos años) versus abril 2021- abril 2022 (1 año) ha decrecido. Los resultados publicados por la Superintendencia de Banca, Seguros y AFP (SBS) muestran que, en el caso del Fondo 0, la rentabilidad bajó de 1,7% a 1,3%, el Fondo 1 pasó de 5,4% a -4,6%, mientras que el Fondo 2 donde, se encuentra el 91% de afiliados activos, pasó de 12,4% a 0,6%; y el Fondo 3, de 24,8% a 12,9%.

El SPP cuenta con 8´387.918 afiliados activos (trabajadores), quienes se encuentran incorporados al SPP y que no reciben ninguna pensión de jubilación. Por otro lado, los cotizantes, es decir quienes vienen aportando mensualmente a su cuenta individual de capitalización, suman 3´311.032 trabajadores, nivel que se ubica alrededor del registrado previo a la pandemia.

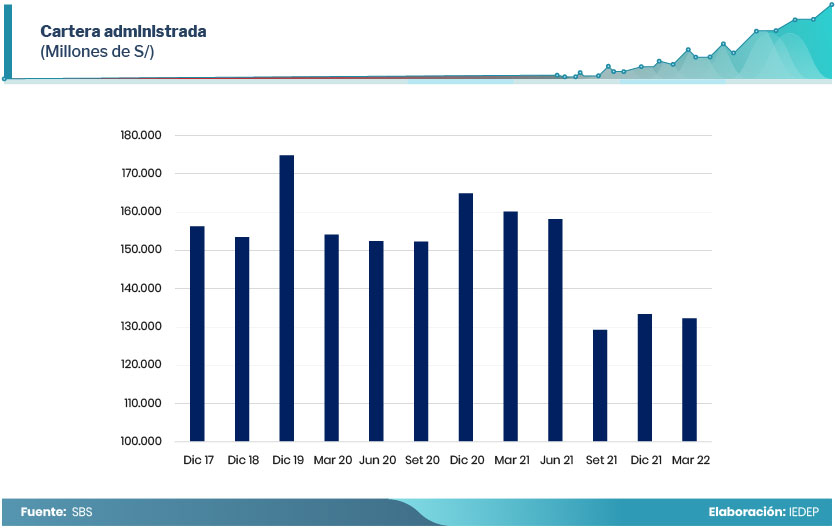

La cartera administrada por las AFP asciende a S/ 132.214 millones a marzo 2022 disminuyendo respecto a marzo 2021 en 17,4% como resultado de la menor rentabilidad y los cinco retiros que fueron autorizados desde el inicio de la pandemia.

Liberación de fondos

Como se recordará, del total de retiros de fondos, dos fueron dirigidos a todos los afiliados al SPP. La Ley 31017, del 6 de abril 2020, autorizaba a retirar hasta el 25% del total de fondos acumulados con un tope de 3 unidades impositivas tributarias (UIT) y un mínimo de 1 UIT; y la Ley 31192, del 6 de mayo 2021, autorizaba retirar hasta 4 UIT.

Los tres retiros restantes fueron focalizados. El DU 034-2020 del 1 de abril 2020 autorizaba el retiro de S/ 2.000 a aquellos afiliados que no hayan aportado a su fondo en los últimos seis meses; el DU 038-2020, dirigido a aquellos trabajadores en suspensión laboral perfecta y que podrían retirar hasta S/ 2.000; y, finalmente, la Ley 31068, del 4 de noviembre 2020, que autorizaba el retiro de 4 UIT a aquellos trabajadores que no acreditaban aportes por al menos doce meses consecutivos.

Según la SBS, los cinco retiros de fondos de las AFP´s, alcanzaron los S/ 66.000 millones, lo que equivale a un 7% del PBI.

La reciente medida aprobada por el Congreso permite un sexto retiro de hasta 4 UIT o su equivalente de S/ 18.400, los cuales se podrán efectuar en tres cuotas con intervalos de 30 días.

Al ser los recursos del fondo de pensiones fruto del ahorro de las personas, si es que el afiliado opta por retirarlos es recomendable guardar ese dinero en alguna alternativa que ofrezca una atractiva rentabilidad y de un similar o menor riesgo al que tenía en el fondo de pensiones.

Si el dinero es utilizado para pagar deudas, se debe empezar cancelando o pre cancelando aquellas que tienen una mayor tasa de interés.

Es cierto también que en nuestro país la cultura de ahorro es baja, como en otros países de la región. Un estudio del Banco Internamericano de Desarrollo (BID) del año 2016 señalaba que es difícil cambiar dicho patrón, enumerando rasgos sicológicos, genes y el propio lenguaje que podrían dar luces sobre esa incapacidad. Asimismo, en un estudio para Brasil, México y Perú, se encontró que un tercio de la población urbana son personas cuyas elecciones de consumo hoy revelan mayor impaciencia que sus elecciones en el futuro.

Alternativas en el mercado

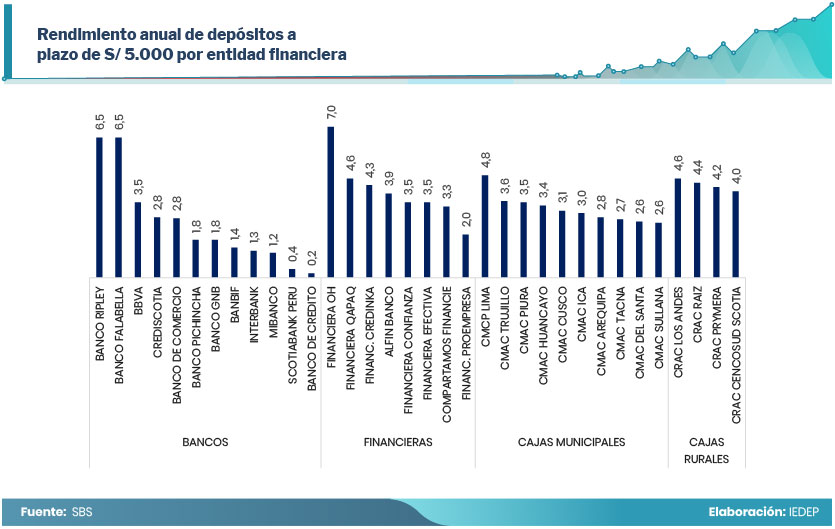

Para evaluar las alternativas que ofrece el sistema financiero para los fondos disponibles resultado del sexto retiro se ha tomado en cuenta la información de la SBS que publica la Tasa de Rendimiento Efectivo Anual (TREA) para depósitos a plazo ofrecido por las instituciones financieras.

Sin embargo, es importante advertir que la SBS toma en cuenta la tasa mínima aplicable para cada producto. En el caso de los depósitos a plazo desde S/ 5.000, se encontró que en el caso de Bancos las tasas fluctúan entre 0,2% y 6,5%. En lo que respecta a Financieras las tasas se ubican entre 2% y 7%. Y en cuanto a microfinancieras las Cajas municipales pagan entre 2,6% y 4,8% y las Cajas rurales entre 4,6% y 4%.

En el caso los depósitos sean de S/ 20.000 las mejoras en tasas son mínimas en microfinancieras y financieras.

Si bien las tasas que publica la SBS son las mínimas que ofrecen las entidades financieras por los depósitos a plazos, es decir son referenciales, es importante dedicar tiempo explorando información en cada entidad financiera buscando la mejor combinación de rentabilidad y confianza sea en banco, financiera, caja municipal o caja rural.

Otra alternativa de inversión la constituyen los aportes voluntarios sin fin previsional a las AFP. A diferencia de los aportes con fin previsional, estos pueden ser incrementados o retirados en cualquier momento.

Si bien las AFP han registrado resultados bajos o negativos en el último año dependiente el tipo de Fondo, es totalmente cierto que estas inversiones se recuperan en el tiempo. Basta ver que la rentabilidad promedio en los tres últimos años para el Fondo 2, ha sido de 6,3% anual, por lo que se prevé que para los próximos meses la rentabilidad pérdida en los últimos doce meses se recupere.

Sí hay que tener en cuenta que para el caso de los aportes sin fin previsional al ser retirados de la AFP pagan un impuesto de 5%. Es decir, si el fondo tuvo una rentabilidad de 8%, entonces la rentabilidad neta será de 7,6%.

Sistemas de pensiones alternativos

A propósito del anuncio de una reforma del sistema de pensiones en el Perú anunciado por el Poder Ejecutivo, resulta interesante identificar cuáles son los mejores sistemas de pensiones en el mundo.

Para ello tomaremos como referencia el Índice de Pensiones Mundiales de Melbourne Mercer 2021 en donde Islandia, Países Bajos y Dinamarca fueron calificados como los mejores sistemas de pensiones por poseer un sistema de ingresos de jubilación robusto y de primera clase que ofrece buenos beneficios, es sostenible y tiene un alto nivel de integridad.

En el caso de Islandia, destacó por una aceptable pensión pública financiada con impuestos, a lo que se suma una pensión obligatoria laboral que le permite obtener una pensión equivalente al 56% de su ingreso promedio laboral.

Los trabajadores acceden a este derecho por haber aportado un 15,5% de su ingreso laboral, de los cuales el 11,5% lo paga el empleador y 4% el trabajador. Y lo importante es que la participación en un fondo de pensiones es obligatoria tanto para los trabajadores dependientes e independientes.

De los siete países latinoamericanos analizados, seis de América del Sur y México; destacó Chile (16°), por su sistema de capitalización individual obligatorio; Uruguay (20°), con una pensión estatal en función de los ingresos y sistemas de pensiones privados obligatorios; y Colombia (25°). Los países peor calificados fueron México (37°) y Argentina (42°).