Créditos del sistema financiero son cada vez más costosos para mypes

Los resultados del primer semestre del 2023 confirman que la economía peruana se encuentra en lo que la mayoría de economistas denominan una recesión técnica. Son dos trimestres consecutivos de caída del Producto Bruto Interno (PBI), de -0,4 % y -0,6 % respectivamente. Los sectores Agropecuario, Manufactura, Construcción; y Servicios, dentro del cual se encuentran telecomunicaciones, financiero y seguros;- y que representan la tercera parte del PBI- son aquellos que han caído dos trimestres consecutivos.

Leer más: MEF señala que la economía en el Perú ya está en proceso de recuperación

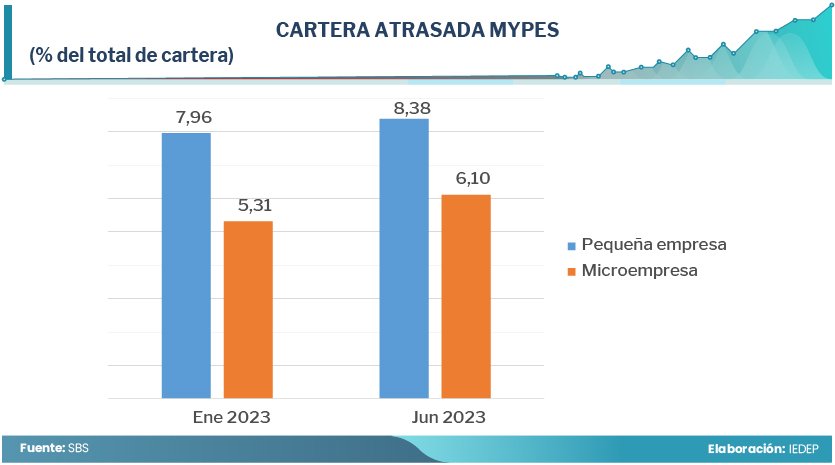

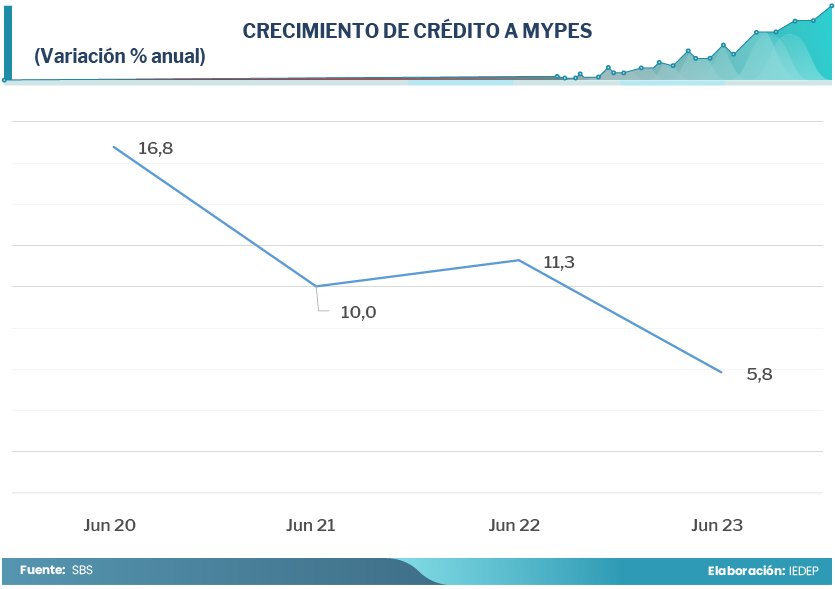

Además, se observa que la creación de empleo formal viene decreciendo. En el caso de las empresas de 1 a 10 trabajadores, dicha tasa se redujo de 7,4 % a 4 % entre abril del 2022 y el mismo mes del 2023. Lo mismo sucede con la evolución del crédito del sistema financiero, tanto a las pequeñas como microempresas. Según estadísticas de la Superintendencia de Banca, Seguros y AFP (SBS), en junio del 2022 se registró una expansión de 11,3 %, mientras que en similar mes del 2023, dicha tasa bajó a 5,8 %. A su vez, el costo del crédito a un año para mypes en la banca múltiple se ubica en alrededor del 40 %, entre otras razones por los incrementos en la tasa de referencia del Banco Central de Reserva del Perú (BCRP). Al respecto, cabe precisar que el enfriamiento de la economía está llevando a un aumento en la tasa de morosidad de 8 % a 8,4 % en el caso de la cartera de créditos a la pequeña empresa y de 5,3 % a 6,1 % en el de microempresas.

Los conflictos sociales ocurridos a comienzos del 2023 afectaron a 15 regiones que concentran alrededor del 36 % del PBI nacional, 70 % del PBI primario, 33 % del PBI secundario y 26 % del PBI terciario comprometiendo de esta manera el 27 % del empleo formal. Como consecuencia de ello, el PBI del primer trimestre del presente año cayó en 17 departamentos. Las regiones involucradas concentraban el 18,6 % de los créditos dirigidos a mypes y a personas naturales, sumando un total de aproximadamente S/ 26 100 millones.

La suma de todos estos factores viene afectando al sector mype, el cual requiere disponer de financiamiento en mejores condiciones para cubrir sus operaciones y enfrentar la difícil coyuntura.

Programa Impulso MYPERÚ

El 15 de agosto pasado, el Ministerio de Economía y Finanzas (MEF) anunció la ampliación del fondo Impulso MYPERÚ de S/ 3 000 millones a S/ 4 000 millones. Como se sabe, dicho programa fue creado para el financiamiento de las mypes con el objetivo de apoyar su proceso de recuperación económica e impulsar su inclusión financiera, fomentando la cultura de pago oportuno. Este programa permite acceder a créditos a tasas menores a las que existen en el mercado y tendrá vigencia hasta el 31 de diciembre del presente año. Los recursos pueden ser destinados como capital de trabajo, adquisición de activos fijos o para consolidar deudas. Según informó el MEF, hasta la fecha, alrededor de 211 000 mypes se han beneficiado de este programa con créditos a una tasa promedio de 13 %, muy por debajo de la tasa de 20,5 % que ofrece la banca múltiple para préstamos a más de 360 días.

Reactiva Perú

Reactiva Perú, implementado por la crisis económica y social generada por la pandemia de la COVID 19, ha sido el programa de apoyo financiero más grande aplicado en el país, pues se colocaron créditos por alrededor de S/ 60 000 millones. Otros programas, como FAE-MYPE, FAE-TURISMO, FAE-AGRO, PAE-MYPE y el Programa de Garantías Covid-19, también han buscado contribuir con financiamiento y la reprogramación de créditos a empresas y personas naturales.

Pero, como se ha mencionado, la recuperación económica no se ha dado y por el contrario se encuentran dificultades que vienen afectando distintas actividades productivas.

Al mes de mayo del presente año, el saldo del crédito de Reactiva Perú asciende a S/ 12 099 millones, de los cuales el 92,2 % está vinculado a la banca múltiple y 6,1 % a las cajas municipales. Este saldo total representa el 4,8 % de los créditos empresariales. Según la información de la SBS, actualmente hay un total de 387 164 deudores distribuidos en 293 745 con la banca múltiple, 10 899 con empresas financieras, 68 411 con cajas municipales. y 14.683 con cajas rurales.

Leer también: MEF ampliará programa Impulso Myperú a S/4.000 millones

Según el tamaño de empresa, el saldo correspondiente a las mypes asciende a S/ 3 106 millones, de los cuales el 75 % están en manos de la banca múltiple, el 20 % con cajas municipales y el 4,1 % con cajas rurales.

Si analizamos los principales sectores que concentran dichos créditos pendientes, se observa que el 34,3 % se encuentra en Comercio, el 14,7 % en Actividades Inmobiliarias, el 13 % en la Manufactura y el 11,7 % en Transporte.

Los programas de apoyo financiero son necesarios en cuando la economía pasa por momentos difíciles como en el que vivimos ahora, con un Banco Central de Reserva enfrentando a la inflación y un nivel de actividad económica que se viene desacelerando y algunos sectores en contracción. Sin embargo, estos programas siempre serán insuficientes para las necesidades de financiamiento de las empresas. Por eso, es importante recuperar el crecimiento económico; fomentar grandes inversiones privadas y públicas, nacionales y extranjeras; y recuperar la confianza empresarial. Solo así se logrará dinamizar la actividad económica, el empleo y el ingreso familiar, las ventas de las empresas y la recaudación tributaria. De esta manera, se generará un círculo virtuoso, pues se podrá financiar programas de apoyo financiero a mayor escala.