Caja Sullana: su intervención muestra solidez del sistema microfinanciero

Las instituciones microfinancieras son entidades especializadas en otorgar financiamiento a micro y pequeñas empresas (mypes). Dentro de esta estructura, las Cajas Municipales de Ahorro y Crédito (CMAC) desempeñan un papel crucial en la inclusión financiera del país, al ofrecer a las microempresas servicios a los que no acceden fácilmente en la banca tradicional. Esto permite una distribución más equitativa de los recursos financieros, promoviendo el desarrollo regional y reduciendo brechas entre diferentes áreas geográficas.

Rol y estadísticas de las CMAC

Las CMAC no solo facilitan el acceso al crédito, sino que también fomentan el hábito del ahorro mediante diversas cuentas y depósitos a plazo fijo. Su proximidad y enfoque en las necesidades locales incentivan a los clientes a ahorrar, contribuyendo a la estabilidad económica de los hogares. Hasta abril de 2024, existían 12 CMAC que habían otorgado créditos por S/ 36 415 millones (8,9 % de créditos totales) y habían recibido depósitos por S/ 31 854 millones (7,4 % de depósitos totales).

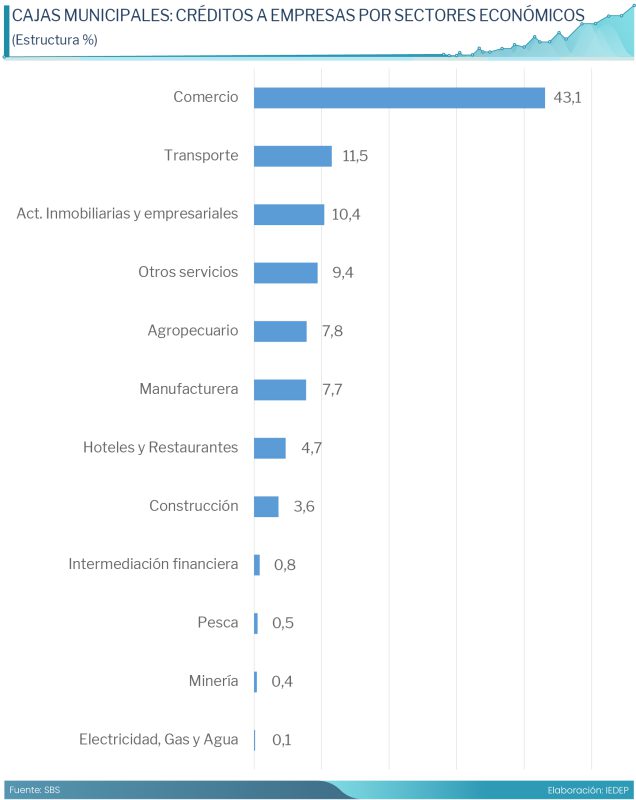

En términos de impacto, las CMAC han otorgado el 40,4 % de los créditos a las pequeñas empresas en el país y el 49,2 % a las microempresas. En cuanto a los depósitos de los hogares, captan el 15,5 % de los depósitos a plazo, el 21,4 % de los depósitos de CTS y el 5,1 % de los ahorros. Los créditos empresariales de las CMAC están concentrados principalmente en el sector Comercio (43,1 % del total), seguido por Transporte (11,5 %), Actividades inmobiliarias y Empresariales (10,4 %) y Otros servicios (9,4 %).

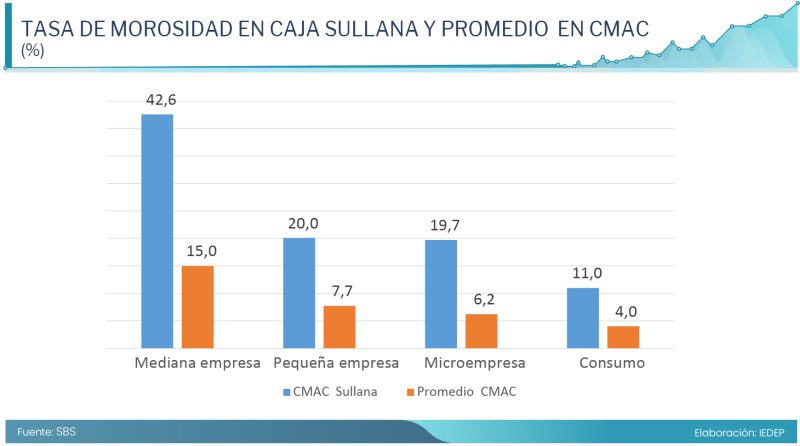

En cuanto a la morosidad, según las cifras al mes de abril publicadas por la Superintendencia de Banca, Seguros y AFP (SBS) se muestra que las tasas promedias en el caso de los créditos a las pequeñas empresas, microempresas y de consumo se ubican en 7,7 %, 6,2 % y 4 %, respectivamente.

Cierre de la CMAC Sullana

Los problemas de CMAC Sullana surgieron a fines de 2021 debido a un crecimiento acelerado de sucursales y cartera de clientes, lo que incrementó los índices de morosidad. La deficiente administración de la Caja, las inversiones arriesgadas y la falta de controles adecuados también contribuyeron a la crisis. La falta de cobertura de provisiones en la cartera de alto riesgo, que representaba el 50 % de su patrimonio contable a diciembre de 2021, y las pérdidas acumuladas de ejercicios anteriores, que representaban el 33,7 % de su capital social, llevaron a que se acogiera a un Programa de Fortalecimiento Patrimonial de entidades microfinancieras.

En abril de 2024, la CMAC Sullana presentaba la siguiente estructura de riesgo: normal (70,1 %), con problemas potenciales (5,3 %), deficiente (4,8 %), dudoso (6,4 %) y pérdida (13,4 %). Estos indicadores eran los peores en comparación con el resto del mercado.

El cierre de la CMAC Sullana redujo a 11 el total de cajas municipales en el sistema. Hasta abril, la CMAC Sullana contaba con 70 oficinas en 14 departamentos del país, atendiendo a 115 593 empresas y 77 283 personas con deudas, y 911 705 con algún tipo de depósito. Esto representaba el 7,1 % del total de empresas y el 8,6 % de personas del total administrado por las cajas municipales.

El 58,1 % de los depósitos los captó en Lima, seguido por Piura (18,4 %), La Libertad (4,8 %) y Lambayeque (4,6 %). En lo que respecta a los créditos directos (empresa y hogar), se presenta una estructura similar: Lima (30,9 %), Piura (25,1 %), Lambayeque (8,3 %) y Arequipa (6 %).

Adjudicación a la CMAC Piura

La reciente resolución de la SBS declaró a la CMAC Piura como adjudicataria de la buena pro del concurso por invitación para la transferencia del bloque patrimonial conformado por activos y pasivos de la Caja Sullana. Esto implica que el total de créditos y depósitos de la Caja Sullana pasen a Caja Piura.

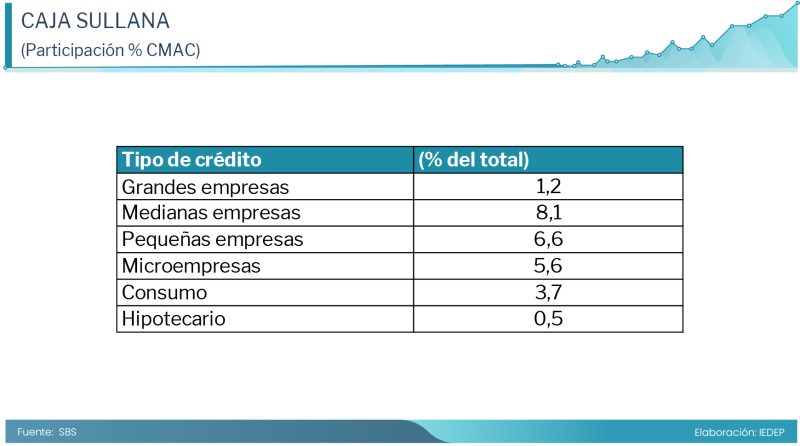

Así, la CMAC Piura sumará a su participación actual en el mercado de cajas municipales, la cartera correspondiente a la CMAC Sullana, consolidándose como líder en créditos a grandes y medianas empresas, segunda en pequeñas empresas, tercera en microempresas y cuarta en consumo. En depósitos, se consolidará como tercera CMAC en depósitos de ahorro y líder en depósitos a plazo.

La función de las CMAC es fundamental para la inclusión financiera y el desarrollo económico del Perú, especialmente en las regiones más necesitadas. A pesar de los desafíos enfrentados por algunas entidades, como la CMAC Sullana, el sistema financiero ha demostrado su capacidad de resiliencia y adaptación, como se evidencia en la rápida adjudicación de sus activos y pasivos a la CMAC Piura por parte de la SBS. Por ello, es crucial que el regulador continúe monitoreando y evaluando constantemente la exposición al riesgo de mercado, de liquidez y de crédito que enfrentan las entidades financieras, así como el cumplimiento con las regulaciones y los requisitos de capital, provisiones de reservas y límites de exposición. Ello, para mitigar riesgos y asegurar la estabilidad del sector, garantizando así que estas instituciones puedan seguir contribuyendo al crecimiento sostenible y equitativo.

LEER MÁS:

SBS: ahorros en cooperativas recién tendrán protección desde el 2025