Urgen reformas laboral y tributaria para reducir informalidad y aumentar la productividad

Según la Encuesta Permanente de Empleo Nacional (EPEN), publicada por el Instituto Nacional de Estadística e Informática (INEI) para el periodo julio 2022 – junio 2023, en el país hay 17 millones 278 mil 700 personas con empleo. De ese total, el 72,7 % tiene un puesto de trabajo informal, es decir, está al margen del cumplimiento de la regulación laboral, teniendo como consecuencia la desprotección social de los trabajadores.

Lee también: Desempleo y subempleo en América Latina: causas y soluciones

La informalidad en la economía conlleva una reducción en la recaudación tributaria, lo que restringe la capacidad del Estado para financiar servicios públicos esenciales. Este fenómeno se traduce en una desigualdad fiscal, dado que se origina un aumento de la carga fiscal sobre las empresas y trabajadores formales, quienes asumen la totalidad de la responsabilidad tributaria para compensar la ausencia de contribuciones fiscales por parte de los agentes informales.

Asimismo, la informalidad da lugar a una competencia desleal, en la medida en que las empresas informales evaden costos y regulaciones laborales y fiscales, impactando adversamente a las empresas formales y actuando como un desincentivo a la inversión en el ámbito formal.

En este contexto, en el año 2019, la Cámara de Comercio de Lima (CCL) encargó a la consultora Macroconsult la elaboración de un estudio de la situación, que derive en propuestas de reformas en los ámbitos laboral y tributario, que establezcan un escenario para la reducción de la informalidad y el aumento de la productividad en el país.

A continuación, detallamos las principales propuestas, resultado de este análisis:

Propuestas para una reforma laboral

Entre las razones que explican la alta informalidad existente en el mercado laboral, se encuentran los altos costos de contratación de personal, incluyendo aquellos denominados “costos no salariales”, que comprenden aquellos conceptos que el empleador debe pagar sobre el salario del trabajador, como CTS, vacaciones, seguro de salud y participación en las utilidades; sumados a otros como indemnizaciones por daños sin necesidad de culpa del empleador, concesión de licencias remuneradas, obligaciones en materia de seguridad y salud que no tienen en cuenta el tamaño del empleador, entre otros. De otro lado, los trabajadores asumen tasas de aportes obligatorios para fines previsionales elevadas, en especial aquellos que perciben la remuneración mínima. Todo ello, finalmente, castiga el crecimiento de las empresas y, por ende, la contratación de mayor mano de obra.

Estos aspectos, como resulta evidente, afectan únicamente al sector formal, empujando a muchas unidades económicas al campo de la informalidad y dejando a los trabajadores sin protección alguna: ni de sus derechos constitucionales, ni de su salud o cualquier otra protección social.

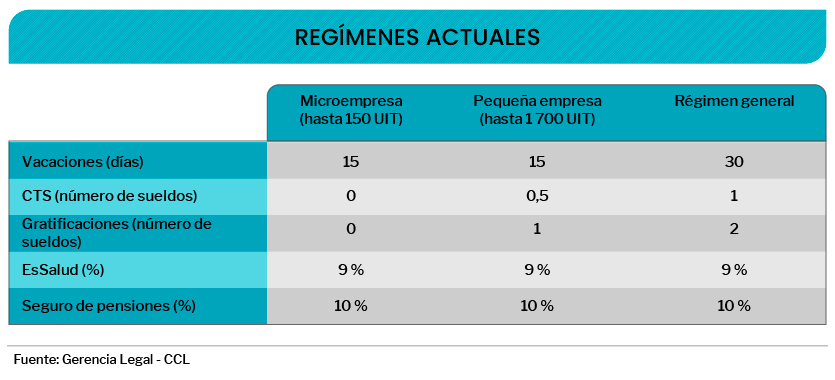

Actualmente, los principales costos no salariales generan costos a la contratación de mano de obra formal en función del tamaño de la empresa, de manera independiente de la productividad de los trabajadores. Este es un esquema que resulta imperfecto pues, si bien tiene elementos de progresividad, se basa en una variable de dimensión de empresa (micro, pequeña o mediana empresa) que es indiferente a la productividad del trabajador, lo cual no genera incentivos a la contratación de mano de obra de baja productividad, que es la que caracteriza al mundo informal.

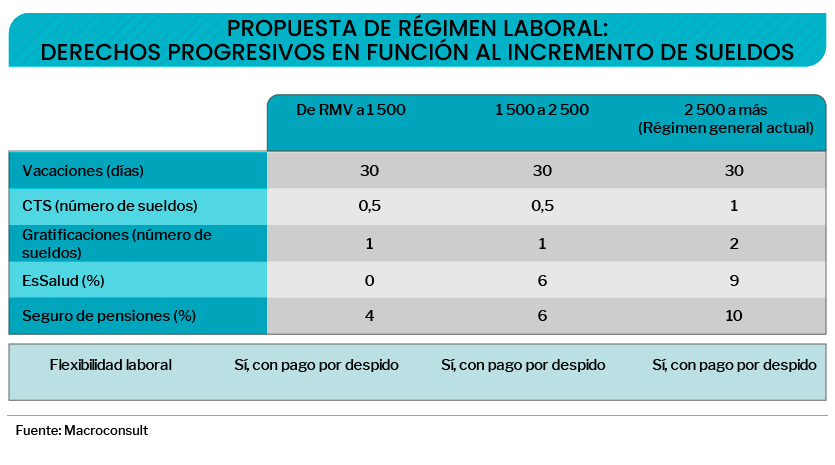

La propuesta apunta a migrar hacia un esquema general, con elementos de progresividad basados en la productividad de los trabajadores, de manera que el costo de la formalidad aumenta a medida que se incrementan los salarios, los que, finalmente, son el reflejo de la productividad del trabajador.

En el caso de las empresas, esto implica que asuman el pago de tasas progresivas de aporte a ESSALUD, Compensación por Tiempo de Servicio (CTS) y gratificaciones; mientras que, en el caso del trabajador, ello significa que asuman el pago de tasas progresivas de aporte obligatorio al sistema previsional, proporcionándoles mayor liquidez.

A la vez, necesariamente se deberá acompañar este esquema con la integración del sistema de salud (ESSALUD – SIS) y un diseño solidario para el financiamiento previsional que el Estado aportaría y que iría decreciendo conforme aumente el nivel de ahorro previsional de los trabajadores.

Para el caso de reparto de utilidades

Adicionalmente, esta reforma laboral debe contemplar un ajuste en el tratamiento del reparto de utilidades a los trabajadores. Como se sabe, actualmente se pagan utilidades a los trabajadores a partir de que la empresa contrata al trabajador número 21, con tasas diferenciadas según sectores (pesca: 10 %, telecomunicaciones: 10 %, industria: 10 %, minería: 8 %, comercio y restaurantes: 8 %, otros: 5 %). Esta regla ha ocasionado que algunas empresas no quieran pasar del trabajador número 20; y, si requieren más trabajadores, recurren, lamentablemente, en muchos casos, a contratarlos de manera informal.

Por ello, se propone empezar la distribución de utilidades desde el trabajador número 15 con porcentajes menores de reparto de utilidades y progresivamente llegar a la aplicación de los porcentajes actuales a partir del trabajador número 25. De esta manera, para las empresas se inicia de manera menos impactante, representando un costo mucho menor, que va incrementándose de manera progresiva en función a cómo va fortaleciéndose la empresa, sin desmotivar la contratación de personal. A la vez, ello significará que una mayor cantidad de trabajadores empezará a recibir estas utilidades.

Propuestas de reforma tributaria

La reforma laboral debe ser acompañada de una reforma tributaria, que haga atractiva la contratación de trabajadores. La actual complejidad de los regímenes tributarios exige a los agentes económicos afrontar importantes costos de cumplimiento, que se tornan más altos mientras más pequeños son los negocios.

En nuestro país, la legislación contempla la existencia de cuatro regímenes tributarios, en función del tamaño de las empresas. Se trata del Nuevo Régimen Único Simplificado (NRUS), el Régimen Especial de Renta (RER), el Régimen Mype Tributario (RMT) y el Régimen General (RG). Los tres primeros se concibieron para facilitar la formalización y cumplimiento tributario de las pequeñas empresas; sin embargo, no han tenido los resultados esperados.

El NRUS y el RER establecen umbrales de acceso que generan incentivos en los agentes a mantenerse en escalas pequeñas para aprovechar las tasas impositivas reducidas y permanecer en el régimen. Un efecto del NRUS es que algunos empleadores cumplen con el monotributo exigido, pero a la vez contratan trabajadores de manera informal o bajo otras figuras que ocultan relaciones de subordinación laboral, pues no tienen ningún incentivo para formalizarlos. De igual manera en el RER, al ser un régimen basado únicamente en ventas que no permite deducir gastos, tampoco existe incentivo alguno para formalizar a los trabajadores, debido a que los contribuyentes no tienen ningún beneficio por acreditar los gastos de personal. Por esta razón, estos regímenes especiales se han expandido de modo importante en la última década, en virtud de que son indudablemente menos costosos que el régimen general, pero, a la vez, incentivan la informalidad laboral y generan incluso menor recaudación de impuesto a la renta.

Los regímenes tributarios diferenciados son terreno fértil para el “enanismo fiscal”, promoviendo que las empresas se mantengan pequeñas o incluso reduzcan su tamaño artificialmente, para adecuarse a los requerimientos y exigencias normativas y calzar en algún régimen ajustado a su conveniencia. Como consecuencia adicional, desalienta la contratación de mano de obra formal.

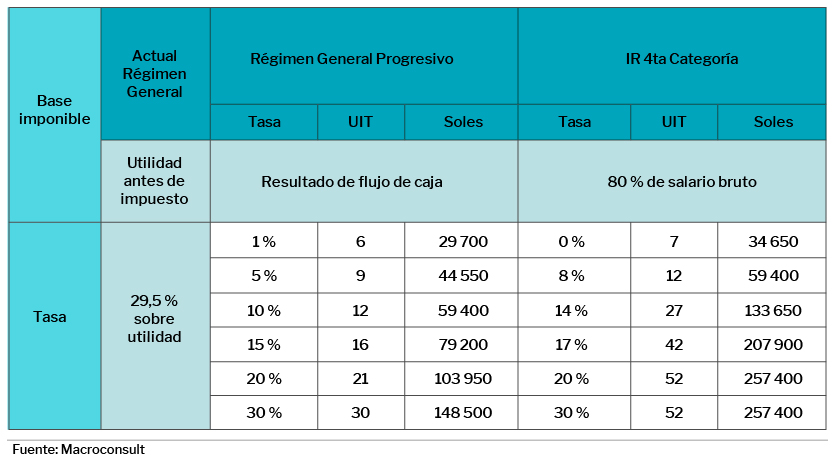

Por lo señalado se propone eliminar estos regímenes y transitar hacia un régimen general único y progresivo del Impuesto a la Renta que tenga elementos de progresividad, similar al actual régimen para personas naturales. Los cambios propuestos son:

– El RUS se restringiría únicamente a pequeños negocios como bodegas y unidades económicas de centros de abastos y puestos de mercado. Las personas naturales que actualmente utilizan RUS deben migrar hacia IR de personas naturales, de acuerdo con su real naturaleza.

– Todas las personas con negocios deben registrarse como persona jurídica y migrar al nuevo régimen progresivo propuesto.

– El RER y Régimen Mype Tributario deben eliminarse y sus contribuyentes migrar hacia el nuevo régimen propuesto.

Nueva base imponible para empresas con ventas hasta S/ 500 000: resultado de flujo de caja, que considera las ventas netas menos los gastos en planilla y los gastos en activos, con un límite al monto deducible por activos, que no puede exceder el 75 % de las ventas. Esta fórmula simplificaría la gestión de impuestos de las pequeñas empresas, facilitando su cumplimiento tributario, pero creando el incentivo para la contratación de trabajadores formales.

Adicionalmente:

– Establecer requisitos de contabilidad progresiva con ayuda de la Superintendencia Nacional de Aduanas y de Administración Tributaria (Sunat), gracias a la universalización de la factura electrónica.

– Declaración jurada simplificada obligatoria de todos los individuos de 18 a 65 años. Esto brindaría información al Estado para triangular reportes de Sunat y de la Superintendencia Nacional de Fiscalización Laboral (Sunafil) para una fiscalización más efectiva. La declaración jurada obligatoria puede condicionarse al uso de algunos servicios públicos para maximizar su cumplimiento efectivo.

LEER MÁS: