Se ralentiza crecimiento de créditos para empresas

La evolución ascendente de la tasa de referencia que ha afectado al alza el costo de los préstamos, que seguirían subiendo en los próximos meses, es la principal causa de la ralentización de los créditos para empresas, señaló el IEDEP.

Reproducir:

Por: Instituto de Economía y Desarrollo Empresarial (IEDEP) de la Cámara de Comercio de Lima

Los créditos empresariales vienen mostrando un encarecimiento y una desaceleración en su dinamismo en los últimos meses. Si bien esto depende del tamaño de la empresa y del plazo del préstamo, es importante remarcar que, de continuar en este proceso inflacionario creciente, el costo del crédito se incrementaría en los próximos meses. Por ello, es clave el control de la inflación y de las expectativas inflacionarias para evitar una nueva barrera a la reactivación y al crecimiento económico.

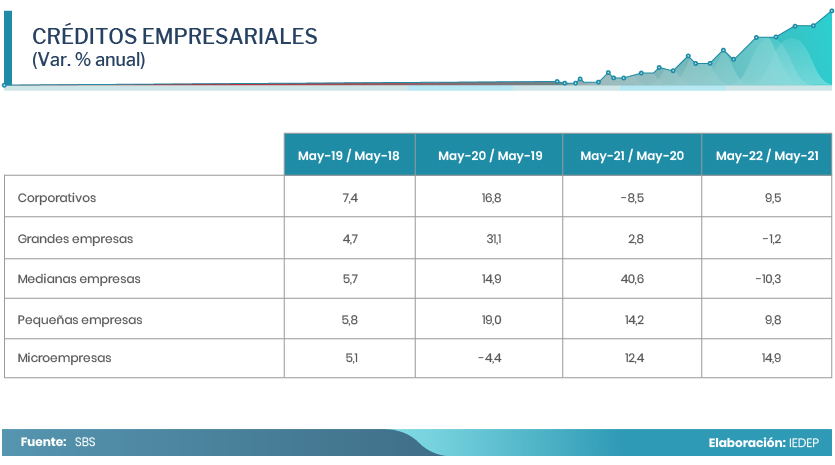

Al cierre de mayo pasado, el crédito del sistema financiero nacional al sector empresarial ascendió a los S/ 265.557 millones, con un crecimiento de apenas 1,7% interanual, la tasa más baja en los últimos cuatro años. Los programas de apoyo al financiamiento empresarial aplicados por el gobierno como respuesta a la crisis sanitaria del 2020 impulsaron el crédito hasta el 18,7% entre mayo de 2019 y mayo de 2020, para luego disminuir a 9,3% durante similar periodo del 2020-2021.

Créditos según tamaño de empresa

Es importante precisar que los créditos corporativos se han recuperado el último año (9,5%), luego de una caída durante 2021 (-8,5%). No obstante, en el caso de los créditos a las grandes empresas se observa un descenso (-1,2%). Un 54% de estos préstamos están expresados en moneda nacional, los que cayeron en 8,9%. Entretanto, el 48% restante fue otorgado en moneda extranjera y sorprendentemente se incrementaron en 12,2%.

Otro segmento empresarial que experimentó una caída en el crédito es el de medianas empresas (-10,3%), luego de dos años consecutivos de un fuerte incremento, tanto en 2020 (14,9%) y 2021 (40,6%).

En lo que respecta a los créditos Mypes, mantuvieron su expansión en el último año. Esta fue de 9,8%, en el caso de pequeñas empresas; y de 14,9%, en microempresas; reforzando así la expansión superior al 10% conseguida durante el año pasado.

Es importante resaltar que, en mayo pasado con respecto al mes de abril, se observa que los créditos a las corporaciones, grandes y medianas empresas han caído en un rango de entre 1% y 1,5%. Sin embargo, los créditos Mypes si mantuvieron su crecimiento. Estos resultados pueden explicarse por la evolución ascendente de la tasa de referencia que ha afectado el costo de crédito.

Créditos por actividad

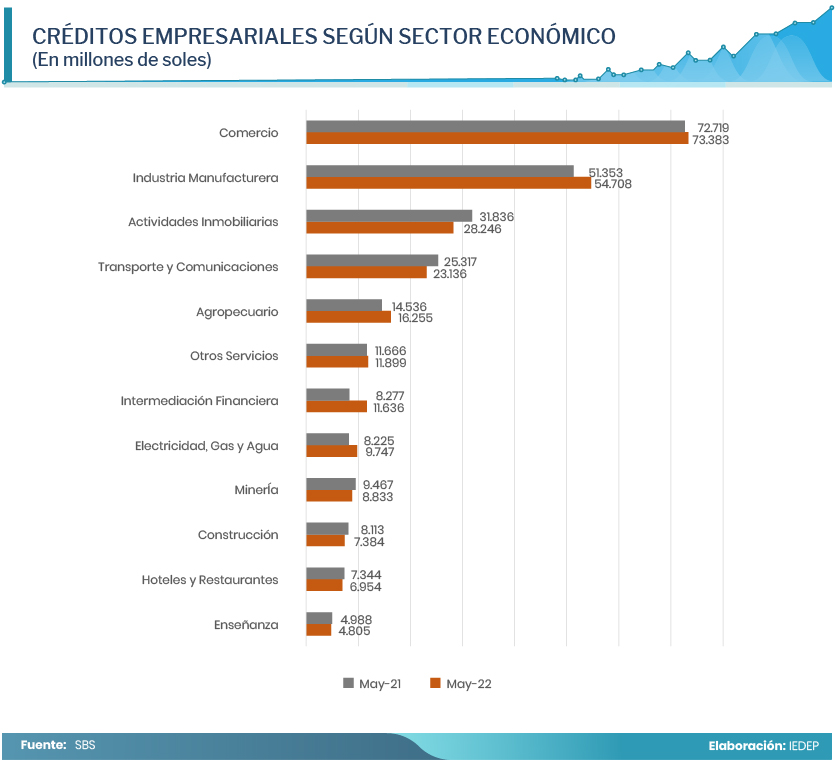

La banca múltiple concentra el 87,5% del crédito empresarial. Le siguen las cajas municipales, con 8,6%; y las empresas financieras, con 2,5%.

Según los datos de la Superintendencia de Banca, Seguros y AFP (SBS), el sector Comercio captó créditos por S/ 73.383 millones, lo que representa el 27,6% del total. Le siguen el sector Manufactura, con S/ 54.708 millones (20,6%); y Actividades inmobiliarias, con S/ 28.246 millones (10,6%). En conjunto, estos tres sectores canalizan el 59 % de los créditos otorgados al rubro empresarial.

Otros sectores con menor presencia son Transporte y comunicaciones (8,7%), Agricultura y ganadería (6,1%) y Otras actividades (4,5%).

Respecto al dinamismo sectorial, el sector de Intermediación financiera y de Electricidad, gas y agua encabezan los mayores avances respecto a mayo 2021, con tasas de crecimiento de 40,6% y 18,5%, respectivamente. Entretanto ocho sectores fueron los más afectados, destacando a la Administración pública y Defensa (-16,4%) Actividades inmobiliarias (-11,3%), Construcción (-9%) y Transporte y Comunicaciones (-8,6%).

Tasas de interés

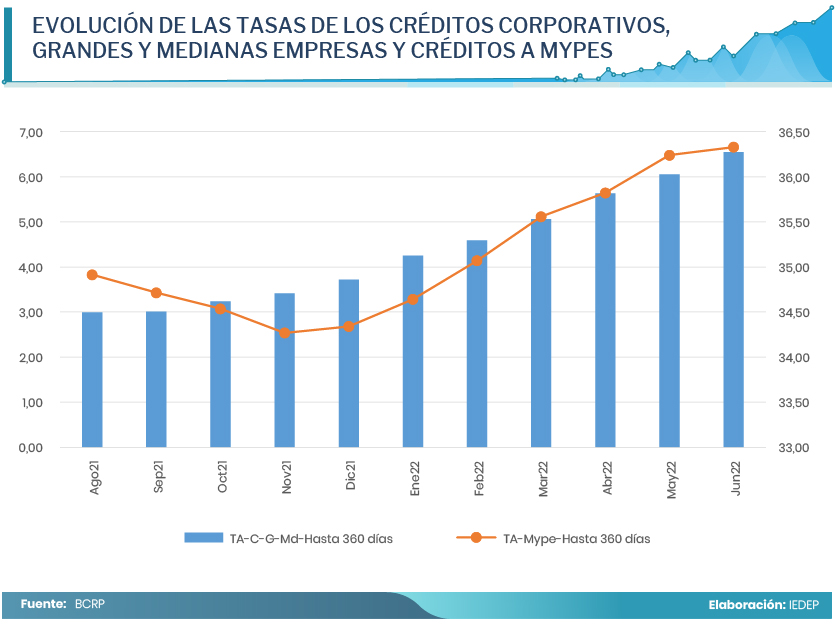

Por su parte, el Banco Central de Reserva del Perú (BCRP) ha venido elevando su tasa de referencia en los últimos doce meses, fijándola en 6% en el mes de julio con el objetivo de controlar las expectativas inflacionarias las cuales desde marzo del presente año se encuentran fuera del rango meta de inflación mostrando una tendencia ascendente, ubicándose en mayo y junio en 4,89% y 5,35%, respectivamente. En total se han realizado once alzas consecutivas, el primer incremento en agosto de 2021 fue de 25 puntos básicos (pb) y los siguientes once incrementos de 50 pb cada uno.

Según el BCRP, hay una alta correlación, es decir, similitud, en la evolución entre la tasa de referencia y las tasas de interés activas de corto plazo, con la excepción del crédito de consumo y el crédito a microempresas.

De acuerdo con las cifras de evolución de las tasas de interés se comprueba que el aumento de la tasa de política monetaria del BCRP impactó sobre todo en alzas de las tasas de préstamos de corto plazo (a 360 días) sobre todo en corporaciones y grandes empresas. A medida que el tamaño de empresa es mayor el impacto en las tasas de interés va disminuyendo o es nulo.

Por su parte, las tasas Mypes de corto plazo no han mostrado importantes variaciones desde el mes de julio 2021 que se inician las alzas sucesivas en la tasa de referencia. Los elevados niveles de las tasas Mypes son consecuencia más bien de los altos costos operativos de dichos préstamos, de los riesgos propios de los negocios y los montos pequeños colocados en comparación a un crédito a una mediana o gran empresa.

La banca múltiple subió sus tasas en 1,2 p.p. para préstamos hasta 360 días y en 3,3 p.p. para préstamos a más de 360 días. En el caso del costo del crédito que cobran las cajas municipales han sido mínimos y los de cajas rurales subieron en 2,2 p.p. (hasta 360 días) y 1,3 p.p (más de 360 días).

Es de suma importancia determinar en qué medida las empresas serán afectadas por el incremento en el costo crédito y en qué posición se encuentran las Mypes, debido a que generalmente el acceso al financiamiento de este tipo de empresas es a tasas más altas.

Sin embargo, entre agosto del 2021 y junio del 2022, periodo en el que se realizaron los incrementos de la tasa de referencia, se observó en la Banca Múltiple que la tasa de interés activa de los créditos corporativos grandes y medianas empresas de corto plazo son las más afectados y las que absorben rápidamente los incrementos pasando de 2,99% a 6,55%, lo que significa un alza 3,56 puntos porcentuales en 11 meses.

En el caso de las tasas de interés activas de los créditos a las Mypes de corto plazo, estas demoran en sufrir los efectos avanzando ligeramente de 34,91% a 36,33%, es decir, un incremento acumulado en los últimos 11 meses de 1,42 puntos porcentuales.

Teniendo en cuenta que el traslado de una mayor tasa de referencia del BCRP a las tasas del sistema financiero no es inmediato, consideramos necesario advertir que los aumentos pueden suceder en los próximos meses. Se ha estimado que en promedio las tasas de interés activas demoran en subir entre 4,8 meses y 14,4 meses para el caso de las tasas pasivas o de ahorro.