Perú y el mercado internacional de maderas que puede aprovechar

En América Latina Perú es el segundo país con mayor superficie forestal y el noveno a nivel mundial, con más de la mitad de su territorio cubierto por bosques que alcanzan los 73 millones de hectáreas. Sin embargo, dichas hectáreas aún no han sido puestas en valor por las altas tasas de deforestación y desgravación, por lo que actualmente se están desarrollando diversos mecanismos e iniciativas públicas y privadas que impulsen el comercio legal de madera.

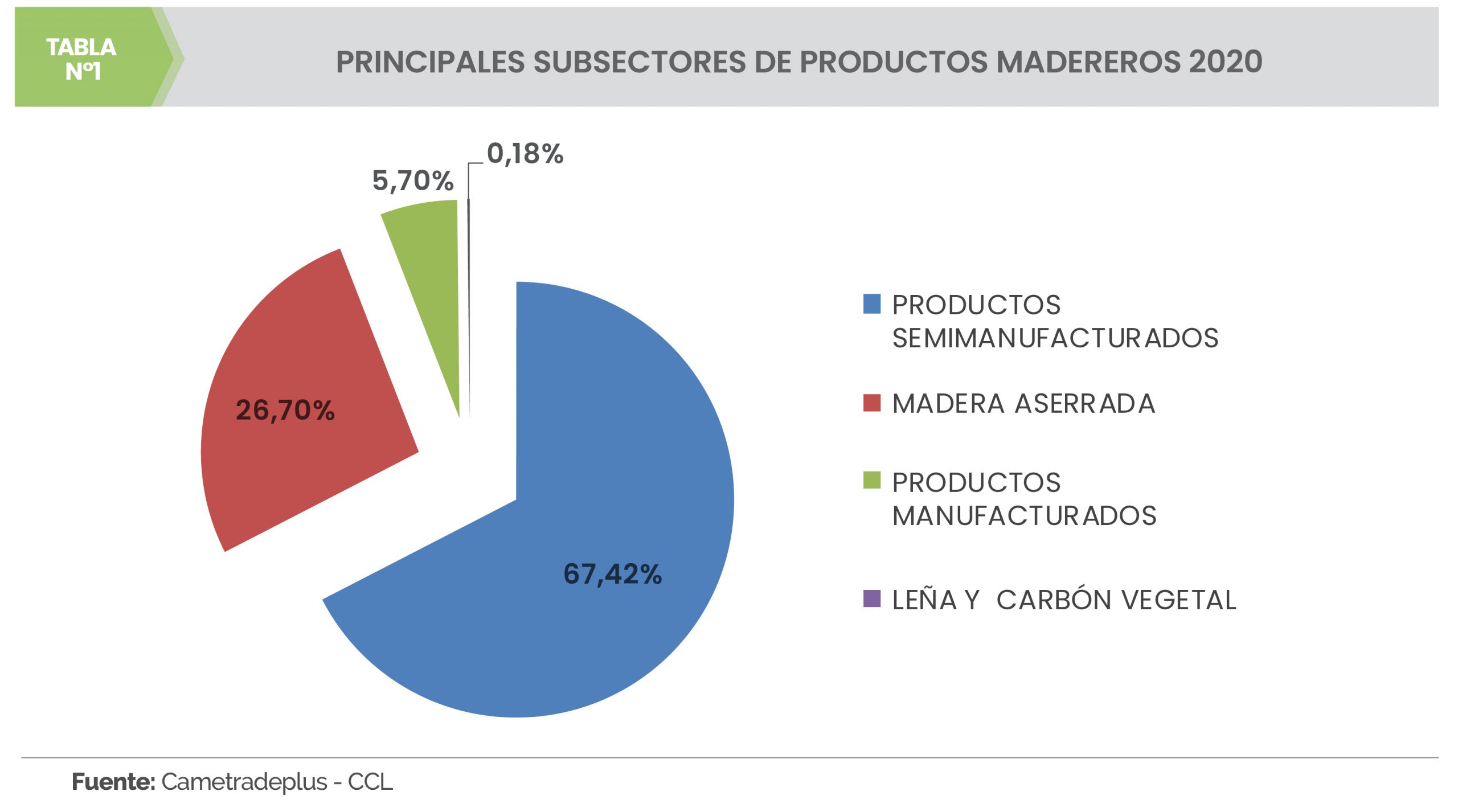

Dentro del sector maderas orientado a la exportación tenemos cuatro subsectores: productos semimanufacturados, madera aserrada, productos manufacturados, leña y carbón vegetal.

En el año 2020, las exportaciones peruanas de madera sumaron US$ 94 millones, mostrando una reducción del 24% respecto al año 2019.

Asimismo, en los últimos cinco años (2016-2020), las exportaciones del sector evidenciaron un decrecimiento promedio anual del 7,1%, debido en gran medida a las malas prácticas de la tala ilegal y manejo de madera y, definitivamente, a la coyuntura sanitaria mundial por la COVID-19, donde muchas empresas del sector tuvieron que detener sus actividades de producción y comercialización.

▶ Promoviendo lazos comerciales entre Perú y Turquía

▶ Exportación de frutas de Perú sumó US$ 4.072 millones en 2020

▶ El sector textil confecciones en emergencia

Entre los principales productos madereros exportados en el 2020 destacan: productos semi-manufacturados (US$ 63 millones), que equivale al 67% de las exportaciones totales; madera aserrada (US$ 25 millones), con un 27%; productos manufacturados (US$ 5,3 millones), con un 6%; y leña carbón vegetal (US$ 0,17 millones), con un 0,2%.

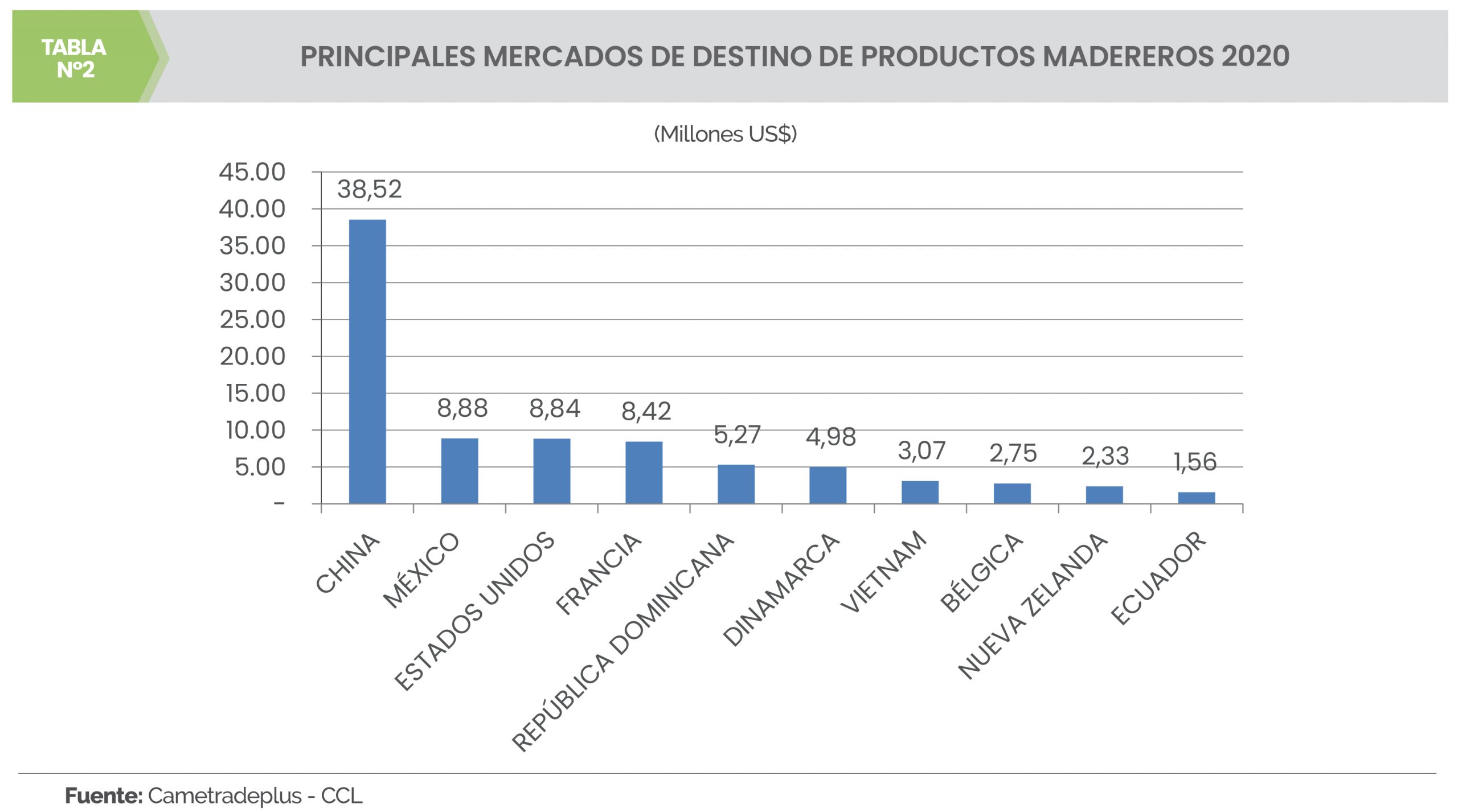

Dentro de los principales destinos de exportaciones de madera peruana figuran China con US$38 millones, con envíos de tablillas y frisos para parquet, madera moldurada y demás maderas aserradas.

Le siguen México (US$ 8,8 millones), con adquisiciones de madera virola, imbuia y balsa aserrada, madera contrachapada y demás maderas aserradas; y Estados Unidos (US$ 8,7 millones), con tableros ensamblados para revestimiento de suelo, madera densificada en bloques y demás muebles de madera.

De igual manera, las principales empresas peruanas exportadoras en el periodo 2020 fueron Imk Maderas (14%), Maderera Bozovich (13%), Grupo Maderero Amaz (11%) y Maderacre Timber S.A.C (5%).

Exportaciones por tipo de madera

En el 2020, el subsector de madera aserrada tuvo como valor exportado US$ 25 millones, representando una disminución del 8% con respecto al año anterior.

Las exportaciones de virola, imbuia y balsa, aserradas o desbastadas longitudinalmente, cortadas o desenrolladas –incluso cepillada–, lijada o unida por los extremos, de espesor superior a 6 milímetros, sumaron US$8 millones, representando un decrecimiento del 22%, siendo su principal destino México.

En tanto, las demás maderas aserradas de ipé (cañahuate, ébano verde, lapacho, polvillo, roble morado, tahuari negro, tajibo) reportaron envíos por US$ 3 millones, 10% más que el año anterior, donde China y República Dominicana figuran como principales importadores.

En el subsector madera en bruto, los principales productos exportados en el 2020 fueron las demás maderas de ipé (cañahuate, ébano verde, lapacho, polvillo, roble morado, tahuari negro, tajibo), por un valor de US$ 55 millones.

En el subsector de semimanufacturados se ubican las tablillas, madera para parquet, madera moldurada y madera contrachapada, siendo el principal producto exportado las tablillas y frisos para parquet sin ensamblar, distintas de las de coníferas (US$32 millones), cuyos envíos cayeron en 17% por menos operaciones de compra por parte de China.

Las exportaciones de madera moldurada, distinta de las coníferas (US$14 millones) disminuyeron en 42%, pues China importó menos de la mitad con respecto al año anterior.

Subsector productos manufacturados

En el subsector de productos manufacturados, conformado por bienes con valor agregado, destacan los demás tableros ensamblados para revestimiento de suelo con US$ 4 millones en compras. Sin embargo, esta partida muestra una caída de 1% por la reducción de importaciones por parte de Estados Unidos.

Con respecto a la exportación de muebles de madera, los envíos sumaron US$ 2 millones, 8% menos que el año anterior. Dicho resultado se debe a la disminución de los pedidos de compra de Estados Unidos e Italia. Sin embargo, en este mismo subsector se encuentran también productos que en los últimos años han venido creciendo paulatinamente y cuyas exportaciones se van consolidando por ser productos con alto valor agregado.

Estos son marquetería y taracea, cajas y estuches para joyería u orfebrería y manufacturas similares, mobiliario que en conjunto llegó a los US$ 895.000, creciendo en 149% y teniendo como principales mercados Emiratos Árabes, Arabia Saudita, Singapur y Alemania.

Recomendaciones

La evolución de la producción de madera rolliza de origen amazónico viene decreciendo luego de que en el año 2008 registrara sus niveles máximos. La producción de productos en plantas de primera transformación (madera aserrada, parquet, laminados, triplay y otros) también se encuentran reduciéndose.

Ello implica que, de mantenerse los niveles de consumo actual, el mercado recurrirá a mayores productos importados o al uso de materiales sustitutos diferentes a la madera, como el plástico, cerámicos y metal, entre otros; perdiendo posicionamiento en el mercado.

A nivel comercial se acentúa cada vez más la brecha en el mercado con respecto a la balanza comercial, debido principalmente al incremento de las importaciones y la caída de las exportaciones por la coyuntura sanitaria actual. Aunque en ambos casos no hay una diversificación en cuanto a número, la industria de la madera en el Perú tiene alrededor de 114 de productos comercializados.

No obstante, las exportaciones muestran una mayor concentración en productos de madera manufacturada – pisos– , mientras que las importaciones están centradas en tableros de fibra de madera y aglomerados, siendo el principal país de origen Chile, que es un referente regional en la producción de pino radiata.

Finalmente, las oportunidades están, pero la manera en que este recurso sea aprovechado resulta verdaderamente importante y es necesario un trabajo conjunto de todos los actores involucrados – directa e indirectamente– en el sector, tanto por el lado de la oferta, demanda, reguladores y promotores, teniendo en cuenta que la condición de trazabilidad de origen ilegal es solo un factor adicional para el ordenamiento del sector con miras a su desarrollo competitivo.