La demanda de créditos en mypes se desacelera, pero hay señales de recuperación

La concesión de créditos a las micro y pequeñas empresas (mypes) habría evidenciado un menor dinamismo durante 2023, debido a la recesión económica y el encarecimiento del costo de los préstamos. No obstante, para este año se espera un moderado incremento en línea con las expectativas de recuperación de las actividades productivas del país.

Lee también: ¿Cómo acceder al Programa Impulso MyPerú?: conoce los requisitos

Según el Departamento de Estudios Económicos de Scotiabank Perú, los créditos a las mypes habrían registrado un crecimiento de 2,5 % en 2023, mostrando una fuerte desaceleración tras una expansión de 8,1 % en 2022. Y, excluyendo los pagos de amortizaciones, cancelaciones y reprogramaciones del programa Reactiva, el desempeño del crédito a las mypes habría pasado de +16,5 % en 2022 a +9,4 % en 2023.

Ante estos resultados, Mario Guerrero, economista principal del área de Estudios Económicos de Scotiabank Perú, explicó que el menor dinamismo de las colocaciones de créditos a las mypes tuvo como factor la recesión económica que implicó una menor oferta y demanda que afecta el nivel de actividad económica y, por tanto, conlleva a una menor demanda por financiamiento.

Además, el economista señaló que el encarecimiento del costo del crédito, consecuencia de la postura restrictiva de la política monetaria, reflejada también en un menor nivel de liquidez y necesaria para reducir la inflación, pasó factura al mercado de los créditos mypes. También, las condiciones crediticias fueron algo más ajustadas que años anteriores debido a los riesgos de endeudamiento.

En cuanto a la modalidad, Scotiabank indicó que los principales fueron los préstamos de corto y mediano plazo, que representan el 43 % del financiamiento y que durante el 2023 crecieron alrededor de 3 %. Luego, cerca del 30 % corresponde a sobregiros, que son créditos inmediatos, de rápida disponibilidad, pero también más costosos. Estos saldos se redujeron en 1,6 % durante el 2023.

La tercera modalidad es el factoring –tipo de financiamiento a partir del uso de facturas de los clientes–, que representa el 27 % del financiamiento de las mypes, y que durante 2023 se redujo en 1,1 %.

Proyecciones

De acuerdo con el especialista de Scotiabank Perú, para este año se prevé un moderado incremento del crédito a las mypes, en línea con las expectativas de recuperación económica. Entre los factores que incidirían en un favorable desempeño está la normalización de las condiciones financieras.

“Esto se reflejaría principalmente en el descenso de las tasas de interés y las señales del Banco Central de Reserva (BCR) que ya viene recortando hasta en cinco oportunidades su tasa de interés de referencia hasta la fecha”, acotó.

Otros factores que influirían en la recuperación del mercado de créditos mypes serían la recuperación progresiva del poder adquisitivo, principalmente porque la inflación ya está bajo control. También la recuperación moderada del nivel de inventario, luego de un largo periodo de reducción de este (desde 2021), así como la culminación de la amortización de créditos otorgados bajo el programa Reactiva Perú.

Morosidad

Respecto a la percepción de riesgo crediticio para las mypes, medida por el ratio de morosidad del sistema financiero, se elevó de 7 % en 2022 a alrededor de 7.6 % a fines de 2023, según refiere el Departamento de Estudios Económicos de Scotiabank Perú.

“Como era previsible, el deterioro del entorno económico, explicado por sucesivos choques como las sequías, la conflictividad social, la gripe aviar, El Niño Costero, el deterioro de la confianza empresarial, y las condiciones financieras adversas, explicaron el deterioro de la calidad de crédito. En la medida en que estos choques se reviertan, es previsible que la percepción de riesgo crediticio mejore, aunque de manera moderada, al menos durante el 2024”, comentó Mario Guerrero.

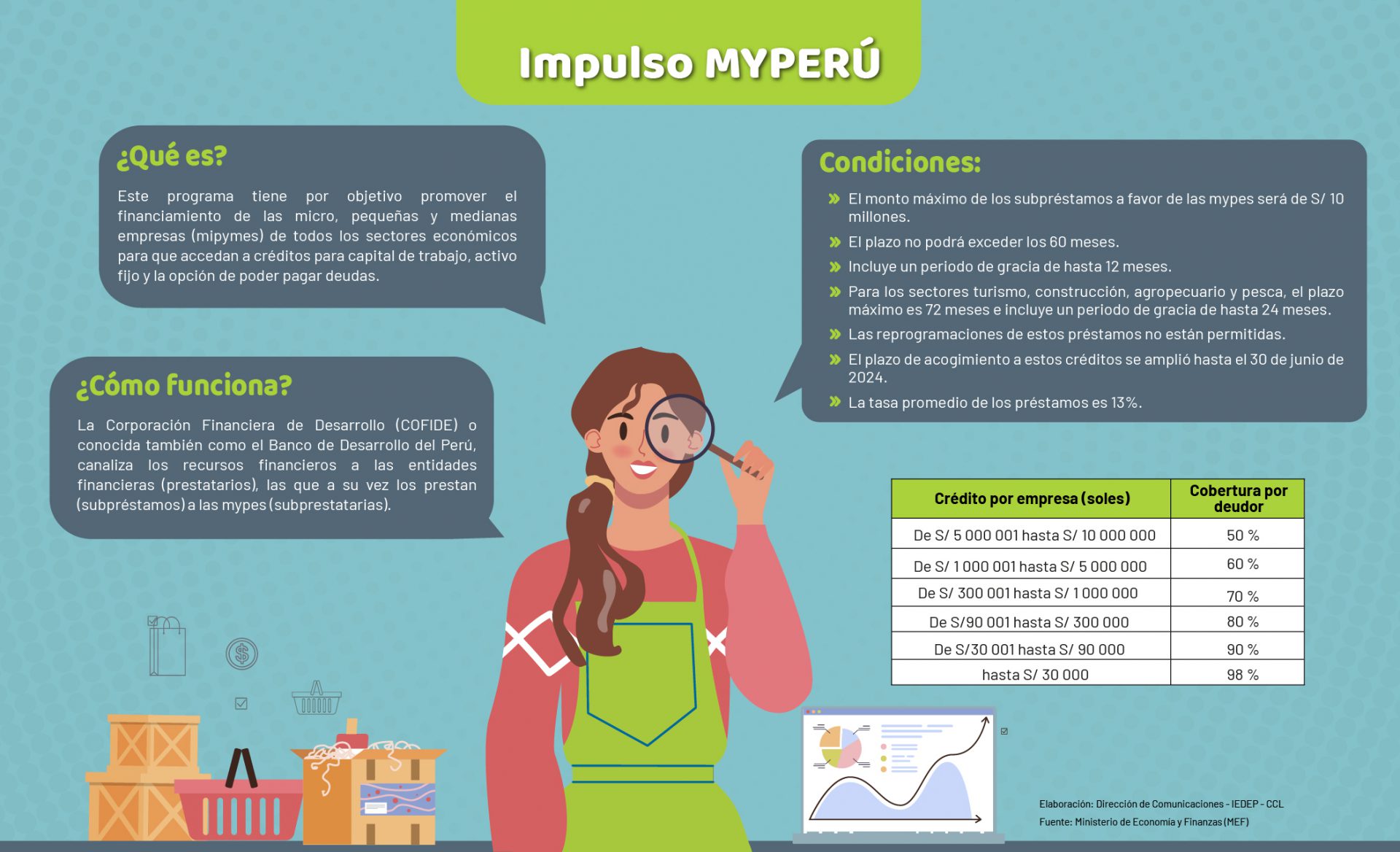

Programa Impulso MyPerú

Con el propósito de lograr la recuperación y desarrollo de las micro, pequeñas y medianas empresas (mipymes) en el país, desde el Ministerio de Economía y Finanzas (MEF) se viene implementando una serie de acciones y medidas, a fin de garantizar el financiamiento de estas empresas a través de distintos programas como Impulso MyPerú.

Según la entidad del gobierno, hasta el 5 de enero del presente año, se han reportado colocaciones por más de S/ 2 379 millones y garantías por la suma de S/ 2 205 millones a favor de 105 469 micro, pequeñas y medianas empresas a nivel nacional, con un ticket promedio de S/ 22 561, de todos los sectores económicos.

La mayor parte de las colocaciones fueron dirigidas a las pequeñas empresas, por un monto de S/ 1 304 millones, mientras que las microempresas representaron S/ 1 065 millones del total. Además, es importante destacar que más del 68 % de los créditos otorgados estuvieron destinados a financiar la actividad productiva y el crecimiento de las empresas.

En tanto, los sectores a los cuales se otorgaron los mayores montos de créditos fueron: Comercio (S/ 1 095 millones), Industria Manufacturera (S/ 225 millones) y Transporte, Almacenamiento y Comunicaciones (S/ 221 millones), entre otros. Asimismo, el mayor número de beneficiarios se ubicaron en Lima (23 317), Puno (11 962) y Piura (11 187), mientras que por tamaño, el mayor número de beneficiarios, se concentró en el sector de la microempresa.

Con el programa Impulso Myperú, Óscar Chávez, jefe del Instituto de Economía y Desarrollo Empresarial (Iedep) de la Cámara de Comercio de Lima (CCL), comentó que se permitirá el acceso a las mipymes a un crédito a tasas de interés por debajo de las que actualmente están vigentes en el mercado, lo cual será un soporte para los emprendedores.

“Un crédito más barato puede ser empleado como capital de trabajo o como inversión para los negocios”, añadió.

Consejos para evitar el sobreendeudamiento

Con la expectativa de que el mercado de financiamiento para las mypes pueda reactivarse este año, Jorge Carrillo, profesor de Pacífico Business School, brindó algunos consejos y recomendaciones a los emprendedores interesados en acceder a un crédito, así como evitar el sobreendeudamiento.

Antes de adquirir un crédito, el experto en finanzas dijo que el emprendedor tiene que saber calcular su capacidad de pago y el objetivo del préstamo que va a adquirir para su negocio; luego debe tomar el crédito más barato posible, por lo cual tiene que fijarse en la Tasa de Costo Efectivo Anual (TCEA) que incluye los intereses, comisiones, seguros, gastos y otros.

“Es importante también hacer una buena planificación de ¿cómo voy a hacer para pagar?, ¿cuánto es lo que puedo pagar?, o ¿cuánto es mi capacidad de pago? Las entidades financieras pueden ayudarte con eso, pero uno como emprendedor debería tener en claro que debe cumplirse los pagos de préstamos se deben cumplir”, remarcó el especialista.

Asimismo, Carrillo sugirió a los emprendedores no pedir un periodo de gracia sin necesitarlo.

“Es muy común que los emprendedores pidan un plazo para pagar la primera cuota, creyendo que ese plazo adicional es gratis cuando no lo es, lo que implica que se incremente la cuota. Si no necesito ese periodo de gracia, no lo pido, solo pido si realmente hay una necesidad real”, enfatizó.

En cuanto a medidas para evitar el sobreendeudamiento, el experto en finanzas de la Pacífico Business School dijo que para el pago de las cuotas se debe procurar que esta no supere el 30 % de los ingresos o ventas de un emprendimiento.

“Si tengo ingresos mensuales de S/ 20 000, lo máximo que debería destinar a pagar las cuotas de los financiamientos debería ser S/ 6 000 (el 30 %). Exagerando podría llegar a ser el 40 %, siempre y cuando se trate dentro de los créditos de pago de alquiler o compra de un local comercial”, comentó Carrillo.

Otra regla básica para evitar endeudarse, es planificar de la mejor manera la caja.

“Si sé que no voy a poder llegar a pagar mi crédito por alguna emergencia o eventualidad, se puede ver la posibilidad de obtener dinero de otra fuente de financiamiento, vendiendo un activo o haciendo una campaña para obtener algo de liquidez”, agregó.

Otro punto importante que el especialista señaló es que se tiene que consultar por las características del crédito mype, las comisiones, gastos adicionales y los plazos de pago.

“La idea es que el plazo sea el más corto posible, siempre y cuando la cuota sea lo más pagable posible. Básicamente, la TCEA, el plazo y otras comisiones del crédito debería también permitir la cancelación anticipada sin ninguna penalidad, así que también hay que validar esa información”, concluyó.

LEER MÁS:

¿Por qué es importante contar con buena calificación crediticia?