Transformación digital en la banca peruana

La digitalización registra un gran impacto en el sector bancario. A continuación, expertos nos exponen los beneficios del uso masivo de los aplicativos informáticos en el Perú.

Reproducir:

Por Daniel Santillán Hernández

El mundo digital ha puesto al alcance de las personas una amplia gama de herramientas. Solo basta tener un dispositivo para realizar todas las transacciones necesarias en pocos segundos.

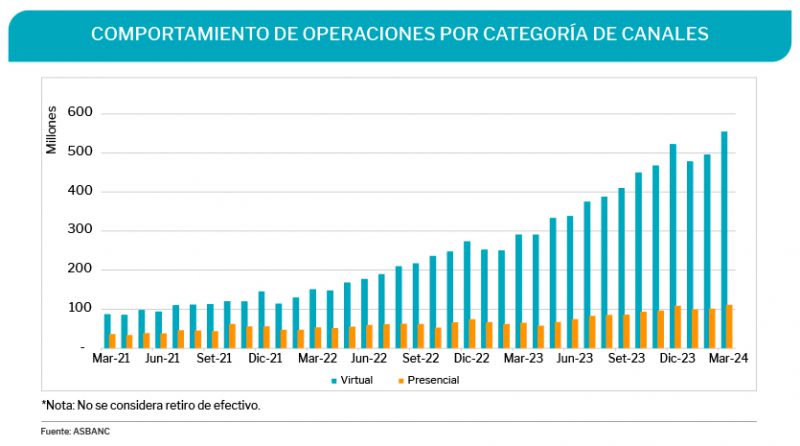

Desde 2021 a la fecha, las transacciones virtuales en la banca se multiplicaron por más de cinco veces, al pasar de alrededor de los S/ 100 000 000 a aproximadamente S/ 550 000 000 en marzo de este año, de acuerdo con cifras proporcionadas por la Asociación de Bancos del Perú (Asbanc).

Sin duda, la transformación digital tiene gran impacto en el sector bancario y favorece una evolución significativa en la oferta de servicios.

“Esta transformación, liderada por la banca peruana, ha facilitado la implementación de nuevas tecnologías como la inteligencia artificial, big data y blockchain, al mejorar la eficiencia operativa y la personalización de los servicios bancarios”, apunta Jaime Montenegro, líder del Centro de Transformación Digital de la Cámara de Comercio de Lima (CCL).

Así, los bancos locales han adoptado plataformas digitales que permiten realizar transacciones en tiempo real, con mayor seguridad en las operaciones y, sobre todo, con una mejor protección a los clientes.

Luis Montoya, gerente de Experiencia del Cliente & Innovación del BanBif, sostiene que la transformación digital ha generado un gran impacto en la reducción de los costos de las instituciones financieras, motivado básicamente por las nuevas tecnologías aplicadas a las transferencias entre personas o también llamadas P2P, donde el aumento exponencial de las transacciones digitales en los aplicativos o páginas web, más baratas por naturaleza, tienen una contraparte de una significativa baja del número de las transacciones en canales físicos, como en las oficinas o cajeros automáticos, que son canales tradicionalmente de mayores costos asociados en la banca.

Para Freddy Linares, profesor de Marketing de la Universidad del Pacífico, especializado en e-commerce, banca y transformación digitales, un segundo beneficio es que las pequeñas y medianas empresas (pymes) pueden acceder a otros servicios digitales según sus medidas y necesidades.

“La transformación digital ha democratizado el acceso a los servicios financieros. Las grandes empresas se benefician de servicios más ágiles y personalizados, que optimizan sus procesos financieros y de gestión de riesgos. Las pymes han encontrado en las plataformas digitales una manera más fácil y económica de acceder a créditos y servicios bancarios, que impulsan su crecimiento y competitividad”, añade Montenegro.

Un tercer beneficio que trae la transformación digital es que hoy vemos una diversificación de los productos digitales. Los bancos más grandes han sacado productos para el tipo de cambio, transferencias de dinero, entre otros, y ahora estamos a la espera del open banking”, remarca Linares.

“Ahora, con las aplicaciones Yape o Plin, personas naturales, negocios y emprendedores tienen acceso a recibir pagos de teléfono a teléfono. Con ello reducen el manejo de dinero en efectivo y aceleran las ventas. Hay 15 000 000 de usuarios, casi la mitad de la población del país.

“El Estado debería pensar en utilizar estas herramientas, porque así el emprendedor puede recibir pagos, pedir adelanto de efectivo, utilizar tipos de cambio atractivos y, además, generar un historial crediticio de forma muy sencilla. De este modo, reducen la complejidad de la evaluación financiera para que la banca pueda ofrecerles capital de trabajo”, subraya Linares.

Por su parte, Montenegro agrega que las billeteras digitales han sido catalizadores claves en la inclusión financiera en el Perú. Antes de su adopción masiva, una gran parte de la población no tenía acceso a servicios bancarios formales. Estas plataformas han democratizado el acceso a servicios financieros, y ello posibilita que personas y pequeñas empresas realicen transacciones electrónicas de manera segura y eficiente.

El impacto más notable ha sido en la formalización económica. Muchas pequeñas empresas y trabajadores independientes que operaban en la informalidad ahora utilizan estas billeteras digitales para realizar y recibir pagos. Esto no solo ha facilitado la formalización de estas entidades, sino que también ha contribuido a una mayor recaudación fiscal y a la transparencia económica, concluye.

Según Asbanc, el uso de la banca móvil subió de 42,5 % en marzo de 2021 a 71,4 %, mientras que la presencial cayó de 29,1 % a 16,7 %, en el mismo periodo. Como vemos, la tendencia hacia la transformación digital seguirá en aumento.

Principales tendencias

Para Mateu Batle, CEO y cofundador de Rextie, la adopción de estas tecnologías promete transformar la industria en los próximos años:

1. Banca abierta (open banking): permite a las instituciones compartir datos de clientes de forma segura y eficiente.

2. Inteligencia artificial y aprendizaje automático: mejora la experiencia del cliente y optimiza operaciones con herramientas como chatbots y asistentes virtuales.

3. Tecnología blockchain: ofrece eficiencia y seguridad en las transacciones financieras, permite realizar pagos transfronterizos más rápidos, eficientes y transparentes.

4. Finanzas descentralizadas (DeFi): se basan en la tecnología blockchain para crear un sistema financiero abierto y transparente, sin la necesidad de intermediarios.

5. Pagos instantáneos: la demanda por transacciones rápidas y seguras impulsan este servicio.

Otras tendencias serán: Tecnología al Servicio del Reglamento (RegTech), Soluciones “Compra ahora, paga después” (BNPL por sus siglas en inglés buy now, pay later), gamificación y contenido específico para el usuario y la tecnología financiera al servicio de la sostenibilidad.

LEER MÁS:

“La innovación y transformación digital son fundamentales para enfrentar los retos”