Pautas para regularizar el IR de los trabajadores del 2021

Conforme a la Ley del Impuesto a la Renta, los empleadores efectúan retenciones mensuales del impuesto de quinta categoría a sus trabajadores. En diciembre deben efectuar la regularización de este tributo.

Reproducir:

Víctor Zavala

A continuación, sintetizamos las reglas que deben tomar en cuenta los empleadores para la retención mensual y la regularización del Impuesto a la Renta (IR) de sus trabajadores, durante el año 2021, considerando solo la deducción fija de 7 unidades impositivas tributarias (UIT), que equivalen en total a S/ 30.800 (S/ 4.400 cada UIT).

Las deducciones adicionales de hasta 3 UIT por consumo en hoteles, restaurantes, pagos de alquiler de vivienda, servicios médicos y otros, serán tomadas en cuenta por el trabajador –en febrero y marzo del 2022– al presentar su DJ de regularización del IR del año 2021, con la cual tendrán derecho a solicitar a la Superintendencia de Aduanas y Administración Tributaria (Sunat) la devolución del IR retenido en exceso durante el 2021.

Disposiciones Generales

Agentes de retención.- Conforme al Art. 71 de la Ley del Impuesto a la Renta, son agentes de retención, las personas naturales y jurídicas (empleadores públicos y privados) que paguen o acrediten rentas de quinta categoría a sus trabajadores.

Sanciones por incumplimiento.- Los agentes de retención (empleadores) que no efectúen la retención del IR de sus trabajadores, o de ser el caso, no paguen el tributo retenido, serán sancionados por la Sunat de conformidad con el Código Tributario (Arts. 177 y 178 de la LIR).

Conceptos gravados.- Están gravados con el impuesto a la quinta categoría los sueldos, salarios, asignaciones, gratificaciones, bonificaciones, utilidades, comisiones y en general toda retribución por los servicios subordinados, que deben constar en la planilla y boleta de pago.

Conceptos no gravados.- No están gravados con el impuesto las sumas excluidas por ley expresa, tales como las indemnizaciones por despido arbitrario, las indemnizaciones por despido unilateral antes del vencimiento de los contratos a plazo fijo, los pagos de compensación por tiempo de servicios, la indemnización por vacaciones no gozadas oportunamente y los pagos por cese, por acuerdo individual o con el sindicato destinados a constituir empresas que le generen trabajo autónomo al trabajador cesado.

Procedimiento para la retención.- El procedimiento que deben tener en cuenta los empleadores para la retención del impuesto está previsto en los artículos 40 y siguientes del Reglamento de la Ley (DS. 122-94-EF), modificado por el DS. 033-207-EF de 28.02.17.

Deducciones adicionales de hasta 3 UIT.- Las deducciones adicionales que en conjunto no pueden superar 3 UIT (S/ 13.200) no se toman en cuenta al efectuar las retenciones mensuales que realiza el empleador.

Las deducciones son: 15% por consumos en hoteles y restaurantes; el 30% por alquiler de vivienda del trabajador; 30% por los servicios pagados a médicos y otros profesionales; y el 100% de las aportaciones al EsSalud por trabajadores del hogar, las que serán consideradas por el trabajador al presentar su DJ de regularización del IR 2021, que se hará entre febrero y marzo del 2022.

Tenga presente que los referidos gastos adicionales, que constan en comprobante de pago con el DNI o RUC del emisor, ya obran en el archivo electrónico que lleva Sunat.

Cambio de empleador.- Cuando en el mismo ejercicio, el trabajador cambia de empleador, este último deberá efectuar las retenciones de quinta categoría, considerando la información sobre las remuneraciones y retenciones realizadas por su anterior empleador.

Más de un empleador.- Cuando el trabajador perciba rentas de más de un empleador, la retención de quinta categoría la efectuará el empleador que paga la mayor remuneración.

Procedimiento para la retención mensual del IR (año 2021):

- La remuneración ordinaria mensual se multiplica por los meses que falten para concluir el ejercicio. Al monto resultante se agregan las gratificaciones de julio y diciembre. La participación de utilidades, gratificaciones o bonificaciones extraordinarias se agregan en el mes de pago y el impuesto ya no se prorratea en los meses siguientes ( 136-2011-EF de 09-07-11).

- A la renta bruta anterior, se descuenta el importe de 7 UIT que continúan inafectos al impuesto. Para el ejercicio 2021 considerar como tramo inafecto S/ 30.800 (7 x 4.400).

- El gasto por donaciones que hubiese efectuado el trabajador solo se deduce en el mes de diciembre del 2021.

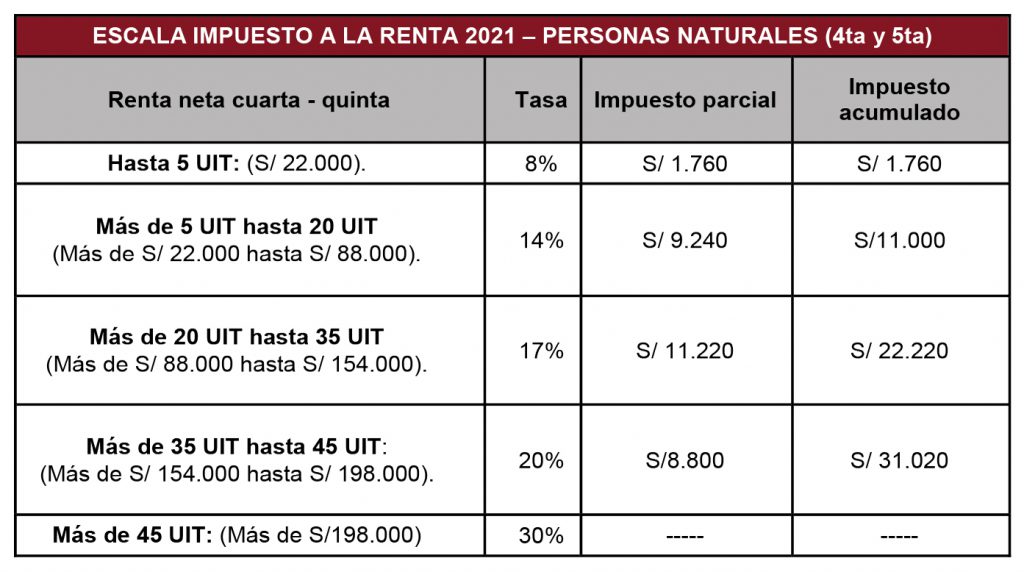

A la renta neta obtenida (renta bruta menos 7 UIT), se aplicará la escala del impuesto (Ley 30296, de 31-12-14). Al final de este informe se incluye la escala en soles para el 2021.

El impuesto anual obtenido, luego de aplicar la escala, se fraccionará de la siguiente manera:

- En los meses de enero a marzo, el impuesto anual se divide entre 12.

- En abril, al impuesto anual, se descuentan las retenciones efectuadas en enero a marzo y el resultado se divide entre 9.

- En los meses de mayo a julio, al impuesto anual se descuentan las retenciones efectuadas en los meses de enero a abril y el resultado se divide entre 8.

- En agosto, al impuesto anual se descuentan las retenciones efectuadas de enero a julio y el resultado se divide entre 5.

- En los meses de setiembre a noviembre, al impuesto anual se descuentan las retenciones efectuadas de enero a agosto y el resultado se divide entre 4.

- En diciembre se efectuará el ajuste final del impuesto, para tal fin se deducen las retenciones efectuadas entre enero a noviembre del ejercicio del año 2021.

- El resultado de la división constituye el monto que debe retener el empleador en cada mes.

Informes de Sunat sobre el IR de quinta categoría

Asignación mensual a directivos (informe 046-2010).- Las asignaciones económicas extraordinarias y excepcionales que se otorgan mensualmente a los empleados de confianza y directivos están gravados con el IR de quinta categoría.

Ingresos con motivo de vínculo laboral (informe 023-2012).- Todo ingreso obtenido por el trabajador con motivo del vínculo laboral, tenga o no carácter remunerativo, cualquiera sea el nombre que se le dé, esta afecto al IR de quinta categoría.

Ingresos por servicios independientes (carta 018-2011).- Los ingresos por servicios independientes que perciban los trabajadores subordinados, para efectos del IR, se consideran como rentas de quinta categoría.

Pago voluntario por cese (oficio 272-96).- El pago voluntario que efectúa el empleador, a título de gracia, con motivo del cese del trabajador, califica como renta de quinta categoría.

Intereses por remuneraciones devengadas (oficio 031-2000).- Los intereses por remuneraciones devengadas que se pagan al trabajador se consideran rentas de quinta categoría para el trabajador.

Asignaciones por movilidad (informe 46-2008).- Las asignaciones por movilidad no constituyen rentas de quinta categoría, aun cuando superen el 4% de la RMV.

Importes pagados por mandato judicial (informe 59-2011).- Estos ingresos que provienen por vínculo laboral subordinado están gravados con el IR de quinta categoría.

Descuento por tardanzas y permisos (informe 04-2014).- Para determinar la renta bruta del trabajador gravada con el IR (incluyendo aportes al ESSALUD/ONP), se deben descontar las tardanzas y permisos que no han sido pagados por el empleador.

Devolución de retenciones indebidas o en exceso (informe 34-2014).- Los excesos de retenciones efectuados por el empleador no se solicitan su devolución a SUNAT, la devolución lo debe hacer el empleador, siempre que el trabajador solo perciba rentas de quinta categoría, salvo que el trabajador solicite que se apliquen a las retenciones de los meses siguientes.

Retenciones en exceso a extrabajadores (informe 335-2002).- Son devueltos por el empleador aún cuando a la fecha de la solicitud de la devolución no exista vínculo laboral con el empleador. En todo caso, el trabajador podrá solicitar la devolución del exceso retenido y pagado en un plazo máximo de 4 años, computado desde el primero de enero del año siguiente a la retención en exceso.

Imputación de rentas (informe 305-2002).- Las utilidades a los trabajadores y la participación de dietas al directorio serán imputadas como rentas en el ejercicio en las que fueron percibidas.