Radiografía del sector microfinanciero peruano

Las instituciones microfinancieras (IMF) son aquellas entidades especializadas en otorgar financiamiento a las micro y pequeñas empresas (mypes). Estas entidades cumplen un rol importante al representar el canal financiero para que las mypes puedan sostener, poner en marcha, ampliar o crear nuevos negocios. Al encontrarse la economía peruana en una etapa de desaceleración, es fundamental que las alternativas de financiamiento se mantengan para que las unidades productivas no sean afectadas. Además, dichas entidades compiten con la banca múltiple en la captación de depósitos, sobre todo a plazo, por las mayores tasas de interés que ofrecen.

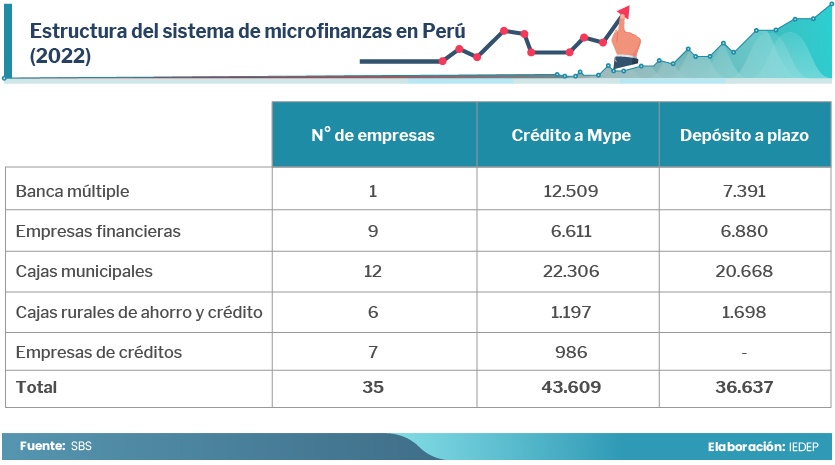

El sistema de microfinanzas en el Perú está conformado por 35 empresas, de las cuales 12 son cajas municipales (CM), nueve empresas financieras (EF), siete empresas de créditos (EC), seis cajas rurales (CR) y un banco (BM). Para la selección, se ha mantenido el criterio que sean entidades cuyo principal negocio sea el crédito mype.

Al 31 de diciembre del 2022, el total de créditos mypes otorgado por las IMF ascendió a S/ 43.609 millones, lo que equivale al 4,6% del PBI. Las CM concentran el 51,1% de los créditos totales, seguido por la única entidad bancaria especializada en microfinanzas, Mibanco, que tiene una participación del 28,7%. Luego, siguen en importancia, las EF con 15,2%; y las CR y las EC con 2,7 y 2,3%, respectivamente.

Cabe señalar que, las IMF cuentan con depósitos a plazo por un monto de S/ 36.637 millones, lo que representa el 25,5% del total de este tipo de depósitos en el sistema financiero; además, concentran el 29% de los depósitos por CTS, haciendo un total de S/ 3.096 millones, con un 72% colocados en CM y 17,3% en EF.

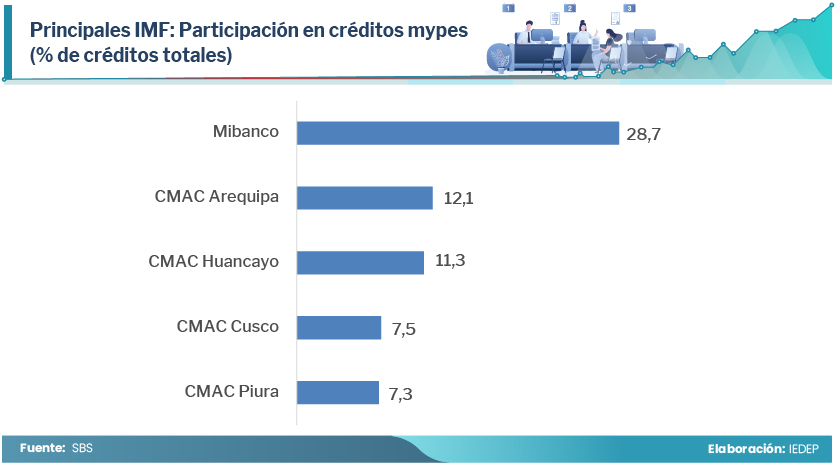

Principales jugadores

Cinco instituciones microfinancieras concentran el 68,7% del total de créditos otorgados a las mypes. Mibanco lidera el mercado con una participación del 28,7% del total de créditos mypes. Le siguen en importancia CM Arequipa (12,1%), CM Huancayo (11,3%), CM Cusco (7,5%) y CM Piura (7,3%).

Los créditos de las CM son destinados, sobre todo a financiar actividades del sector comercio (32,4%), transporte y comunicaciones (8,5%) y actividades inmobiliarias (7,7%). En el caso de las EF, la estructura de sus créditos se concentra en sectores como el comercio (26,5%), agropecuario (4,9%), transporte y comunicaciones (3,8%) y manufactura (3,4%). Por su parte, las CR se encuentran más diversificadas, colocando créditos en los sectores comercio (25%), inmobiliario (8,1%), agropecuario (7,1%), transporte y comunicaciones (6,2%), y manufactura (5,2%).

Alcance nacional

Las instituciones microfinancieras se caracterizan por cubrir todo el territorio nacional, complementándose con la banca múltiple. Tienen un total de 2.468 oficinas a nivel nacional, de las cuales 666 se ubican en Lima y 1.802 restantes en provincias. Son las EF las que cuentan con un mayor número de oficinas en Lima (260), seguidas de las CM (218); mientras que en provincias son las CM (1.060) las que superan a las EF (818), CR (187) y ED (114). En el caso del líder del mercado, Mibanco, cuenta con 75 oficinas en Lima y 289 en el resto del territorio nacional.

Morosidad

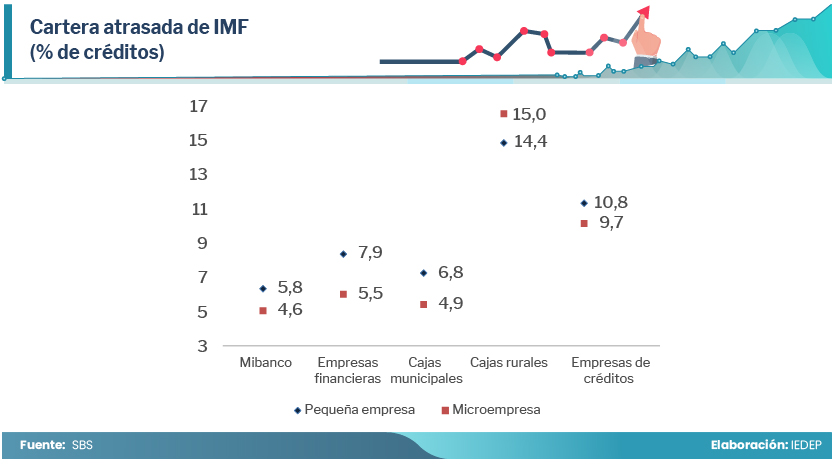

Entre las IMF, el porcentaje de cartera atrasada es mayor en pequeñas empresas respecto al de microempresas. A enero del 2023, el líder del mercado, Mibanco, registró una morosidad de 5,8% y 4,6%, respectivamente. Las CM mantuvieron niveles similares tanto, para pequeña (6,8%) como microempresa (4,9%).

De otro lado, los resultados al primer mes del 2023 han sido negativo para las CR, las que registraron una morosidad de 14,4% y 15% para pequeña y microempresa, en cada caso. Es importante resaltar que la tendencia en este indicador venía de meses anteriores, acentuándose en el presente año por los conflictos sociales.

Considerando todo el sistema financiero, la morosidad más alta se encuentra en los créditos a medianas empresas (12,5%) y pequeñas empresas (8%).

Se debe advertir, que la contracción del PBI de enero del 2023 en 1,1%, y de sectores como construcción en 11,7% y financiero y seguros en 6%, los conflictos sociales y el ciclón Yaku, afectarán la capacidad de pago de los microcréditos, haciendo más vulnerable a las IMF al afectar sus niveles de morosidad.

Una tarea pendiente será evaluar, a través de la ENAHO 2022, que se publicaría en mayo próximo, los avances en materia de inclusión financiera como el acceso y uso de los servicios financieros por parte de la población a nivel nacional. Es sabido que el comportamiento del consumidor se modificó a raíz de la pandemia, en donde se fomentaron, por ejemplo, los pagos digitales minoristas.

Según el último reporte del Microscopio Global elaborado por la Economist Intelligence Unit (EIU), en el 2020, se analizó la regulación y las políticas de 55 países para desarrollar un mejor entorno para la inclusión financiera, y Perú se ubicó como uno de los dos países con mejor puntaje en dicho estudio.