Depósito de la CTS: lo que las empresas deben saber

Las empresas tienen hasta el 15 de noviembre próximo para realizar el depósito de la Compensación por Tiempo de Servicios (CTS) correspondiente al periodo semestral de mayo a octubre de 2024.

Este beneficio social busca crear un fondo de ahorro que proteja a los trabajadores (no se incluye a independientes) frente a contingencias tras el cese de su relación laboral y cubra sus necesidades, así como las de sus familias, mientras se reincorporan al mercado laboral. La CTS se deposita dos veces al año, en mayo y en noviembre, y su cálculo varía según el tipo de empresa.

Aspectos clave del depósito de CTS

A continuación, repasamos los principales aspectos que deben tener en cuenta los empleadores en el cumplimiento de esta obligación laboral.

1) Cálculo según el tipo de empresa

El monto por depositar de CTS depende del tipo de empresa y del tiempo trabajado durante el periodo semestral:

- Mediana y gran empresa: si el trabajador laboró todo el semestre (mayo-octubre), la CTS a depositar es el 50 % del sueldo de octubre más un sexto de la gratificación de julio. Para aquellos que no laboraron el semestre completo, el cálculo se ajusta proporcionalmente, siendo un sexto del sueldo por cada mes trabajado, más un sexto de la gratificación.

- Pequeña empresa: las empresas cuyos ingresos anuales no superan las 1 700 UIT se clasifican de la siguiente manera:

- No inscritas en el Registro de Micro y Pequeña Empresa (REMYPE): todos los trabajadores reciben la CTS conforme a la regla general, que rige para medianas y grandes empresas.

- Inscritas en REMYPE: los trabajadores contratados antes de la inscripción en el registro mantienen su derecho a la CTS bajo la regla general. Los contratados después de la inscripción reciben el 50 % del monto establecido en el régimen general.

Microempresa: aquellas con ingresos anuales inferiores a 150 UIT tienen el siguiente tratamiento:

- No inscritas en Remype: todos los trabajadores tienen derecho a CTS bajo la regla general.

- Inscritas en Remype: solo los trabajadores contratados antes de la inscripción en el Remype mantienen su derecho a CTS. Los contratados después de la inscripción no tienen derecho a este beneficio.

2) Trabajadores con menos de un mes de servicio

Aquellos trabajadores que al 30 de octubre tengan menos de un mes de servicio no recibirán el depósito de CTS en noviembre. Sin embargo, el tiempo trabajado se sumará al semestre siguiente (noviembre 2024 – abril 2025) y se depositará hasta el 15 de mayo de 2025.

3) Libre disponibilid de CTS

La Ley 32027 autoriza excepcionalmente a los trabajadores a disponer del 100 % de sus depósitos acumulados por CTS hasta el 31 de diciembre de 2024.

4) Retiro del excedente de cuatro sueldos

No obstante, lo indicado en el punto anterior, de acuerdo con la Ley 30334, la regla general es que los trabajadores pueden retirar solo el excedente de cuatro sueldos de su CTS. El monto intangible, que no se puede retirar, se calcula multiplicando el último sueldo del trabajador por cuatro. Para proceder con el retiro, el trabajador debe informar a su empleador, quien notificará a la entidad financiera para disponer del excedente

5) Trabajadores sin derecho a CTS

Según la ley, no tienen derecho a CTS:

- Trabajadores con jornadas menores a cuatro horas diarias.

- Aquellos que perciben el 30 % o más de sus ingresos mediante tarifas cobradas al público.

- Trabajadores de microempresas contratados tras la inscripción de la empresa en Remype.

- Quienes reciben una remuneración anual integral.

- Trabajadores bajo el régimen laboral agrario que optan por recibir su CTS junto con su remuneración.

6) Embargos y retenciones

La CTS puede ser embargada hasta en un 50 % en caso de deudas por alimentos. Se debe tener en cuenta que es obligatorio que la CTS sea depositada en el banco elegido por el trabajador, incluso si existe un embargo judicial por deudas de alimentos. En tales situaciones, la empresa debe informar al juez que el depósito se ha realizado según la ley, y que cualquier embargo debe solicitarse directamente al banco, salvo en el caso de CTS consignada en la liquidación del trabajador cesante.

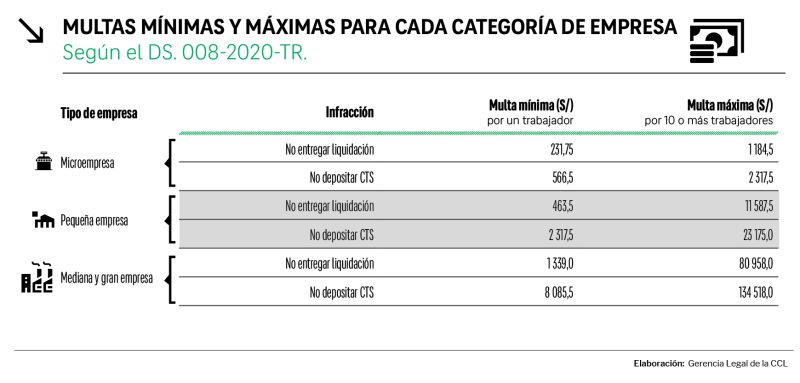

7) Sanciones por incumplimiento del depósito de la CTS

El no realizar el depósito de la CTS dentro del plazo es considerado una infracción grave. Asimismo, la omisión de entrega de la hoja de liquidación de CTS en los cinco días posteriores se considera una falta leve. En ambos casos, la Superintendencia Nacional de Fiscalización Laboral (Sunafil) puede imponer multas calculadas según el tamaño de la empresa y el número de trabajadores afectados, en función de la UIT. En el caso de las micro y pequeñas empresas (mypes) inscritas en Remype, la multa no puede superar el 1 % de los ingresos netos anuales.

A continuación, se detallan las multas mínimas y máximas para cada categoría de empresa, según el DS. 008-2020-TR.

LEE MÁS:

¿Qué hacer con la CTS?: recomendaciones para administrar responsablemente este dinero

CONOCE NUESTRO TIKTOK:

@camaracomerciolima ¿Te depositaron la CTS? ☝🏼🤔 #camaracomerciolima #viralperu #derecholaboral #tipfinanciero #economiaperuana #ctsperu ♬ She Share Story (for Vlog) – 山口夕依