Decreto Legislativo 1634: ¿un régimen insuficiente?

Reproducir:

David Santa Cruz

Como parte de las facultades delegadas en materia tributaria, el 30.08.24 se publicó el DL1634 aprobando un Fraccionamiento Especial de la deuda tributaria administrada por la Sunat. Esta medida se motiva en la urgente necesidad de generar recaudación para cumplir las metas de déficit fiscal proyectadas para este año. El Ejecutivo cuenta hasta fines de octubre para publicar el reglamento, no obstante, el DL1634 ya estableció que los contribuyentes tendrán plazo para acogerse al Régimen solo hasta el 20.12.24.

El objetivo es persuadir a quienes tengan deuda tributaria exigible al 31.12.2023 a desistirse de sus recursos y demandas, recibiendo en contrapartida un bono de descuento que podrá fluctuar entre 100 % y 30 % de la deuda acogida. El bono se fija en función de: el tamaño de la deuda -a mayor deuda se reduce el bono-; y la modalidad puntual de pago (contado, sumario o fraccionado).

Como en pasados regímenes (RESIT, 2002; FRAES, 2017), el bono solo puede aplicarse contra intereses y multas, más no contra el tributo insoluto.

Mas allá de las críticas respecto al alcance de deuda que podrá ser acogida -no se admite deuda autoliquidada, sino la determinada por Sunat; debe tratarse del monto total contenido en un acto, no permitiendo segmentar reparos; excluye deudas generadas por supuestas retenciones no realizadas; etc.- nos detendremos en dos aspectos muy puntuales que bien pueden anticipar que el régimen resultaría un mecanismo insuficiente o incompleto -de hecho, discriminatorio- para sus propósitos.

- Limitar hoy por hoy la rebaja aplicable solo a intereses y multas resta atractivo al régimen

Hasta hace algunos años era común que las deudas tributarias crezcan de forma exponencial por el transcurso del tiempo, lo que se motivaba principalmente por: (i) la derogada regla de capitalización de intereses (operó entre 1999 y 2005), (ii) la ausencia de normas de suspensión de intereses durante la demorada tramitación de los procedimientos -normas que se incluyeron entre 2007/2016 en el Código Tributario (CT)-, y (iii) rígidas reglas para la aplicación de multas tributarias.

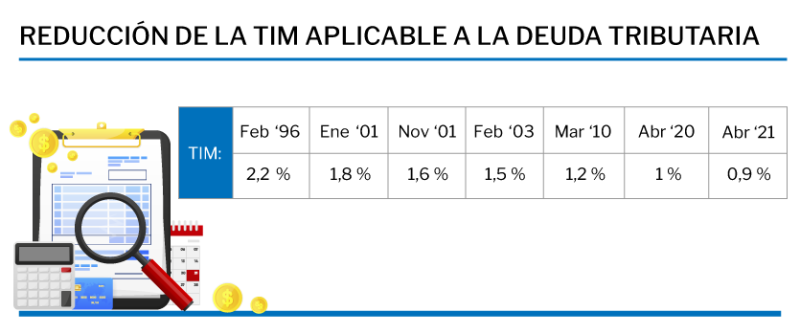

No obstante, acompañado a la reducción gradual de la tasa de interés moratorio (siguiente tabla), desde hace varios años nuestro sistema ya cuenta con disposiciones y criterios jurisprudenciales que permiten controlar el efecto de los intereses y multas en la deuda.

Y aquí, el papel de la jurisprudencia ha sido muy relevante, pues: (i) ha señalado que la regla de capitalización siempre fue irrazonable, disponiendo inaplicarla incluso para obligaciones surgidas incluso con anterioridad al 31.12.2005 (STC 04082-2012-PA/TC y 01808-2013-PA/TC y Cas. 6619-2021-LIMA); y (ii) ha fijado que la regla de suspensión luego de vencidos los plazos legales para resolver debe aplicar también en períodos donde no se contaba con norma vigente, pues lo contrario vulneraría el derecho a un debido procedimiento -plazo razonable- (STC 04082-2012-PA/TC, 03525-2021-PA/TC, 04532-2013-PA/TC y 02051-2016-PA/TC; Cas. 6619-2021-Lima), agregando que esta suspensión operaría incluso durante la etapa judicial (STC 03525-2021-PA/TC).

En lo que respecta a las multas: (i) en relación con la infracción por declarar cifras o datos incorrectos (n°. 178.1 del CT), que comúnmente acompaña a las acotaciones de la Sunat, el 2016 se modificó la norma para que en el caso de declaración de indebidos saldos, créditos o pérdidas, solo aplique multa cuando se genere un perjuicio fiscal (menor pago de tributo); (ii) la reciente Ley 31962 establece que toda multa devengará intereses sólo a partir del momento en que sea exigida por la Administración -ya no desde que se incurra/detecte la infracción-, y dejará de actualizarse con la Tasa de Interés Moratorio (TIM) para aplicar la tasa de interés legal (hoy alrededor de un tercio de la TIM).

En base a todo lo anterior, veamos cómo en los últimos quinquenios el crecimiento de deuda tributaria responde en menor medida al componente interés (siguiente tabla) [consideramos para nuestro ejemplo sólo el transcurso de 10 años]:

Pues bien, es claro que cualquier beneficio que en su oportunidad ofreció una reducción de multas e intereses (RESIT, FRAETS) pudo en su momento ser muy atractivo, al permitir rebajas mayores al 80 % del total de la deuda; pero esto ya no es una realidad. De hecho, si pensamos en acotaciones por el IR Anual del año 2020 que a la fecha la Sunat podría estar notificando, la deuda actualizada -aproximadamente 203% del insoluto– estaría compuesta por: 49% tributo, 25% multa y 26% interés.

Y a mayor abundamiento, nuestro sistema ofrece incluso otras formas para reducir la deuda tributaria: (i) vía el acogimiento a regímenes de rebaja en el pago de multas (gradualidad e incentivos) que permiten reducciones por “pronto pago”, sin condicionar la renuncia a impugnar, de entre 70 % y 40 %; y (ii) en casos de duda razonable o duplicidad de criterio en la aplicación de normas, el contribuyente puede invocar el artículo 170° del CT con el fin de que se inapliquen multas e intereses.

Repasando lo tratado hasta aquí, nos preguntamos: si el propósito del Régimen es persuadir a los contribuyentes para desistirse de sus recursos; es decir, renunciar a sus relativas expectativas de éxito, ¿no sería lógico ofrecer un beneficio que se calcule sobre el total de tal deuda en controversia, y no solo sobre componentes ya “remediados” por nuestro sistema?

Notemos que, en un proceso civil, cuando las partes deciden transar, ceden naturalmente a sus pretensiones de parte con el fin de lograr un objetivo de beneficio común.

- El Régimen pretende reducir la litigiosidad, pero ignora la totalidad de deuda contingente y sus potenciales repercusiones negativas en la recaudación

Más allá de la urgencia en lograr una recaudación extraordinaria en un corto plazo, el objetivo trazado por el DL1634 ha sido persuadir a los contribuyentes para concluir anticipadamente sus controversias. El Estado busca eliminar el riesgo de la incierta resolución que puedan generar estas disputas. Pero, curiosamente, el Régimen solo beneficia a contribuyentes con deuda pendiente de pago, excluyendo la gran mayoría de causas judicializadas. Lo cierto es que la complejidad de la deuda contingente va más allá del stock de deuda impugnada pendiente de pago.

Por otro lado, es cada día más común escuchar de deudas que, si bien se confirman en el Tribunal Fiscal -habilitando a la Sunat a cobrarlas- tienen un horizonte de probable reversión, sea por la existencia de jurisprudencia recurrente favorable al demandante o incluso criterios contenidos en precedentes vinculantes de la Corte Suprema que, sorprendentemente, son aún inobservados por la Sunat y Tribunal Fiscal.

Entonces, es un hecho innegable que una parte de los procesos judiciales hoy tramitándose y con deuda ya “satisfecha”, podrán en un futuro decantar en el reconocimiento de una obligación para la Sunat de devolver aquello que cobró indebidamente, incluyendo intereses por devolución. Y recordemos que incluso de no obtener un resultado favorable en las instancias judiciales locales, ciertos inversionistas amparados en tratados de inversión celebrados por Perú y terceros países pueden recurrir a arbitrajes internacionales (CIADI), donde podrían obtener eventuales indemnizaciones. Cualquiera de estos escenarios afectará sin duda futura recaudación.

Por lo tanto, más allá de la relativa estimación de éxito que los contribuyentes o la Sunat pueden depositar en sus causas judicializadas, si el Estado presenta un esquema atractivo para animarlos a desistirse, podría estar “ahorrándose” un problema futuro. Y nótese que en la evaluación que realizan los contribuyentes no solo juega el quantum de la controversia y los costos que irroga mantenerla, pues se valoran otros factores tales como “sanear” los estados financieros de activos/pasivos contingentes, evitar complejidades temporales por mantener una disputa tributaria abierta y el “efecto en casada” que genera en posteriores obligaciones tributarias, entre otros.

Y bien puede también idearse una forma para adaptar un mecanismo que, comprendiendo a la generalidad de demandantes no descuide los índices inmediatos de recaudación, ofreciendo como estímulo para desistirse a quien ya se le cobró la deuda, créditos tributarios fijados en un porcentaje de la deuda en litigio, que podrían aplicar de manera fraccionada contra futuras obligaciones tributarias. La fórmula concreta puede revisarse, pero lo importante es destacar que resulta irresponsable aplicar un mecanismo de amnistía únicamente a controversias donde la deuda no ha sido cobrada, excluyendo a aquellos contribuyentes que, con igual derecho, mantienen disputas abiertas.

A modo de conclusión

Un esquema que pretenda incentivar a los contribuyentes a desistirse de sus recursos y demandas debe necesariamente incidir sobre el total de la deuda impugnada, para representar hoy por hoy un beneficio tangible y realmente extraordinario. Igualmente, plantear beneficios solo para aquellas causas con deuda no pagada, es un despropósito, pues ignora el problema de la deuda contingente -que potencialmente afectará futura recaudación- y discrimina a quienes ya se les cobró la deuda.

Por cierto, una norma con rango de ley -que bien podría evaluar el Congreso- puede establecer una amnistía con condonación que aplique sobre deuda total (incluyendo tributo omitido), revistiendo ello plena legalidad si a través de ella se persiguen fines constitucionalmente legítimos, como sería disminuir la litigiosidad en materia fiscal, que ocupa un deterioro no solamente económico, pues genera múltiples ineficiencias tanto para el sector público como el privado, desincentivando la inversión y el crecimiento económico.

Bien dicta el refrán: «más vale un mal arreglo que un buen pleito« que, habida cuenta de la situación actual, podría ser plenamente considerado por el Estado con el fin de establecer un esquema muy extraordinario, no solo para ocuparse de la circunstancial necesidad de generar urgente recaudación, sino para atender la compleja situación de alta conflictividad de la deuda tributaria que sigue arrastrando nuestro sistema de justicia.

LEE MÁS:

CONOCE NUESTRO TIKTOK:

@camaracomerciolima ¿Cómo afecta la informalidad al Perú? Conoce qué es el malestaf económico. ❌⬇️ #viralperu #camaracomerciolima #informalidad #limaperu #desempleo #economiaperuana ♬ Suspense – Gold-Tiger