La Declaración Anual del Impuesto a la Renta (IR) 2024 es obligatoria para las empresas y negocios con rentas de Tercera Categoría. Conoce quiénes deben declarar, las excepciones y las sanciones por incumplimiento.

¿Qué son las rentas de Tercera Categoría?

Las rentas de Tercera Categoría corresponden a los ingresos obtenidos por empresas o negocios como resultado de su actividad económica.

¿Quiénes están obligados a declarar?

Deben presentar la Declaración Jurada (DJ) Anual del Impuesto a la Renta las personas y entidades que:

- Hayan obtenido rentas o pérdidas de Tercera Categoría en el 2024 y pertenezcan al Régimen General o al Régimen MYPE Tributario.

- Hayan realizado operaciones gravadas con el Impuesto a las Transacciones Financieras (ITF), es decir, aquellas que hayan pagado más del 15 % de sus obligaciones sin usar efectivo o medios de pago.

Excepciones a la declaración

No están obligados a presentar la Declaración Jurada Anual los contribuyentes que:

- Estén sujetos al Nuevo Régimen Único Simplificado (Nuevo RUS) o al Régimen Especial del Impuesto a la Renta (RER).

- Los contribuyentes no domiciliados en el Perú que generen rentas de fuente peruana.

Multas por no declarar

El incumplimiento en la presentación de la declaración dentro del plazo establecido conlleva una multa equivalente a 1 UIT (S/ 5 150). Sin embargo, si el contribuyente presenta la declaración y paga la multa ante de cualquier notificación de la Sunat, esta sanción puede reducirse hasta en un 90 %.

¿Cómo presentar la declaración?

Los contribuyentes pueden declarar el Impuesto a la Renta 2024 mediante los siguientes formularios virtuales:

- Formulario Virtual N.° 710 – Simplificado – Tercera Categoría: para contribuyentes del Régimen General o del Régimen MYPE Tributario, salvo que se encuentre en alguno de los supuestos para presentar el Formulario Virtual N.° 710- Renta Anual- Completo.

- Formulario Virtual N.° 710: – Completo: obligatorio para quienes cumplan con al menos uno de los siguientes criterios:

- Ingresos netos mayores a 1 700 UIT.

- Tengan algún beneficio tributario.

- Gocen de estabilidad jurídica y/o tributaria.

- Obligados a presentar la DJ anual informativa Reporte Local, Reporte Maestro y/o Reporte País por País.

- Obligados a presentar el Balance de Comprobación.

- Empresas del sistema financiero.

- Ejerzan la opción de acreditar los pagos a cuenta del Impuesto contra las cuotas del ITAN.

- Sean adquirentes en una reorganización de sociedades.

- Deduzcan gastos en vehículos automotores asignados a actividades de dirección, representación y administración.

- Hayan realizado operaciones gravadas con el ITF por haber efectuado el pago de más del 15 % de sus obligaciones sin usar dinero en efectivo o medios de pago.

- Deduzcan los créditos por Impuesto abonado por la distribución de dividendos o utilidades, provenientes del exterior.

- Hayan celebrado contratos de colaboración empresarial que lleven contabilidad independiente de la de sus socios o partes contratantes.

Formas de Pago

El Impuesto a la Renta se puede pagar de dos maneras:

- Vía SUNAT Virtual: se puede pagar mediante débito en cuenta, cargo en la cuenta de detracciones, tarjeta de crédito o débito o Yape.

- Pago presencial: se puede pagar con la Guía para Pagos Varios – Formulario 1662 o con el Número de Pago SUNAT – NPS.

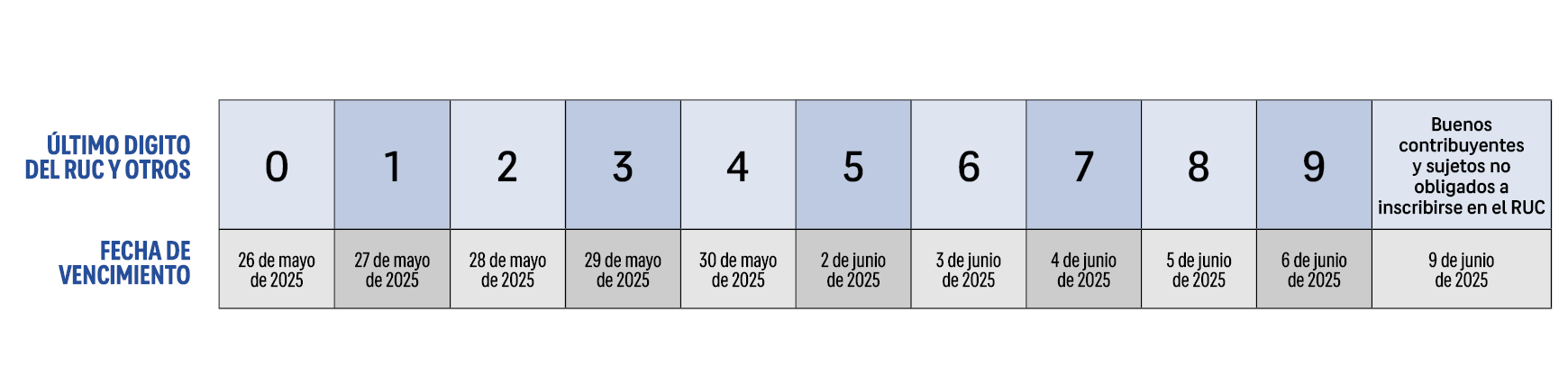

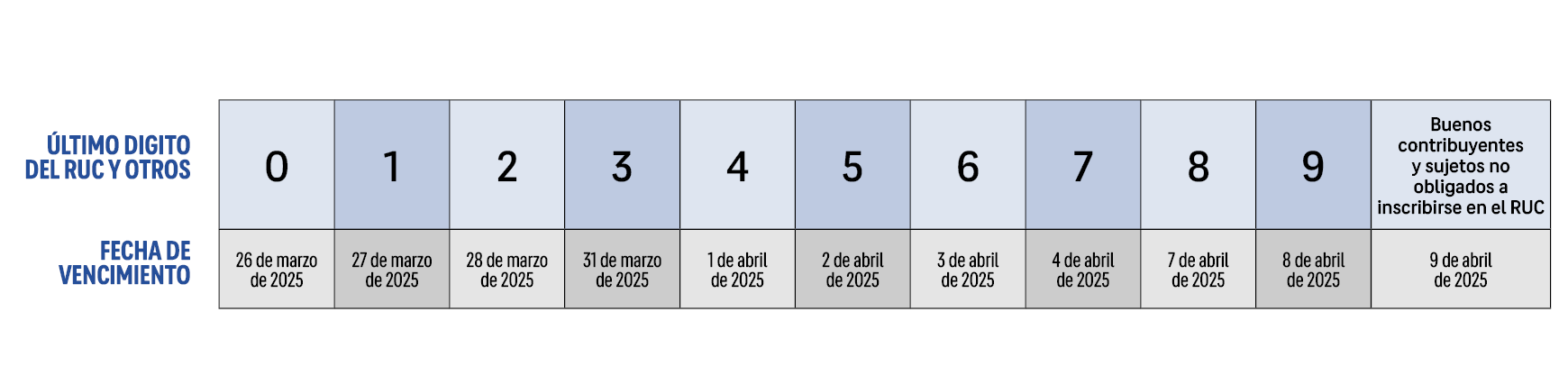

Cronograma de Declaración

El cronograma de vencimiento del plazo para la presentación de la Declaración Jurada Anual y pago del Impuesto a la Renta y del Impuesto a las Transacciones Financieras correspondiente al ejercicio gravable 2024 es el siguiente:

a – Las micro y pequeñas empresas (mypes) del Régimen General del Impuesto a la Renta y del Régimen MYPE Tributario, comprendidas en el ámbito de aplicación de la Ley N.° 31940.

b- Las demás empresas no comprendidas en el inciso anterior.

LEE TAMBIÉN:

Sunat amplía el plazo para el uso obligatorio del SIRE hasta julio del 2025