Convenios para evitar la doble imposición tributaria

La doble o múltiple imposición tributaria se presenta cuando dos o más países consideran, de acuerdo con sus propias regulaciones, que tienen el derecho de gravar la renta obtenida por una persona jurídica o natural, con lo cual una misma ganancia podría resultar gravada por más de un Estado.

Para efectos de someter a tributación la renta obtenida, los países, en uso de su soberanía y potestad tributaria, suelen optar por la aplicación de los principios de territorialidad o de fuente mundial.

Por el principio de territorialidad se entiende que deberán tributar aquellas rentas que se producen en su territorio, mientras que el principio de renta de fuente mundial apunta a gravar los ingresos que se obtienen no solo en el territorio, sino también en el extranjero.

Así, los países que exportan capital y servicios tienden a privilegiar la utilización del principio de fuente mundial, de tal manera que puedan obtener recaudación tributaria, independientemente de dónde operan sus nacionales, residentes o domiciliados; mientras que los países que son receptores de capital o servicios del exterior (como el caso de América Latina) tradicionalmente han utilizado el principio de territorialidad, para recaudar sobre las rentas que se generan por actividades realizadas en su propio mercado.

No obstante, cabe indicar que actualmente la gran mayoría de países aplican una combinación de ambos principios. Por ejemplo, en el caso del Perú, se grava a las empresas domiciliadas sobre sus rentas mundiales y a las no domiciliadas solo sobre las rentas obtenidas en el país, es decir, aquellas de fuente peruana.

Por lo señalado, muchas personas naturales o jurídicas que realizan operaciones de comercio internacional, que involucran dos o incluso más países, son susceptibles de quedar sujetas a imposición tributaria, por la misma operación, en más de una jurisdicción, con base en la potestad tributaria de cada país.

Mas allá de un análisis jurídico del tema, queda claro que la doble o múltiple imposición acarrea un impacto económico en las operaciones, toda vez que, por efecto de la legislación de cada país, una misma operación e ingreso sería gravada tributariamente más de una vez, afectando así el principio de neutralidad tributaria, que prescribe que la imposición tributaria no debe alterar la eficiencia económica o la decisión de los agentes económicos en el mercado.

Convenios para evitar la doble imposición tributaria

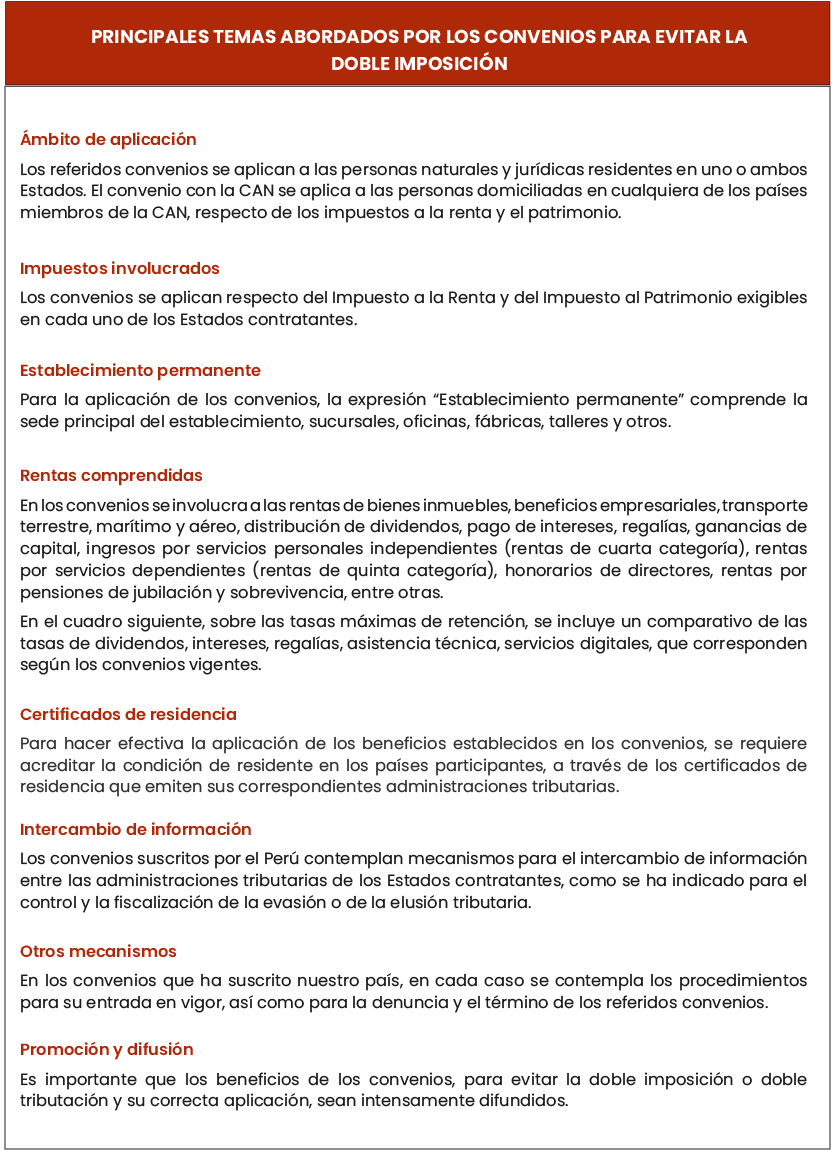

Con el propósito de aminorar los efectos de la doble imposición internacional, los países negocian y celebran convenios que regulan estos supuestos, al establecer reglas para atribuir el impuesto correspondiente, así como para establecer mecanismos de colaboración entre las administraciones tributarias, a fin de detectar casos de evasión fiscal.

A través de estos convenios, los países firmantes renuncian a gravar ciertas rentas y acuerdan que será solo uno de los países el que recaude el impuesto. En algunos casos se establecerá una regla de imposición compartida para distribuir la imposición entre los dos países, sin afectar al contribuyente.

Si bien los convenios son negociados directamente entre los países, existe mucha similitud entre todos ellos, debido a que la mayoría sigue modelos internacionales, principalmente los modelos desarrollados por la Organización para la Cooperación y el Desarrollo Económicos (OCDE) y por la Organización de las Naciones Unidas (ONU).

En líneas generales, el Modelo ONU se orienta a gravar en el país fuente de los ingresos, propiciando que este aplique tasas de retención más altas sobre intereses, dividendos y regalías, mientras que el Modelo OCDE permite mayores posibilidades de aplicar impuestos en el país de residencia del contribuyente.

Cabe mencionar que existe también un modelo utilizado entre los países de la Comunidad Andina, el cual privilegia la imposición en el mercado fuente de donde proviene la renta, independientemente de la nacionalidad o el domicilio de las personas, con algunas excepciones.

Convenios de doble imposición suscritos por el Perú

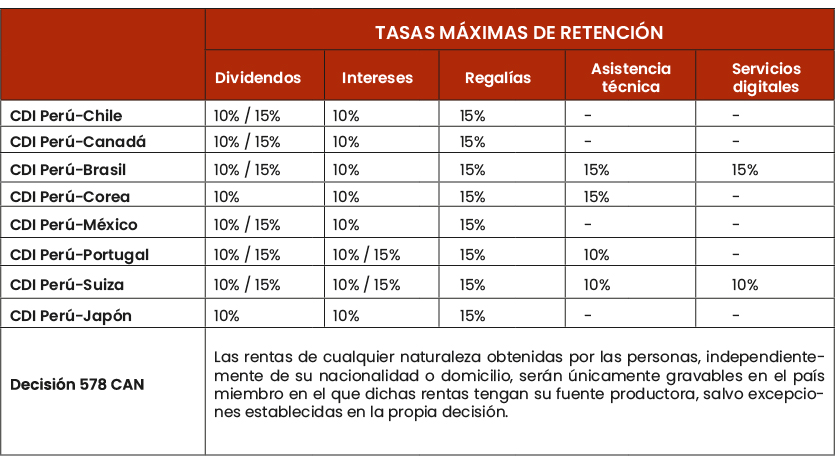

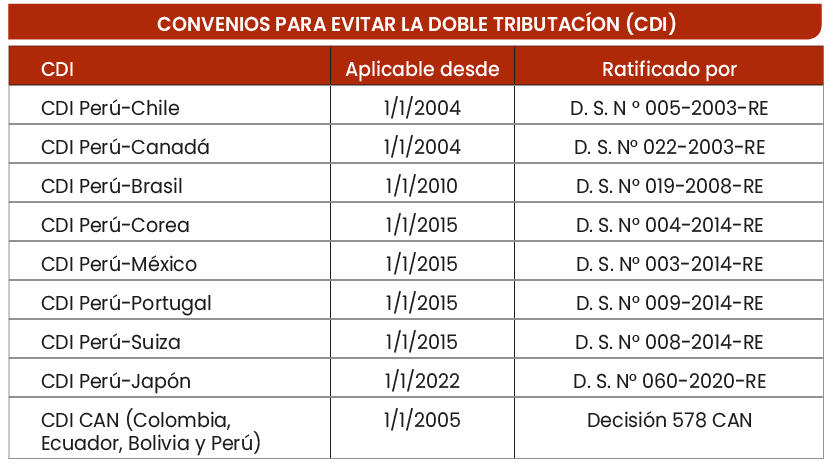

El Perú ha suscrito a la fecha convenios para evitar la doble imposición con Chile, Canadá, Brasil, Corea, México, Portugal, Suiza y Japón, más el régimen establecido por la Decisión 578 de la Comunidad Andina para evitar la doble tributación y prevenir la evasión fiscal, que se encuentran vigentes de acuerdo con lo indicado en el siguiente cuadro.

Debe indicarse que el Perú tiene un número menor de convenios suscritos y vigentes, si lo comparamos con los países de la Alianza del Pacífico. Así, Chile cuenta con 33, Colombia con 14 y México con más de 45 convenios.