Reducción de IGV a 8% para restaurantes, hoteles y alojamientos: Todo lo que hay que saber

El 13 de octubre último se publicó el reglamento de la ley que dispone la reducción temporal de la tasa del IGV a 8% desde el 1 de setiembre del 2022 hasta el 31 de diciembre del 2024.

Reproducir:

Mediante la Ley N°31556, publicada en el diario El Peruano el 12 de agosto de 2022, se estableció una tasa especial y temporal del impuesto general a las ventas (IGV) para las micro y pequeñas empresas (mypes) dedicadas a las actividades de restaurantes, hoteles, alojamientos turísticos, con la finalidad de apoyar la reactivación económica de este sector, afectado de manera importante como consecuencia de la pandemia de la COVID‑19.

La referida Ley dispuso lo siguiente:

- Gravar temporalmente con 8% de IGV, desde el 1 de setiembre de 2022 hasta el 31 de diciembre de 2024, las actividades de restaurantes, hoteles y alojamientos turísticos, realizadas por personas naturales o jurídicas, perceptoras de rentas de la actividad empresarial, que sean mypes que se encuentren afectas al IGV y cuando estas actividades representen la actividad principal de la empresa. Es decir, cuando expliquen al menos el 70% de sus ingresos.

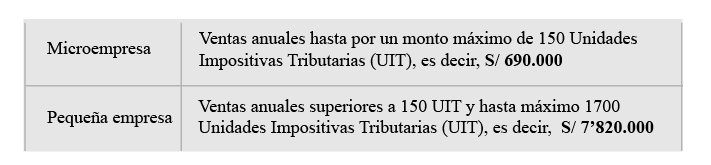

- La definición de mypes aplicable es la establecida por el DS 013-2013-PRODUCE:

- Se excluye del alcance de la norma a las empresas que conformen un grupo económico, que en conjunto no reúna las características señaladas; así como aquellas que tengan vinculación económica con otras empresas o grupos económicos nacionales o extranjeros.

DISPOSICIONES REGLAMENTARIAS

Mediante el Decreto Supremo 237-EF, publicado el 13 de octubre pasado, se dictaron las normas reglamentarias para la aplicación de la Ley 31556, estableciéndose lo siguiente:

- TASA ESPECIAL:

La tasa especial del 8% aplica a las operaciones gravadas con el IGV por actividades de restaurante, hotel y alojamiento turístico que realicen las mypes durante los meses en los que cumplan con los requisitos establecidos en la Ley, adicionándose el 2% por concepto del IPM. Las operaciones distintas se gravan con la tasa general del IGV.

- CÁLCULO DEL LÍMITE DE VENTAS:

- Regla General:

Para computar el requisito del límite máximo de ventas anuales de hasta 1.700 UIT, se suman los últimos 12 meses precedentes al anterior a aquel en el que se realizan las actividades sujetas a la tasa especial del IGV, según el régimen tributario en que se hubiera encontrado la empresa en dichos periodos.

- Para el Régimen General y del Régimen MYPE Tributario:

Se computan los ingresos netos obtenidos en el mes que resultan de la sumatoria de los montos consignados en las declaraciones juradas mensuales, sobre la base de los cuales se calculan los pagos a cuenta

- Para el Régimen Especial del impuesto a la renta (RER):

Se computan los ingresos netos mensuales que resultan de la sumatoria de los montos consignados en las declaraciones juradas mensuales, sobre la base de los cuales se calcula la cuota mensual del impuesto

- Para el Nuevo Régimen Único Simplificado:

Se computan los ingresos brutos mensuales que resultan de la sumatoria de los montos consignados en las declaraciones de pago mensuales, sobre la base de los cuales se ubica la categoría que corresponde a los

sujetos del régimen.

- Regla especial para los meses de setiembre y octubre de 2022:

Se considera el periodo enero –diciembre de 2021 y la UIT de 2021.

- CÁLCULO DEL LÍMITE MÍNIMO DE VENTAS EN ACTIVIDADES DEL RUBRO:

- Regla General:

Para establecer el requisito del límite mínimo del 70% del total de los ingresos de la MYPE, provenientes de las actividades de restaurantes, hoteles y alojamientos turísticos, se consideran los ingresos obtenidos en el mes precedente al anterior por el que se realiza el cálculo.

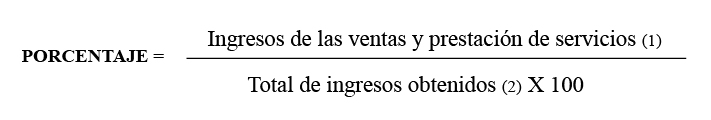

El porcentaje es el resultado de dividir los ingresos que corresponden a la venta y prestación de servicios de las actividades sujetas a la tasa especial del IGV, entre el total de ingresos obtenidos por la mype multiplicado por 100.

- Regla especial para los meses de setiembre y octubre

Por los meses de setiembre y octubre de 2022, se pueden considerar para el cómputo, indistintamente:

- los ingresos del período de enero a diciembre del año 2021

- Los ingresos de los 12 últimos períodos anteriores al período setiembre de 2022, tratándose del periodo setiembre 2022

- Los ingresos de los 12 últimos períodos anteriores al período octubre, tratándose del periodo octubre 2022

- Los ingresos del período agosto de 2022, tratándose del periodo setiembre de 2022;

- Los ingresos del periodo setiembre de 2022, tratándose del periodo octubre de 2022.

- APLICACIÓN DE LA TASA ESPECIAL:

Las mypes gozarán de la tasa especial del IGV en el mes subsiguiente a aquel en que cumplan con el límite mínimo.

- PÉRDIDA DE LA TASA ESPECIAL:

Si del cómputo de los límites máximo de ventas anuales y mínimo de ingresos, se determina el incumplimiento de cualquiera de ellos, la aplicación de la tasa especial del IGV se pierde desde el primer día calendario del mes subsiguiente al último que se empleó para efectuar dicha verificación.

- GRUPO ECONÓMICO O VINCULACIÓN ECONÓMICA:

Para determinar la existencia de grupo económico o vinculación económica, se consideran los criterios establecidos en el Reglamento de la Ley MYPE, debiendo en estos casos aplicarse la tasa general del IGV:

- Una persona natural o jurídica posea más de 30% del capital de otra persona jurídica, directamente o por intermedio de un tercero.

- Más del 30% del capital de dos o más personas jurídicas pertenezca a una misma persona natural o jurídica, directamente o por intermedio de un tercero.

- En cualquiera de los casos anteriores, cuando la indicada proporción del capital pertenezca a cónyuges o convivientes entre sí o a personas naturales vinculadas hasta el segundo grado de consanguinidad o afinidad.

- El capital de dos o más personas jurídicas pertenezca en más del 30% a socios comunes a éstas.

- Cuando las personas naturales titulares de negocios unipersonales son cónyuges, convivientes o parientes hasta el segundo grado de consanguinidad o afinidad y cuenten con más del 25% de trabajadores en común.

- Las personas jurídicas o entidades cuenten con uno o más directores, gerentes, administradores u otros directivos comunes, que tengan poder de decisión en los acuerdos financieros, operativos o comerciales que se adopten.

- Una empresa no domiciliada tenga uno o más establecimientos permanentes en el país, en cuyo caso existirá vinculación entre la empresa no domiciliada y cada uno de sus establecimientos permanentes y entre todos ellos entre sí.

- Una empresa venda a una misma empresa o a empresas vinculadas entre sí, el 80% o más de sus ventas.

- Una misma garantía respalde las obligaciones de dos empresas, o cuando más del 50% de las de una de ellas son garantizadas por la otra, y esta otra no es empresa del sistema financiero.

- Más del 50% de las obligaciones de una persona jurídica sean acreencias de la otra, y esta otra no sea empresa del sistema financiero.