Vientos favorables para la recuperación económica peruana

Las políticas de estímulo fiscal y monetario apuntalan a la recuperación del PBI a través del impulso de la demanda interna. A esto se suma un entorno internacional favorable que facilitaría una mayor demanda externa de nuestros productos, es decir, de las exportaciones que durante el 2020 alcanzaron alrededor del 20% del PBI.

En la actualidad se observa una tendencia al alza en los precios de los commodities, metales como el cobre y zinc, y agrícolas como el trigo, maíz y soya; favoreciendo a los países de la región. En el caso peruano, nuestro país es el segundo productor mundial de cobre, plata y zinc; tercero en plomo y cuarto en estaño y molibdeno. Son varios los impactos de un mercado internacional favorable.

Además de un mayor PBI, hay que agregar sus efectos positivos en la inversión privada, recaudación fiscal, reservas internacionales y su impulso a otros sectores productivos. Todos estos efectos resultan importantes en momentos en que la economía peruana y el resto de países de la región buscan reponerse de los estragos ocasionados por la COVID-19.

▶ Programas sociales son fundamentales en tiempos de pandemia

▶ Obras por Impuestos han disminuido a pesar de sus beneficios

Sólida demanda de cobre

Desde enero del 2020, la cotización del cobre mostró una clara tendencia alcista, partiendo de US$ 2,55 por libra el 29 de enero 2020 hasta llegar a US$ 3,76 por libra el 10 de febrero 2021, alcanzando un crecimiento de 47,5%. Según el Banco Central de Reserva del Perú (BCRP), la principal causa de este incremento es la mayor demanda proveniente de China que representa el 50% del consumo mundial.

Por el lado de la oferta, algunas suspensiones temporales en ciertos países, como resultado de políticas de contención de la COVID-19, contribuyeron a la cotización alcista del cobre. En el caso del Perú, la producción de cobre disminuyó en 2020 a raíz de la paralización de los primeros meses del año.

Señales como los buenos resultados en la producción industrial y de consumo de China hacen prever que dicha cotización al menos se mantendrá, tras el control de los efectos de la crisis sanitaria en la mayor economía asiática.

Por otra parte, el desarrollo de las energías renovables también influye en la fiebre alcista del metal rojo. El cobre es utilizado a gran escala en las instalaciones que conducen la electricidad de los parques eólicos y solares. Entretanto, el Gobierno del presidente Biden, en Estados Unidos, ha establecido un plan ambicioso de estímulo hacia las energías renovables.

Asimismo, China, además de realizar importantes proyectos de energía limpia, es el principal productor de vehículos eléctricos y responsable del incremento en la demanda de cobre para este rubro.

El Banco Mundial en su estudio Minerales para la acción climática: la intensidad de minerales para la transición a energías limpias 2020 estimó que entre los años 2018 y 2050 se demandarán más de 3.000 millones de toneladas de minerales y metales para dicho proceso de transición energética, destacándose 30 millones de toneladas de cobre, 103 millones de toneladas de aluminio y 2.500 millones toneladas de hierro.

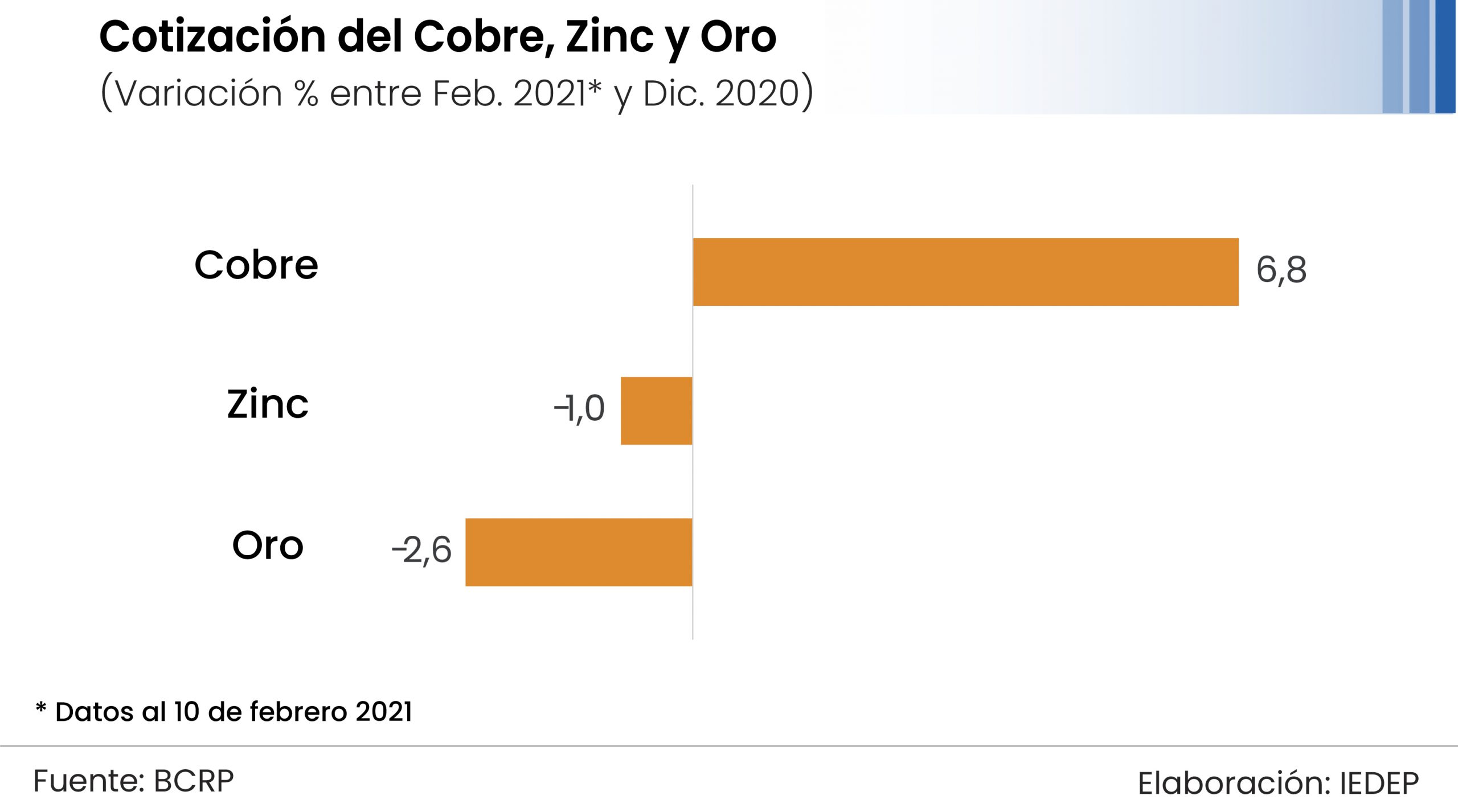

Zinc y oro

Por su parte, la cotización del zinc luego de una caída en los últimos meses del año 2019, mostró una tendencia alcista durante el 2020, creciendo en 20,1%, para registrar una caída de 1,0% en lo que va del año (al 10 de febrero), cerrando a US$ 1,23 por libra.

La mejora de 4,5% en la semana del 3 al 10 de febrero, vino acompañada de una mayor demanda proveniente de China y por las expectativas de mejora en la producción de Estados Unidos y de los principales países avanzados.

En el caso del oro, el plan de estímulo económico de Estados Unidos por US$ 1,9 billones vienen alentando las tasas de interés de los bonos del tesoro y con ello incrementando el costo de oportunidad del valor del oro. Esto ha provocado leves caídas en el precio del oro entre diciembre 2020 y el 10 de febrero, disminuyendo en 2,6% y ubicándose en US$ 1,843 por onza troy.

Riesgo país

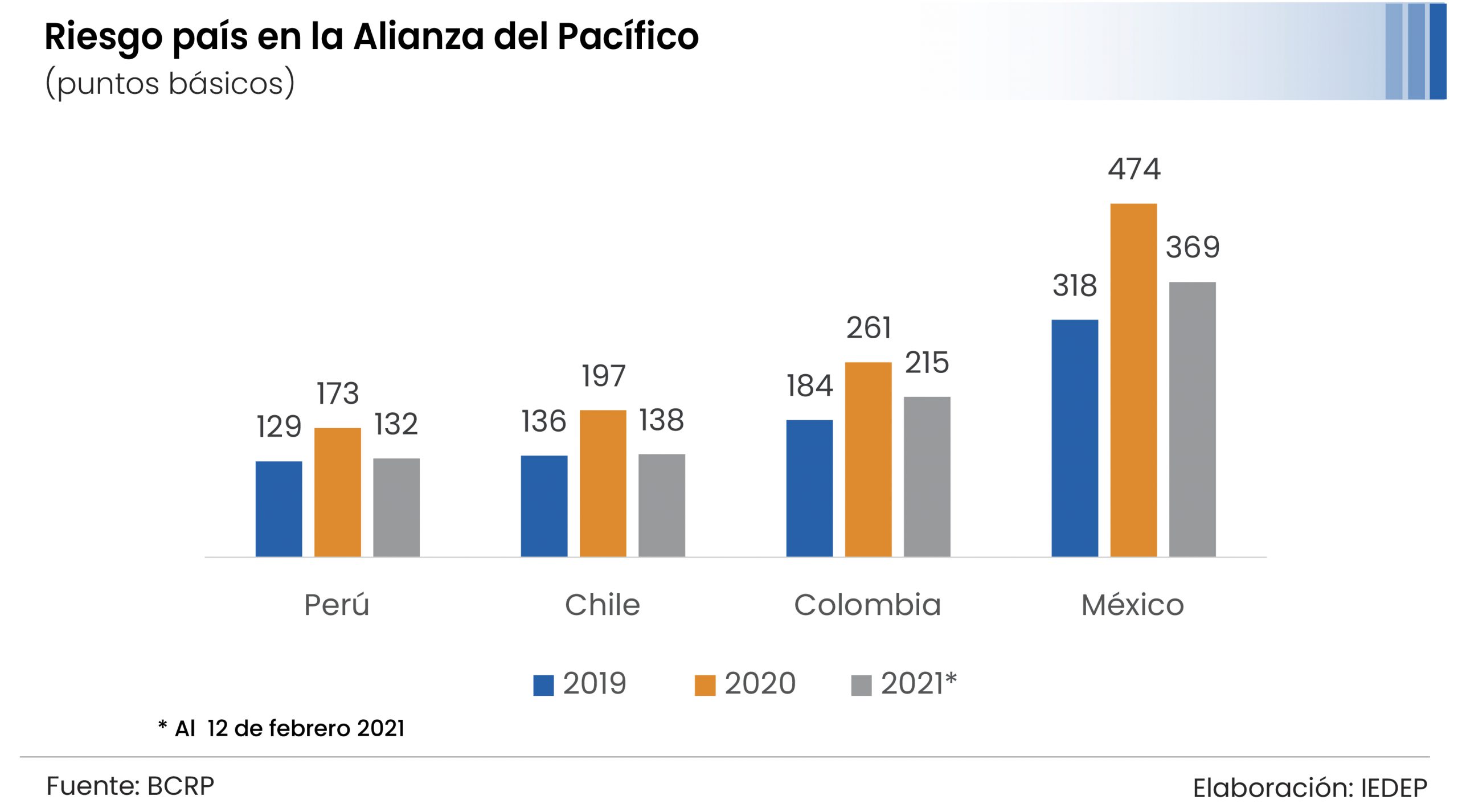

Este panorama favorable se viene reflejando en el riesgo país. Durante el 2020, los niveles de riesgo país de Perú alcanzaron máximos históricos, en especial el 23 de marzo este indicador alcanzó los 372 puntos básicos, cifra que no se veía desde el 10 abril de 2009, cuando se atravesaban los efectos de la crisis financiera internacional.

No obstante, el riesgo país fue disminuyendo gradualmente hasta posicionar al país por segundo año consecutivo como el de menor riesgo de la región con 173 puntos básicos. Al 12 de febrero, el riesgo país de Perú es el más bajo de la región con un promedio de 132. Chile tiene 138, Colombia, 215; Brasil, 262; México, 369; y Argentina, 1.430.

Este buen resultado se complementa con el hecho que Perú haya conservado su calificación crediticia con Moody’s (diciembre 2020), S&P (noviembre 2020) y Fitch (diciembre 2020), aunque esta última rebajó la perspectiva a “negativa”.

Tipo de cambio

Los factores externos descritos, así como la política monetaria de los principales bancos centrales influirán sobre el comercio exterior, la movilidad de capitales y, por ende, sobre el tipo de cambio.

Durante el 2020, el panorama internacional de mayor incertidumbre influyó en la evolución del tipo de cambio (S/ por US$), generando presiones al alza cuyo desenlace fue un dólar que trepó hasta los S/ 3,62, lo que significó en una depreciación del 9,1% de la moneda nacional.

Este resultado ubicó a la moneda peruana como la décima de mayor depreciación dentro de un conjunto de 49 economías, también como la quinta de mayor depreciación dentro de los países sudamericanos (excluyendo a Ecuador) y como la de mayor depreciación en comparación a la Alianza del Pacífico (AP).

A pesar de estos resultados, el tipo de cambio en Perú ocupó el puesto 13 en menor volatilidad entre las 49 economías analizadas y fue la primera, si consideramos toda la región sudamericana.

En lo que va de 2021 (hasta la quincena de febrero) continúan las presiones alcistas en los tipos de cambio de la región sudamericana que, con excepción de México y Paraguay, han visto depreciar sus monedas. En el caso del gigante de la región, el real brasileño acumuló una depreciación de 3,7%, el peso chileno 1,8%, el peso uruguayo 1,4% y el peso colombiano 0,8%.

Por su parte, en el caso peruano el precio del dólar se ubicó en S/ 3,64 representando una depreciación de 0,8% y manteniéndose como la de menor volatilidad en la región durante el periodo analizado por las intervenciones de la autoridad monetaria, que hasta el 12 de febrero pactó swaps cambiarios venta por US$ 1,595 millones, emitió US$ 1,148 millones en CDR y vendió US$ 796 millones en la mesa de negociación del mercado spot.