Una mayor inclusión financiera reduce la desigualdad social

Una mayor pobreza y desigualdad serán quizá las principales consecuencias sociales de la crisis sanitaria que hoy vivimos. En ese sentido, una vez superada la etapa de aislamiento social, la política económica y la interacción del sector privado y público deberán cumplir su función de reactivación económica. No obstante, será necesario considerar otros aspectos para que la recuperación del producto, empleo e ingresos llegue a los sectores más desfavorecidos y así superar las brechas sociales que serán más profundas debido a la actual crisis.

En este contexto, la inclusión financiera tiene un rol importante. Según la Organización para la Cooperación y el Desarrollo Económicos (OCDE), la inclusión financiera es el proceso de promoción de un acceso asequible, oportuno y adecuado de hogares y empresas a una amplia gama de productos y servicios financieros regulados con el fin de promover la inclusión económica, social y el bienestar económico.

Así, mientras más elevado sea este grado de inclusión se podrán aprovechar mejor las oportunidades de una futura reactivación económica. Estudios publicados por el Banco Mundial (BM) muestran que un aumento del 10% en el acceso a los servicios financieros genera una reducción de 0,6 puntos en el coeficiente de desigualdad de Gini, mientras que un aumento del 10% en el crédito privado reduciría la pobreza en cerca de 3%. Además, en esta coyuntura contribuye en una mayor eficiencia en la entrega de las transferencias monetarias.

Inclusión en hogares

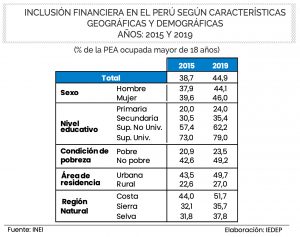

La tenencia de productos financieros sea una cuenta de ahorros o crédito avanzó en los últimos años. Estimaciones del Iedep de la Cámara de Comercio de Lima (CCL), a partir de la información de la Encuesta Nacional de Hogares (ENAHO) 2019, muestran que la tasa de la población ocupada mayor de 18 años con acceso a algún servicio financiero alcanzó el 44,9% en el año 2019, por encima del 38,7% de 2015. Pese a estos avances, aún predominan brechas que la política de inclusión financiera no ha logrado superar. Esto se evidencia en que apenas el 23,5% de los ocupados en situación de pobreza puede acceder a los beneficios que otorga el sistema financiero formal. En contraparte el 49,2% de los ocupados no pobres sí accede a estas facilidades. El nivel de instrucción y la inclusión financiera guardan una relación directa. Las personas con nivel de educación primaria y secundaria poseen una baja inclusión financiera de 24% y 35%, respectivamente. En tanto, aquellas con educación superior técnica y universitaria superan fácilmente la franja del 60%, con valores de 62% y 79%, respectivamente.

A su vez, el área de residencia parece estar fuertemente relacionada con la inclusión financiera tan igual como la pobreza. Así, mientras que el 73% de la población rural no posee alguna cuenta o acceso al crédito, el 50% de la zona urbana disfruta de al menos a una de estas facilidades.

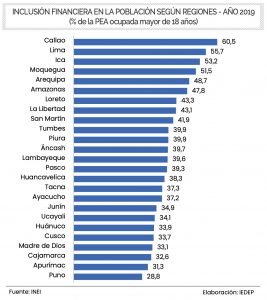

El Iedep estimó que cuatro regiones superan el 50% de su población ocupada mayor a 18 años con acceso a algún servicio financiero. Estas son Callao (60,5%), Lima (55,7%), Ica (53,2%) y Moquegua (51,5%).

Otro bloque de cinco regiones supera el 40%, Arequipa (48,5%), Amazonas (47,8%), Loreto (43,3%), La Libertad (43,1%) y San Martín (41,9%). Se identifican también tres regiones con un bajo ratio de inclusión financiera: Cajamarca (32,6%), Apurímac (31,3%) y Puno (28,8%).

Financiamiento para empresas

El universo empresarial peruano está conformado por alrededor de 2,8 millones de empresas de las cuales el 94% son microempresas y 5%, pequeñas empresas. El crédito hacia las Mypes es cubierto en un 46% por la banca múltiple y en un 54% por el resto del sistema financiero, primordialmente microfinancieras.

A pesar de la importante participación de la banca múltiple, las Mypes apenas significan menos del 10% del total de sus colocaciones. Esto se explica porque el crédito a una gran empresa equivale en promedio al préstamo de 3.900 microempresas y, en el caso de las medianas empresas, la proporción llega a 218. Solo el 5,7% de micro, pequeñas y medianas empresas accede al financiamiento formal.

Asimismo, las microempresas han vuelto a enfrentar estas restricciones en el marco de los préstamos garantizados del programa Reactiva Perú por S/ 30.000 millones en una primera etapa, que ha otorgado el Gobierno. Según Cofide, al 25 de mayo de 2020, 63.884 empresas (menos del 3% del total en el Perú) fueron beneficiadas, de las cuales el 99,3% lo hizo a través de la banca múltiple cuyos filtros internos son difíciles de cumplir para una microempresa que lleva contabilidad básica y en muchos casos no cuenta con historial crediticio.

Entretanto, FAE-Mype, un programa con similares características a Reactiva Perú, ha realizado tres subastas de préstamos alcanzando colocar S/ 440 millones, con tasas entre 3,74% y 4,42%, para que sean colocados en las mypes.

Medidas gubernamentales

Desde el gobierno se han adoptado distintas medidas como: (i) la creación del Mercado Alternativo de Valores (MAV), en 2013, con el objetivo de promover que medianas empresas accedan a financiamiento a través del mercado de valores; (ii) el financiamiento a través de facturas negociables; (iii) promoción de un nuevo régimen de garantías mobiliarias; (iv) el Fondo Crecer, lanzado en 2018 y ampliado recientemente; y (v) el financiamiento mediante el uso de órdenes de compra y/o servicio emitidas por el Estado, entre las más importantes.

En el 2019, el Gobierno publicó la Política Nacional de Inclusión Financiera donde se plantean mejorar indicadores como: porcentaje de población adulta con alguna cuenta en el sistema financiero, porcentaje de nuevos deudores MYPE, número promedio de transacciones por usuario de programas sociales y porcentaje de distritos con presencia del sistema financiero privado. Esta política está enmarcada en el Plan Nacional de Competitividad y Productividad.

En paralelo al desarrollo descrito, las fintech irrumpieron con servicios financieros totalmente digitales captando un segmento desatendido por el sistema financiero tradicional. A inicios de año, se publicó el D.U. N° 013 que promueve el financiamiento de la Mipyme, emprendimientos y startups, donde se norma y regula la actividad del servicio participativo financiero (crowdfunding). En ese sentido, se requerirá por parte del sector público un acompañamiento a estas iniciativas para buscar un equilibrio entre su difusión masiva y el riesgo que conllevan.

Como puede verse pues, estas medidas han elevado el grado de inclusión financiera. No obstante, este aún es bajo. Por ello, se requiere un mayor impulso para que esta aumente y así se logre reducir más la brecha existente.