Todo sobre la declaración y pago de Renta 2022 para empresas y trabajadores

Trabajadores independientes y dependientes, tienen derecho a deducir de sus ingresos del 2022, hasta 3 UIT por gastos adicionales (S/ 13.800).

En el informe a continuación, puntualizamos los aspectos más relevantes que deben de tener en cuenta las empresas (con rentas de Tercera Categoría), los trabajadores independientes (con rentas de cuarta Categoría) y los empleados dependientes (con rentas de Quinta Categoría) para la presentación de la Declaración de Renta 2022, cuando corresponda.

1. RENTA DE TERCERA CATEGORIA – RENTA EMPRESARIAL

Se consideran rentas de Tercera Categoría, las que son consecuencia del comercio, industria o minería; de la explotación agropecuaria, forestal, pesquera o de otros recursos naturales; de la prestación de servicios comerciales, industriales o de índole similar, como transportes, comunicaciones, sanatorios, hoteles, depósitos, garajes, reparaciones, construcciones, bancos, financieras, seguros, fianzas y capitalización; y, en general, de cualquier otra actividad que constituya negocio habitual de compra o producción y venta, permuta o disposición de bienes.

También son rentas de Tercera Categoría, las que provengan de ganancias de capital, es decir que sean producto de la enajenación de bienes que no están destinados a ser comercializados en el ámbito del giro de negocio.

En general, constituirán renta gravada de las empresas, cualquier ganancia o ingreso derivado de operaciones que realicen con terceros.

¿Quiénes están obligados a presentar la declaración de renta?

Están obligados a presentar la Declaración Jurada Anual del Impuesto a la Renta aquellos que en el 2022 tuvieron rentas o pérdidas de Tercera Categoría y que se encuentren en el Régimen General del Impuesto a la renta o en el Régimen MYPE Tributario.

También se encuentran obligados a presentar la declaración, las personas o entidades generadoras de rentas de Tercera Categoría que hubieran realizado operaciones gravadas con el Impuesto a las Transacciones Financieras (ITF) por haber efectuado el pago de más del 15% de sus obligaciones sin utilizar dinero en efectivo o medios de pago.

De otro lado, no están obligados a presentar declaración aquellos comprendidos en el Nuevo Régimen Único Simplificado (Nuevo RUS) o en el Régimen Especial del Impuesto a la Renta (RER). No obstante, si durante algún mes o periodo del 2022, la empresa cambió de régimen y se acogió al Régimen MYPE Tributario o al Régimen General, sí deberá presentar su Declaración Jurada Anual respecto a las rentas obtenidas desde su ingreso a dichos regímenes.

Tampoco están obligados a presentar la declaración anual los contribuyentes no domiciliados en el país que obtengan rentas de fuente peruana.

Tasas aplicables

Se aplican las siguientes tasas:

- Régimen General: 29,5% sobre la renta neta anual.

- Régimen MYPE Tributario: se aplica de manera progresiva las siguientes escalas:

- Hasta 15 UIT: 10%

- Mas de 15 UIT: 29,5%

Multa por no presentar declaración

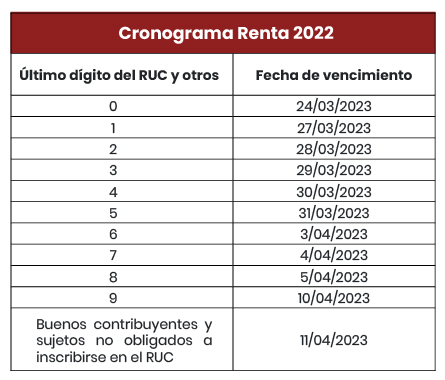

De acuerdo con el Artículo 176° Numeral 1 del Código Tributario, por no presentar la declaración dentro del cronograma de vencimiento de acuerdo a su último dígito de RUC, el contribuyente incurrirá en infracción sancionada con 1 UIT (se aplica el valor de la UIT al momento de la comisión de la infracción (S/ 4.950 en 2023). Sin embargo, se puede aplicar un descuento de hasta 90% si presenta la declaración jurada anual y paga la multa de manera voluntaria antes de ser notificado por SUNAT.

Presentación de la Declaración

Los contribuyentes deben cumplir con la presentación de un formulario:

- El Formulario Virtual N° 710: Renta Anual – Simplificado – Tercera Categoría: Para empresas cuyos ingresos netos hayan sido de hasta 1.700 UIT

- Formulario Virtual N° 710: Renta Anual – Completo – Tercera Categoría e ITF,para las empresas con ingresos que superan las 1.700 UIT, o que tengan alguna circunstancia especial como gozar de un beneficio tributario, ser entidad financiera, estar obligados a presentar balance de comprobación, acrediten pagos a cuenta del Impuesto a la Renta contra los pagos del ITAN, deduzcan gastos en vehículos automotores asignados a actividades de dirección, representación y administración, entre otros.

Pago del Impuesto

El pago se puede efectuar por las siguientes vías:

- A través de SUNAT Virtual

- Mediante débito en cuenta:Sujeto a la relación de bancos autorizados por SUNAT y requiere afiliar previamente la cuenta.

- Mediante cargo en la cuenta de detracciones:Se puede cargar el pago contra la cuenta de detracciones que tiene el contribuyente en el Banco de la Nación.

- Usando tarjeta de crédito o débito: Sujeto a la relación de bancos autorizados por SUNAT. No requiere afiliación previa por parte del contribuyente. Actualmente se permite el pago con Yape.

- Por canal presencial:

- Acercándose a uno de los bancos autorizados y presentando una Guía de pago (Formato 1662) y señalando el período de pago (13/2022) el código de tributo (3081) y el importe a pagar.

- También puede generar en SUNAT Virtual el Número de Pago SUNAT – NPS, y luego acudir presencialmente a un banco autorizado, para cancelar la deuda que ya estará registrada en la entidad bancaria.

2. RENTAS DE QUINTA CATEGORIA – TRABAJO DEPENDIENTE

Son rentas de Quinta Categoría los ingresos obtenidos por el trabajo prestado en forma dependiente, tales como sueldos, salarios, asignaciones, gratificaciones, bonificaciones, aguinaldos, comisiones, compensaciones en dinero o en especie, gastos de representación y, en general, toda retribución por servicios personales.

Existe una relación de dependencia, cuando hay subordinación entre el trabajador y su empleador, constituyéndose un vínculo laboral. Las pensiones que tengan origen en el trabajo personal también son consideradas rentas de quinta categoría, pero se encuentran inafectas, es decir, no pagan Impuesto a la Renta.

No presentan DJ de regularización

Los trabajadores públicos y privados que durante 2022 percibieron exclusivamente rentas de Quinta Categoría, no están obligados a regularizar el IR del año 2022, por cuanto, el impuesto de Quinta Categoría les fue retenido por su empleador durante los meses del año 2022.

Retenciones considerando 7 UIT

Conforme a la Ley del Impuesto a la Renta, durante 2022, los empleadores han retenido el IR de sus trabajadores considerando sólo el importe de 7 UIT (S/ 32.200), que es el monto no gravado con el impuesto y que según la ley está destinado a cubrir las necesidades del contribuyente y su familia durante el año.

Regularización de retenciones en diciembre 2022

Conforme a la Ley del IR y su reglamento, las retenciones mensuales deben haberse regularizado por el empleador en diciembre 2022. Si se retuvo el impuesto en exceso, estos montos son devueltos por el empleador a sus trabajadores, el exceso retenido (y pagado a SUNAT) es descontado por el empleador de otras retenciones de los demás trabajadores, en el mes o meses siguientes hasta agotar su importe.

Rentas afectas y exoneradas

Están gravadas con el IR de Quinta Categoría las remuneraciones en general, esto es, los sueldos, salarios, bonificaciones, comisiones, alimentación principal, utilidades y demás conceptos pagados a los trabajadores por los servicios prestados, cualquiera sea el nombre que se les dé y sean de libre disposición del trabajador.

No están gravados con el IR los conceptos considerados “no remunerativos”, en tanto constituyan condiciones de trabajo, por ejemplo, la movilidad asignada para la prestación de los servicios, gastos de representación y otros conceptos no remunerativos previstos en el Art. 19 de la Ley de CTS. Asimismo, están exoneradas del IR las indemnizaciones por despido arbitrario, las indemnizaciones por despido antes del vencimiento del plazo del contrato laboral, las indemnizaciones por vacaciones no gozadas, las CTS y las pensiones de jubilación o cesantía.

Deducciones adicionales hasta 3 UIT

Los perceptores de renta de Quinta Categoría, además de tener derecho a descontar de sus ingresos brutos anuales el importe de las 7 UIT, tienen derecho a descontar otros gastos adicionales de hasta 3 UIT, por ejemplo, los pagos por arrendamiento de la vivienda que ocupan, los honorarios pagados a médicos y odontólogos, los intereses por créditos hipotecarios de primera vivienda, los pagos por servicios en hoteles y restaurantes y los aportes pagados a ESSALUD por trabajadores del hogar a su cargo.

Estas deducciones adicionales en conjunto tienen un límite de hasta 3 UIT (en el año 2022 es S/ 13.800); en cada caso se debe observar el límite fijado, así como las condiciones y requisitos que más adelante se indican.

Archivo personalizado

Los trabajadores dependientes deben de ingresar a la página web de SUNAT donde consta el archivo personalizado de cada servidor. En este archivo aparecen los gastos adicionales en los que incurrió el trabajador durante 2022. Este archivo es referencial, en tal sentido, debe ser revisado y actualizado con las pruebas sustentatorias de los gastos adicionales.

Declaración jurada de regularización del IR 2022

Los trabajadores dependientes, a fin de deducir de sus ingresos anuales los gastos adicionales y tener derecho a pagar un menor impuesto a la renta, deben presentar a SUNAT su declaración jurada de regularización de rentas de quinta categoría del año 2022.

Saldos a favor del fisco y del trabajador

En el Formulario Virtual 709, en las casillas 141 y 142 constan los saldos a favor del trabajador y del fisco, respectivamente.

3. RENTAS DE CUARTA CATEGORIA – TRABAJO INDEPENDIENTE

Son aquellas percibidas por los trabajadores independientes, por el ejercicio individual de su profesión, arte, ciencia u oficio. Esto es, por trabajo sin relación de dependencia, obtenida en forma individual y no a través de empresas que generan rentas de tercera categoría.

Si la renta de Cuarta Categoría se complementa con explotaciones comerciales o viceversa, el total de la renta que se obtenga se considerará como renta de Tercera Categoría.

Los ingresos por Cuarta Categoría deben estar sustentados en los recibos por honorarios electrónicos. También se consideran rentas de cuarta categoría los ingresos obtenidos por el desempeño de funciones de director de empresas, mandatarios, gestores de negocios, síndicos, regidores regionales y municipales.

Deducciones de cuarta categoría

Los trabajadores independientes, además de deducir de sus ingresos brutos anuales el importe de 7 UIT que no están gravados con el impuesto, tienen derecho a deducir el 20% de sus ingresos anuales, por todo concepto, para compensar los gastos de mantenimiento de oficinas y consultorios (personal administrativo, gastos de alquiler, servicios de luz, teléfono, etc.). Esta deducción del 20% no es aplicable a los directores de empresas, síndicos, mandatarios, gestores de negocios y regidores regionales y municipales.

Retenciones y pagos a cuenta:

Durante 2022, los ingresos de los trabajadores independientes han sido objeto de retención (8%) cuando el monto del honorario fue superior a S/ 1.500, salvo que hayan obtenido autorización de SUNAT para no estar afectos a dichas retenciones. Asimismo, los trabajadores independientes han tenido que sumar sus honorarios de cada mes y efectuar pagos a cuenta del impuesto a la renta de cuarta categoría, los que deben ser regularizados por el contribuyente a partir del 25 de marzo de 2023 en adelante.

DJ de regularización del IR

Los trabajadores independientes están obligados a regularizar el impuesto a la renta del año 2022: cuando tengan un sado por regularizar a favor del fisco (casilla 142) del Formulario 709 y cuando tengan un saldo a su favor (casilla 141) o cuando hayan obtenido rentas de fuente extranjera.

Deducción de gastos adicionales

Al igual que los trabajadores dependientes, perceptores de Quinta Categoría, los trabajadores independientes que perciben rentas de Cuarta Categoría, pueden aplicar las deducciones adicionales, que no pueden exceder en conjunto a 3 UIT (3 x 4600 = S/ 13 800); los gastos adicionales deben haberse pagado hasta el 31 de diciembre de 2022; la deducción de 3 UIT sólo se aplica si los ingresos de año 2022 fueron superiores a 7UIT (S/ 32.200).

Dentro de estos gastos adicionales se encuentran los créditos hipotecarios por compra de primera vivienda; el arrendamiento de inmueble; los servicios médicos y odontológicos, aportes a ESSALUD de sus trabajadores del hogar.

Devolución del IR pagado en exceso

Los trabajadores independientes/dependientes que hubiesen pagado en exceso el IR del año 2022, al presentar su declaración jurada tienen la opción de solicitar la devolución del exceso pagado, que puede ser de oficio o a pedido de parte, según la opción del contribuyente.