Tasas de interés al alza

El crédito a los hogares o familias se clasifican de dos tipos, el crédito de consumo y el crédito hipotecario. El primero es más costoso y tiene un menor plazo en comparación al segundo que se pacta a una menor tasa y es de un horizonte de años mucho mayor.

Estos tipos de créditos son importantes en la economía pues permiten financiar el consumo privado que representa alrededor del 63% del PBI. Durante el 2021, a medida que se fue normalizando el funcionamiento de la economía, los créditos a hogares también retomaron su dinamismo, impulsando la demanda interna y el PBI.

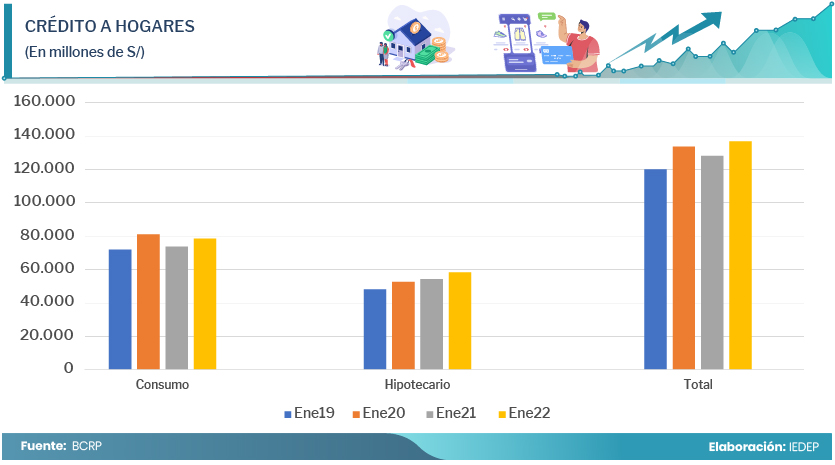

Según cifras del Banco Central de Reserva del Perú (BCRP), a enero del 2022, los créditos a hogares otorgados por el sistema financiero ascendieron a S/ 136.730 millones. La tasa interanual de crecimiento de dicho mes, que fue de 6,7%, se constituyó en la mayor registrada en los últimos 21 meses. Hay que precisar que el crédito a hogares se contrajo entre agosto 2020 y junio 2021 y recién a partir de julio se fue recuperando siendo la tasa de enero 2022 la más alta.

Son varios los factores que explican este desempeño, tales como la reactivación económica, la recuperación del empleo y la reanudación paulatina de actividades en los sectores comercio y servicios que dependen del consumo privado. Además de un “efecto rebote” en el uso de tarjetas de crédito a medida que se fueron levantando las medidas de contención contra la COVID-19.

Créditos de consumo

Los créditos de consumo representan un promedio del 57% de los créditos a hogares. A enero del 2022, estos ascendieron a S/ 78.485 millones, los que casi en su totalidad (94%) fueron otorgados en moneda nacional.

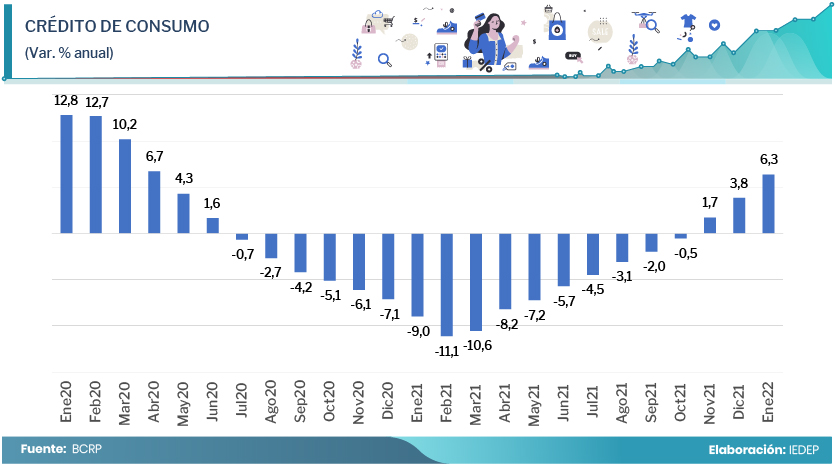

Este tipo de créditos fueron los más afectados por la pandemia, pues entre julio 2020 y octubre 2021 registraron tasas anuales negativas. La tendencia se revierte a partir de noviembre creciendo 1,7%, diciembre en 3,8% y enero en 6,3%, la tasa más alta desde abril 2020. Sin embargo, como total, aún se mantiene por debajo de los niveles de pre pandemia.

Cabe precisar que la recuperación del uso de tarjetas de crédito aún es incipiente, registrándose en enero del 2022 un monto de créditos aproximadamente del 57% del contabilizado en enero 2020.

Además, hay que tomar en cuenta las medidas de desahorro implementadas el 2021, como retiros de AFP y CTS lo que han permitido reducir las necesidades de endeudamiento o incluso la cancelación de todo tipo de créditos.

También es relevante destacar que la tasa de morosidad de créditos de consumo es de apenas 2,6% y en el caso de tarjetas de crédito de 3%.

Un componente importante de este tipo de operaciones es el crédito vehicular, el cual durante pandemia tuvo drásticas caídas. De acuerdo con el BCRP, a enero del 2022 llegó a S/ 2.495 millones, alcanzado un crecimiento de 10,2% y una morosidad de 3,7%.

Créditos hipotecarios

Durante la crisis sanitaria, los créditos hipotecarios mostraron una dinámica totalmente distinta. Este tipo de créditos mantuvo su crecimiento durante y después de la crisis, con tasas promedios anuales de 3,6% entre junio 2020 y marzo 2021, para luego acelerarse a 7,4% entre abril 2021 y enero 2022, fecha en que alcanzaron los S/ 58.444 millones.

Esta evolución contribuyó con la reactivación económica y el crecimiento del sector construcción. Los créditos hipotecarios, al igual que los de consumo, se encuentran expresados mayormente en moneda nacional alcanzando alrededor del 90% del total.

Dentro de este tipo de operaciones, destaca el programa MiVivienda, que acumuló créditos por S/ 8.878 millones y representa un 15% del total de préstamos hipotecarios. A través de los programas Mivivienda y Techo Propio, durante el 2021, se otorgaron viviendas a 60.467 familias.

Por su parte, la morosidad de créditos hipotecarios es de 3% y específicamente en los créditos MiVivienda llega a 4,1%, reduciéndose ambas respecto a los niveles registrados en enero 2021.

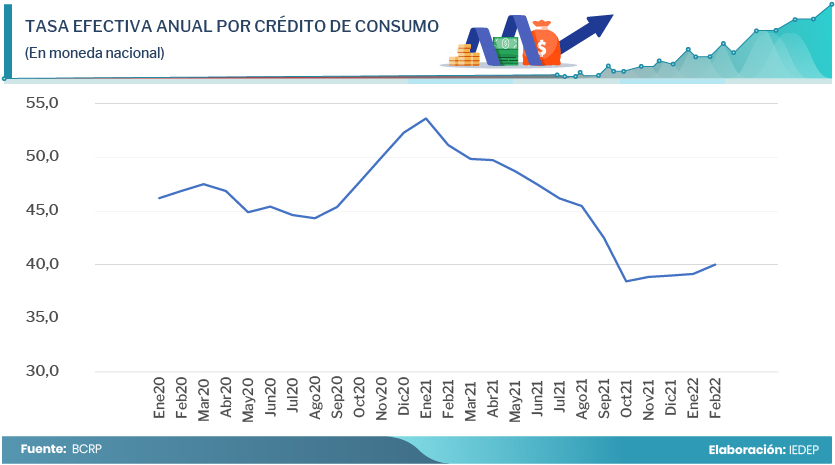

Tasas de interés

La tasa de interés bancaria de crédito de consumo alcanzó un pico en enero 2021, llegando a 53,6% anual, y a partir de dicho periodo fue disminuyendo hasta octubre a 38,4%, para luego mostrar una ligera tendencia alcista y ubicarse en febrero del 2022 en 40%.

Por su parte, la tasa de crédito hipotecario expresada también en moneda nacional se redujo sostenidamente de 7,4% a 6,6% en el mismo periodo analizado.

Si bien la tendencia de las tasas de interés ha sido a la baja durante el 2021, se espera que en los próximos meses suban, encareciéndose así el costo de los créditos, tanto para hogares como para empresas.

Un primer elemento que explica estos cambios esperados es el accionar del BCRP, entidad que ha incrementado su tasa de referencia desde julio del 2021 de un nivel de 0,25% hasta llegar al 4% en marzo del 2022. Estos cambios se reflejarán en un mayor costo del crédito de empresas y de hogares.

Un segundo elemento es el reciente incremento de la tasa de la Reserva Federal de Estados Unidos (FED) de 25 puntos y con otros seis programados en lo que resta del año hasta ubicarla en torno a 1,5%, con el objetivo de controlar la inflación y sin sacrificar puntos de crecimiento para el presente año. Cabe señalar que los cambios de la tasa de la FED mueven todas las tasas de interés en el mundo.

Un tercer elemento que sumaría a esta tendencia de incrementos esperados de tasas de interés es la reciente rebaja de calificación de cinco bancos peruanos (BCP, BBVA, Interbank, Scotiabank y Mibanco) y de dos financieras estatales (COFIDE y el Fondo Mivivienda).

Esta rebaja encarecería el financiamiento que estas entidades pueden captar del exterior, el cual trasladarían al costo del crédito que otorguen.

Y un cuarto elemento es la inflación global por los mayores precios de los commodities agrícolas y de energía que afectan también a nuestro país, y cuyo impacto también se traslada a las tasas de interés.

Ante esta situación, el IEDEP recomienda al Poder Ejecutivo tomar medidas para que los choques políticos no afecten las expectativas y confianza de los inversionistas.

Por su lado, BCRP, a través de su tasa de referencia, deberá controlar expectativas inflacionarias para que este fenómeno mundial sea transitorio y se pueda volver al rango meta a inicios del próximo año.

En suma, el panorama para los próximos meses es de mayores tasas de interés tanto para el crédito a hogares como a empresas, afectando el dinamismo del consumo e inversión privada.