Sistemas de pensiones en el Perú: resultados y alternativas de mejora

En el Perú coexisten dos sistemas de pensiones importantes: el Sistema Privado de Pensiones (SPP) y el Sistema Nacional de Pensiones (SNP). También está un pequeño grupo de regímenes especiales como son la Caja de Pensiones Militar-Policial o la Caja de Pensiones del Pescador, entre otros; y el Programa Nacional de Asistencia Solidaria Pensión 65.

Debido a la severa crisis sanitaria, la cartera del SPP, en manos de las Administradoras de Fondos de Pensiones (AFP), sumó US$ 43.120 millones en junio, monto inferior al cierre de 2019 (US$ 52.801 millones).

La actual crisis afectó las inversiones en valores a nivel mundial, las que a junio ya se han recuperado. Sin embargo, las medidas de liberación de parte de los fondos –propuesta por el Legislativo e implementada por el Ejecutivo– son las que han provocado finalmente la caída señalada.

Es importante advertir que la cartera de pensiones representa el 19,9% del PBI dando sostén al ahorro nacional y financiando inversiones de infraestructura en energía, transporte, telecomunicaciones, saneamiento y salud, con recursos por 8,1% de la cartera total.

Según la Superintendencia de Banca, Seguros y AFP (SBS), a junio de 2020, el número de afiliados de las AFP ascendió a 7,6 millones, de los cuales apenas 2,4 millones son cotizantes activos. Una gran reducción considerando que al cierre de 2019 alcanzaban los 3,3 millones.

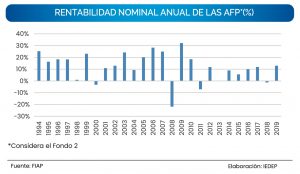

Para los trabajadores que han realizado aportes sostenidamente, el SPP ha sido favorable pues le permitirá acceder a una mejor pensión de jubilación. Así, el retorno nominal anualizado a julio, en el caso del Fondo 2 (riesgo moderado), ha sido de 10,7% anual desde su creación en1994.

Y es que si bien las crisis afectan los fondos de pensiones, estos luego se recuperan. Ejemplo de ello es que durante la crisis financiera subprime (2008) el valor cuota del Fondo 2 cayó 21,9%, recuperándose al siguiente año en 32,2%.

Sistema nacional de pensiones

Al cierre de 2019, el número de afiliados a la ONP sumó 4,7 millones, de los cuales 1,7 millones fueron aportantes activos y quienes financiaron a alrededor de 600.000 pensionistas, según la Asociación de Administradoras de Fondos de Pensiones (AAFP).

No obstante, si bien el ratio de 2,8 aportantes por cada pensionista a primera vista parece adecuado, lo cierto es que los ingresos de la ONP provenientes de dichos aportes no representan ni el 50% de las pensiones, por lo que la diferencia es cubierta con recursos públicos que alcanzan a alrededor del 0,2% del PBI.

Además, la crisis de la COVID-19 redujo el número de aportantes activos hasta los 570.000 mellando aún más la sostenibilidad financiera de la ONP. Para el Banco Interamericano de Desarrollo (BID) en el año 2075 el costo fiscal de la ONP llegaría al 3,1% del PBI.

Población adulto mayor

Según previsiones de la Organización de Naciones Unidas, en el 2050, una de cada seis personas en el mundo tendrá más de 65 años en comparación con una de cada 11 de 2019. En el caso de América Latina, de seguir la tendencia demográfica, este grupo poblacional se duplicará hacia mediados de siglo.

En ese sentido, es fundamental prever el cuidado de este grupo poblacional que, por sus características, ralentiza su ritmo laboral repercutiendo en sus ingresos y restando posibilidades de cuidar su salud. En el Perú, la población adulta de 65 años en adelante se estima en el 8,9% de la población, es decir más de 2,93 millones de personas.

A mayo de 2020, el 46,3% de adultos mayores estaría desprotegido, según la AAFP, sin un ingreso futuro seguro. En tanto, el 53,7% sí estaría protegido: 31,4% en algún régimen pensionario y 22,3% en Pensión 65.

¿Ahorro es progreso?

Para la Comisión Económica para América Latina (CEPAL), un problema común en los países de la región es una fiscalización que se concentra en grandes empresas, pero que es mínima en pequeñas y microempresas, lo que incentiva el incumplimiento del pago de los aportes de los trabajadores. Pero, ello no es suficiente para explicar la gran brecha entre trabajadores sin y con aportes pensionarios.

Lo que tenemos es una poca cultura de ahorro en nuestros países. Un estudio del BID (2016), titulado Ahorrar para desarrollarse: Cómo América Latina y el Caribe puede ahorrar más y mejor, advierte de una amenaza demográfica futura debido a que la población en edad de trabajar disminuirá respecto a los dependientes que no trabajan.

Como se ha visto en la actual crisis sanitaria, la región no está preparada para atender demandas de salud y de pensiones para una población mayoritaria.

Señala el BID que los latinoamericanos somos poco propensos a ahorrar y que, por tanto, es difícil cambiar dicho patrón, enumerando experiencias vividas, rasgos psicológicos, genes y el propio lenguaje que podrían dar luces sobre esa incapacidad.

En un estudio para Brasil, México y el Perú, se encontró que un tercio de la población urbana son personas cuyas elecciones de consumo hoy revelan mayor impaciencia que sus elecciones en el futuro. En América Latina, a una población acostumbrada a vivir crisis económicas y sociales, le resulta difícil realizar previsiones o planes financieros, además de la baja alfabetización financiera que existe.

Sistemas alternativos

Según el Índice de Pensiones Mundiales de Melbourne Mercer 2019, los mejores sistemas de pensiones son los de los Países Bajos y Dinamarca.

El modelo de los Países Bajos es considerado como el mejor, pues combina un sistema público y un sistema de inversión individual, con una pensión pública con 70% del salario mínimo para aquellas personas que vivan solas (€ 1.150) y del 50% para los que vivan en pareja (€ 795).

Por otro lado, están los fondos colectivos de pensiones a cargo de las empresas que pagan cada mes contribuciones en nombre de sus empleados y pese a que no son obligatorios, un 90% de los trabajadores de dicho país lo tiene. Por último, se sitúan los productos de pensiones individuales a los que recurren especialmente independientes y trabajadores sin planes de pensiones colectivos o cualquiera que lo desee.

Dinamarca, también con un sistema mixto, ocupa el segundo lugar, ofreciendo una pensión pública universal con dos componentes: un monto fijo financiado a través del presupuesto público y una pensión suplementaria sujeta a la evaluación de ingresos del beneficiario. A esta pensión se suma una segunda fuente privada, denominada de “esquemas ocupacionales”, los cuales son administrados de forma privada y se acuerdan a través de negociaciones colectivas a nivel sectorial, alcanzando una cobertura que supera el 80% de la fuerza laboral.

Las cotizaciones se encuentran entre 10% y el 18% de los ingresos. Estos dos modelos nos muestran la complementariedad y no competencia entre el régimen privado y público de pensiones.

Reformas

En su Diagnóstico del Sistema de Pensiones Peruano y Avenidas de Reforma, el BID (2019) propone eliminar la competencia entre el SPP y SNP creando un sistema mixto. Este sería el camino hacia dónde va el sistema de pensiones en el Perú, replicando las experiencias de Países Bajos y Dinamarca.

Además, se plantea optimizar la capacidad del SPP para producir mejores pensiones estableciendo una pensión objetivo para cada afiliado, potenciando la reducción de costos y comisiones, continuando con la mejora en rendimientos alineando intereses basados en mejores prácticas internacionales y evidencia empírica, fortaleciendo el ahorro voluntario y mitigando los efectos asociados al Régimen Especial de Jubilación Anticipada y el retiro del 25% de la cuenta individual.

Sumado a estos planteamientos, el IEDEP considera ampliar la cobertura del sistema. Para ello, se necesitan reformas en la legislación laboral, algunas de las cuales están contenidas en el Plan Nacional de Productividad y Competitividad.