Sanciones por infracciones tributarias que impone Sunat

Conforme al Art. 164 del Código Tributario (CT) toda acción u omisión que importe la violación de las normas tributarias, previamente tipificadas como tales en el Código Tributario o en las leyes, son sancionadas a los contribuyentes por la Administración Tributaria.

En tal sentido, el incumplimiento y el cumplimiento parcial, incorrecto o tardío de las obligaciones tributarias acarrea el nacimiento de una infracción tributaria, que son sancionadas con multa, cierre de establecimientos, comiso de bienes, suspensión de licencias y permisos y colocación de carteles en el establecimiento del infractor.

Entre otras, las infracciones previstas en el Código Tributario están referidas a la obligación de inscribirse y actualizar el RUC; la obligación de emitir, otorgar y exigir comprobantes de pago; la de llevar libros y registros contables; la obligación de presentar declaraciones juradas dentro de los plazos establecidos; y la obligación de retener y pagar a la Superintendencia Nacional de Aduanas y de Administración Tributaria (Sunat) los impuestos retenidos o percibidos.

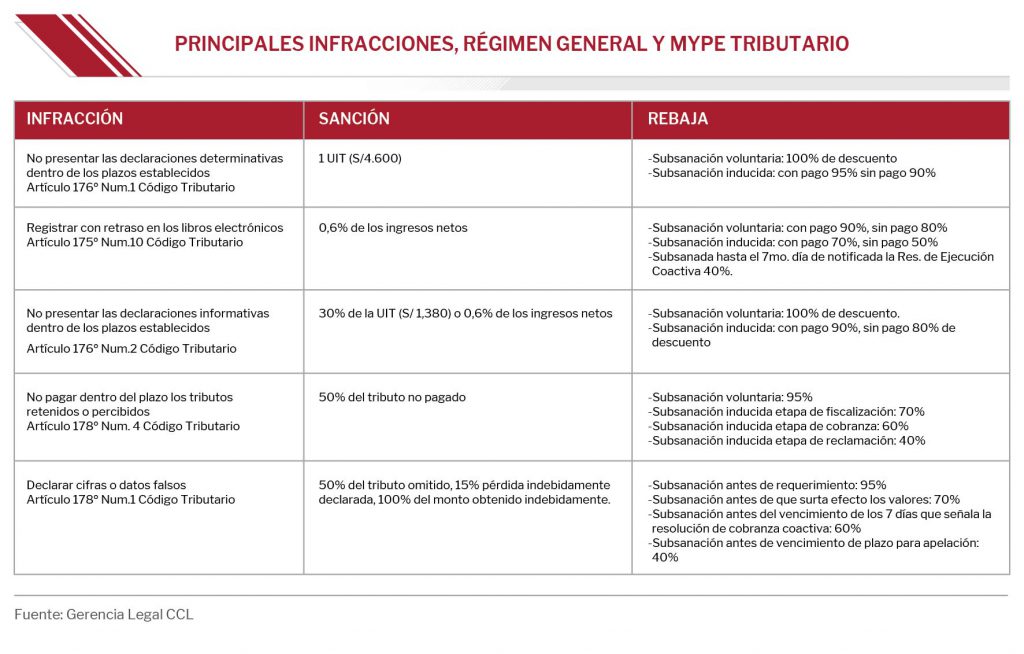

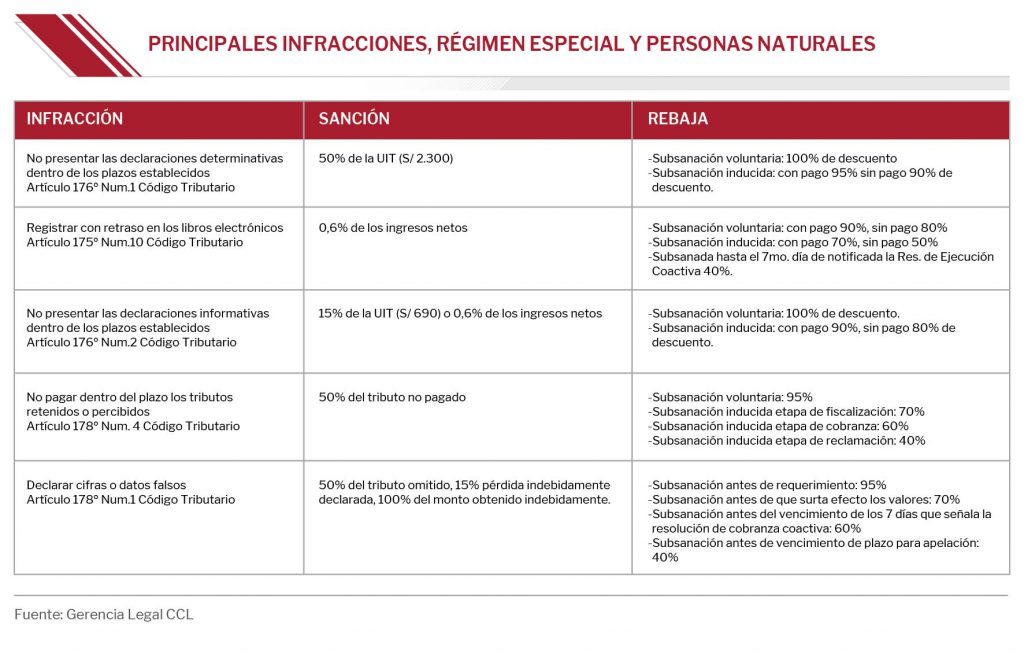

Las sanciones varían según el régimen tributario que corresponde al contribuyente, que puede ser el Régimen General o el Régimen Mype Tributario y a los demás contribuyentes acogidos al RER, RUS o como personas naturales obligadas a declarar y a pagar los impuestos de ley.

Régimen de gradualidad

Con la Res 063-2007-Sunat, la Administración Tributaria aprobó el “Reglamento del Régimen de Gradualidad de Sanciones”, esto es, la rebaja de las multas y demás sanciones por subsanación voluntaria del infractor, por el pago del tributo retenido, por presentar la declaración jurada omitida, por subsanación de la infracción más el pago de la multa, tal como se observa en los cuadros que al final se adjuntan.

Tipos de sanciones

Conforme al Código Tributario, la Sunat puede imponer al infractor las sanciones de multa, comiso de bienes, cierre temporal de establecimientos, internamiento temporal de vehículos y pegando carteles o sellos o letreros en el establecimiento del contribuyente infractor:

Multas.- Son sanciones económicas fijadas en función de la UIT (para el año 2022 es equivalente a S/ 4.600) o en función de los ingresos del contribuyente que haya incurrido en infracción. Las multas están sujetas a rebaja, si el contribuyente subsana la infracción voluntariamente o a requerimiento de la Sunat.

Comiso de bienes.- Los bienes del contribuyente son retenidos y custodiados por la Sunat hasta que acredite la posesión o propiedad de los mismos.

Cierre temporal de establecimientos.- Este tipo de sanción impide el desarrollo de actividades en el establecimiento del infractor hasta por un máximo de 10 días calendario.

Internamiento temporal de vehículos.- Este tipo de sanción afecta la propiedad o posesión sobre vehículos, los que quedan consignados en los almacenes que la Sunat designe, hasta que el infractor acredite la posesión o propiedad del vehículo. Se aplica por un periodo máximo de 30 días calendario.

A tomar en cuenta

Facultad sancionadora.- La Administración Tributaria tiene la facultad discrecional de determinar y sancionar administrativamente al infractor (Art. 166 CT).

No se transmite a los herederos.- Por su naturaleza personal, las sanciones que impone la Administración Tributaria no se transmiten a los herederos a legatarios del contribuyente infractor (Art. 167 CT).

Irretroactividad de las sanciones.- Las normas tributarias que suprimen o reducen las sanciones por infracciones tributarias, no se extinguen ni reducen las que se encuentran en trámite o en ejecución (Art. 168 CT).

Extinción de sanciones.- Las sanciones por infracciones tributarias se extinguen conforme al Art. 27 del Código Tributario, esto es, por el pago, la compensación, la condonación, la consolidación y por resolución de la Administración Tributaria cuando se trate de deudas de cobranza dudosa u onerosa (Arts. 27 y 168 CT).

UIT a tomar en cuenta.- Si la multa está fijada en base a la UIT, se toma en cuenta la UIT que estuvo vigente en la fecha en que se cometió la infracción o la vigente cuando se detectó la infracción tributaria.

Ingresos netos.- Si la multa está referida a los ingresos netos, se toma en cuenta el total de ventas netas o ingresos anuales obtenidos por el contribuyente.