Perú tiene fortalezas para enfrentar la actual volatilidad del dólar

El Instituto de Economía y Desarrollo Empresarial (IEDEP) de la Cámara de Comercio de Lima explica que la economía peruana está expuesta a diferentes shocks internos y externos, que dependiendo de su intensidad afectarán, entre otras variables, la volatilidad del dólar. A su vez estas perturbaciones en el precio de la divisa se transmiten al resto de la economía impactando en las exportaciones, importaciones, inflación, ahorro, morosidad de créditos, decisiones de inversión, entre las principales variables macro.

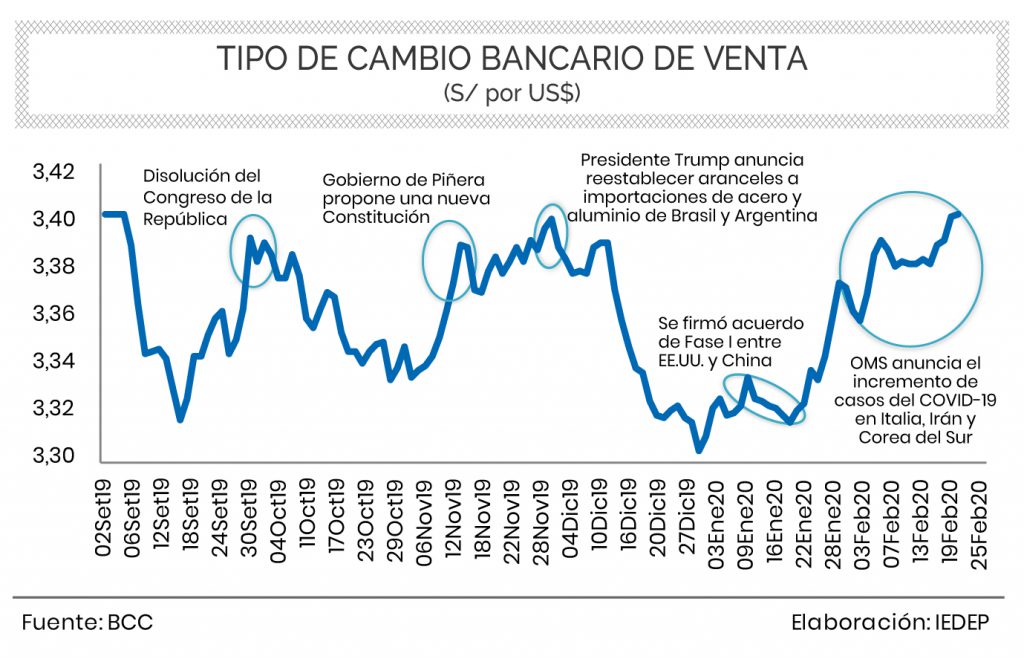

Desde septiembre de 2019 han sucedido eventos que han afectado, en alguna medida, al tipo de cambio. La disolución del Congreso de la República ocurrida el 30 de septiembre tuvo como preámbulo el 27 de septiembre un pedido de cuestión de confianza para cambiar las normas por las que se eligen a los magistrados del Tribunal Constitucional (TC). Ante la expectativa del cierre del Congreso, en dicho día el tipo de cambio bancario para la venta se incrementó en 0,9% alcanzando el valor de S/ 3,395 y manteniéndose por encima de S/ 3,378 hasta el 9 de octubre.

► Inversión extranjera participa en 81% de los megaproyectos

► Contratos G2G podrían acelerar Reconstrucción con Cambios

► Ya se encuentra en marcha la actualización del índice del PBI

Otro suceso importante fue la crisis social en Chile que llevó al gobierno de Sebastián Piñera el 13 de noviembre a proponer un pacto por una nueva Constitución. Ese mismo día el tipo de cambio se elevó de S/ 3,376 a S/ 3,392; es decir, un incremento de 0,47%.

Asimismo, se registró otro impacto en la evolución del tipo de cambio. Ello fue con el acuerdo de Fase I entre EE.UU. y China (firmado el 15 de enero del presente año) y que ha dado una señal de calma ante la guerra comercial entre dichos países. Desde esa fecha, el tipo de cambio disminuyó sostenidamente de S/ 3,327 hasta S/ 3,317, cotización del 22 de enero, acumulando una caída de 0,3%.

Eventos menores también impactaron levemente el precio del dólar en el Perú como el anuncio del presidente Donald Trump realizado el 2 de diciembre de restablecer aranceles a las importaciones de acero y aluminio de Brasil y Argentina, medida que quedó sin efecto el 20 de enero del presente año.

En el caso actual del coronavirus o COVID-19, el tipo de cambio inicia una tendencia alcista desde el 23 de enero cuando las autoridades de China confirmaron 547 casos y los aeropuertos de Wuhan cerraron temporalmente. Fue a partir del 7 de febrero del año en curso que el tipo de cambio reportó un nuevo piso de S/ 3,38 por dólar y superó los S/ 3,4 desde el 24 de febrero como consecuencia del anuncio de la Organización Mundial de la Salud (OMS) por el incremento de casos en Italia, Irán y Corea del Sur y, que los esfuerzos se concentran en frenar la epidemia y al mismo tiempo prepararse para una eventual pandemia. Con todo ello, la moneda peruana ha acumulado una depreciación de 1% en 13 días y en lo que va del año ha llegado a los 2,7%.

Depreciación en la región

En lo que va del año importantes economías de la región ven depreciadas sus monedas. Al 24 de febrero las divisas más afectadas fueron el peso chileno (8,8%) y el real brasileño (8,2%). En el primer caso la crisis social e incertidumbre en que se encuentra la economía del sur, además de la baja del precio del cobre por los efectos de la propagación del coronavirus, afectaron su cotización. En el caso de Brasil su tasa de referencia de 4,5% se encuentra en su nivel mínimo histórico para contribuir a un mayor crecimiento sobre el cual se tienen muchas dudas. A esto se suma los problemas políticos internos y además ya se habría confirmado su primer caso de coronavirus. La menor depreciación se observa en el peso argentino (0,2%) debido a que en dicha economía se tiene controles de capital desde septiembre de 2019 y hacen esfuerzos por controlar su tipo de cambio para que no afecte su inflación que bordea el 50%.

Créditos en moneda extranjera

Uno de los grandes riesgos de los aumentos del tipo de cambio es el llamado efecto hoja de balance, donde una fuerte depreciación aumenta el riesgo crediticio de los hogares y empresas que reciben ingresos en soles pero tienen deudas en dólares. El control de la inflación y la implementación de medidas prudenciales en los últimos años han reducido los créditos en dólares, llegando a una participación del 30% de los créditos totales del sistema bancario.

Tomando la información disponible de la Superintendencia de Banca, Seguros y AFP (SBS) respecto a los créditos otorgados por el sistema financiero a hogares (consumo e hipotecario) entre octubre 2015 y octubre de 2019, el porcentaje de préstamos en moneda extranjera disminuyó de 15,6% a 8,2%. En cambio, el crédito a empresas mantuvo casi constante el grado de dolarización, de 38,4 % a 37,9% para el mismo periodo.

Según el tamaño de empresa, las mypes presentan menor participación de créditos en dólares, en el caso de pequeña empresa es de 3%; en tanto, en las microempresas presentan apenas una tasa de 1,6%. Por otro lado, registran un alto componente en moneda extranjera los créditos corporativos (44%), a grandes empresas (57,3%) y medianas empresas (40,4%).

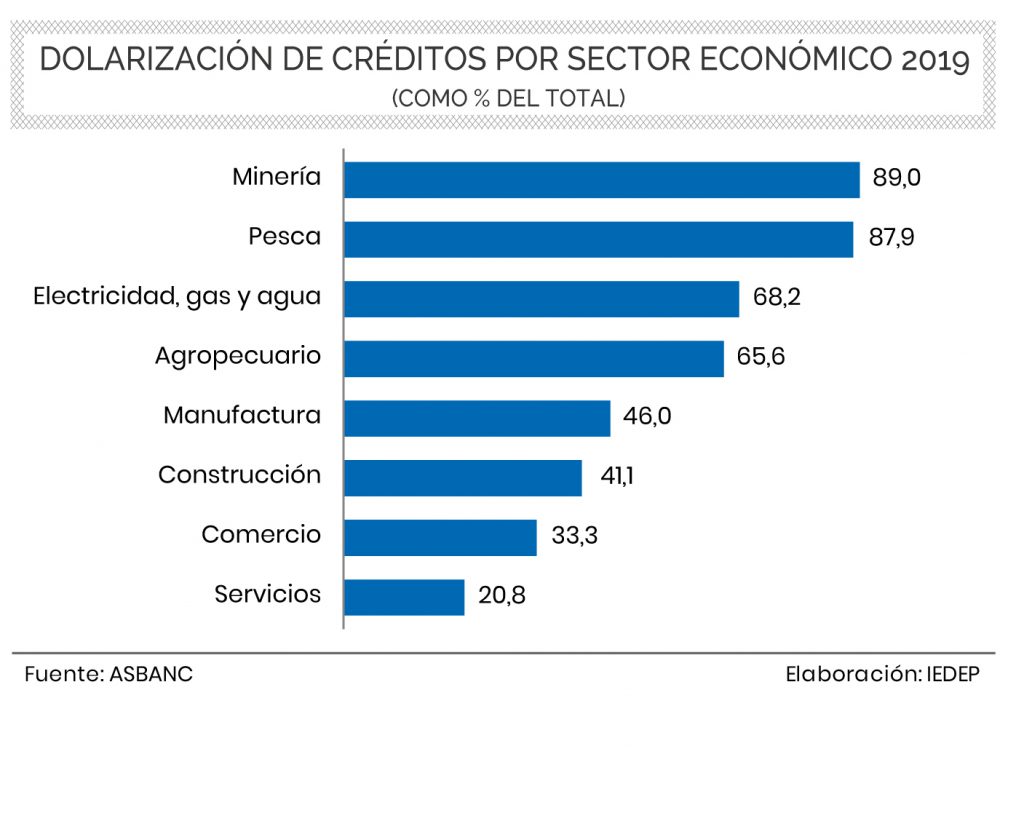

Según datos de la Asociación de Bancos del Perú (Asbanc), a diciembre de 2019 los créditos del sistema bancario muestran un mayor grado de dolarización en las actividades minera (89,0%) y pesquera (87,9%). Esto se explica porque los créditos van dirigidos a empresas que realizan operaciones de comercio exterior. Una actividad complementaria a actividades primarias es el sector electricidad y agua, que también registra un grado de dolarización elevado de 68,2%. En tanto en comercio dicho ratio es de 33,3% y en el caso de Servicios es de 20,8%.

Intervención del BCR en la volatilidad del dólar

El Banco Central de Reserva (BCR) ha manifestado un sinnúmero de veces que su intervención en el mercado cambiario obedece a disminuir la excesiva volatilidad del tipo de cambio. Su finalidad es limitar los efectos hoja de balance ya mencionados, acumular preventivamente reservas internacionales o asegurar que el tipo de cambio no se aleje de sus fundamentos sobre todo ante movimientos especulativos.

El BCR materializa su intervención comprando y vendiendo dólares en el mercado spot. Según el Reporte de Inflación de diciembre de 2019, en los periodos 2004-2007 y 2010-2012 de precios altos de metales y entrada de capitales a la región, le permitió a la autoridad monetaria acumular reservas internacionales. A su vez en 2008-2009 y 2013-2015, periodos de crisis financiera mundial e incertidumbre de las condiciones financieras locales, se pudo disponer de dichas reservas para intervenir en el mercado cambiario y evitar su volatilidad.

En la actual coyuntura, desde julio de 2019 y al 25 de febrero de 2020, el BCR no realizó ninguna intervención en el mercado spot. Además, la autoridad monetaria cuenta con los Swaps cambiarios (contrato financiero) los cuales se emplean para reducir la volatilidad cambiaria por presiones a la depreciación del sol originada en el mercado de derivados. Se han realizado dos colocaciones en el presente año, el 30 de enero por US$ 89 millones, y el 10 de febrero por US$ 66 millones.

En ese sentido, la autoridad monetaria cuenta con los instrumentos y un nivel de reservas internacionales de alrededor de US$ 70.500 millones que nos ha permitido enfrentar problemas similares al actual. Sin tener aún definida la intensidad de la crisis que puede provocar el COVID-19, se cuenta con los medios para aminorar los efectos de cambios bruscos en el tipo de cambio y que repercutan a toda la economía.