Pautas para el depósito y retiro de la CTS

La Cámara de Comercio de Lima recuerda las reglas básicas que deben de tener en cuenta las empresas y los trabajadores de la actividad privada, respecto del próximo depósito de la Compensación por Tiempo de Servicios (CTS), que corresponde al periodo semestral mayo-octubre de 2021.

En este informe, con base en preguntas y respuestas, sintetizamos quiénes tienen derecho o no a la CTS, la remuneración que debe tenerse en cuenta para calcular y depositar la CTS, según el régimen laboral que corresponde a los trabajadores, las modalidades para el retiro de la CTS y las multas que puede imponer la Sunafil, en caso no se cumpla con efectuar el próximo depósito de la CTS, cuyo plazo vencerá el lunes 15 de noviembre de 2021.

20 preguntas y respuestas

Le presentamos 20 preguntas y respuestas concretas que los empleadores y trabajadores deben de tener en cuenta.

1.- ¿Cuáles son las normas que regulan la CTS?.- La compensación por tiempo de servicios está regulada por el TUO del D. Leg. 650 (DS 001-97-TR de 01.03.97) y su reglamento aprobado por DS 004-97-TR de 15.04.97.

2.- ¿Qué es la CTS?.- Es un beneficio social de previsión de las contingencias que origina el cese del trabajador, momento en el cual, el trabajador tiene derecho a retirar el 100% de los fondos depositados por el empleador. La CTS reemplaza al seguro de desempleo que rige en más de 70 países de América y de Europa.

3.- ¿Desde cuándo se tiene derecho a la CTS?.- El trabajador debe contar cuando menos con un mes de servicios, cumplido el mes recibe un dozavo, por los días recibe un treintavo.

4.- ¿Se deposita la CTS devengada al cese?.- No. En este caso la CTS no se deposita en el banco, se le entrega al trabajador dentro de las 48 horas de haber cesado, conjuntamente con su liquidación de beneficios sociales.

5.- ¿Cuál es el periodo a depositar?.- La CTS a depositar corresponde al periodo semestral, comprendido entre el 1 de mayo al 31 de octubre de 2021.

6.- ¿Quiénes tienen derecho a la CTS?.– Tienen derecho a recibir la CTS los trabajadores de la pequeña, mediana y gran empresa del sector privado, que hayan laborado en el semestre comprendido entre mayo-octubre de 2021, cumpliendo una jornada mínima de 4 horas diarias o más para el mismo empleador.

También tienen derecho al depósito de la CTS las trabajadoras del hogar que laboren una jornada mínima de 4 horas diarias, de conformidad con la Ley 31047 y el DS 009-2021-TR.

7.- ¿Quiénes no tienen derecho a la CTS?.- No tienen derecho a percibir el próximo depósito de CTS: (i) los trabajadores en general que hayan laborado una jornada menor a 4 horas diarias; (ii) los trabajadores de la microempresa, contratados después de que la empresa se inscribió en el Registro de Micro y Pequeña Empresa (Remype); (iii) los trabajadores del régimen laboral agrario, que hayan optado por cobrar su CTS conjuntamente con su remuneración diaria; (iv) los trabajadores con remuneración mensual mayor a 2 UIT (S/ 8.800), que hayan celebrado convenios con su empleador para percibir remuneración anual integral; y (v) los trabajadores que al 31 de octubre del 2021 tuvieran menos de un mes de servicios.

8.- ¿Cuál es la remuneración a considerar para el depósito de la CTS?.– Para el próximo depósito de la CTS que vence el 15 de noviembre, se toma en cuenta el sueldo del trabajador al 31 de octubre de 2021, al que debe agregarse una sexta parte de la gratificación percibida en julio de 2021.

Por ejemplo, si el sueldo de octubre fue de S/ 3.000 y el sexto de la gratificación de julio fue S/ 500, la remuneración computable a considerar para el próximo depósito de la CTS será de S/ 3.500.

9.- ¿A cuánto asciende el monto de la CTS a depositar?.– Si el trabajador laboró los 6 meses del periodo a depositar, recibirá el 50% de su remuneración computable. En el caso anterior, si su remuneración computable es S/ 3.500, el 50% a depositar será S/ 1.750.

10.- ¿A cuánto asciende la CTS del trabajador de la pequeña empresa?.- Los trabajadores de la pequeña empresa, contratados después que esta se inscribió en el Remype, perciben el 50% de la CTS que corresponde a los trabajadores de la mediana y gran empresa.

Por ejemplo, si la CTS de los trabajadores de la mediana y gran empresa es S/ 2.400, los trabajadores de la pequeña empresa percibirán de CTS el 50%, en este caso, la CTS a depositar será de S/ 1 200.

11.- ¿Cómo se calcula la CTS de los comisionistas?.– Para los trabajadores que perciben comisiones o remuneración a destajo, su CTS a depositar será calculada en base al promedio de las comisiones percibidas en el semestre (mayo-octubre 2021), al que debe agregarse una sexta parte de la gratificación percibida en julio de 2021, de ser el caso.

12.- ¿Cómo proceder si el trabajador no ha laborado el semestre completo?.– Si el trabajador no ha laborado el semestre completo, por cada mes laborado percibirá un sexto de su remuneración computable. Por ejemplo, si solo laboró en agosto, setiembre y octubre del 2021 y su sueldo es S/ 2.400, su CTS sería S/ 1.700 por los 6 meses, pero como solo laboró 3 meses percibirá 3/6 partes de S/ 1.700, esto es S/ 850.

13.- ¿El trabajador que ha laborado menos de un mes tiene derecho a CTS?.– No, los trabajadores para tener derecho a CTS deben haber laborado cuando menos un mes completo de servicios. Si el trabajador al 31 de octubre del 2021 tiene menos de un mes de servicios, no tendrá derecho a la CTS que se debe depositar hasta el 15 de noviembre.

En este caso, los días laborados se sumarán a la CTS del semestre noviembre 2021-abril 2022 y la CTS acumulada se depositará hasta el 16 de mayo del 2022.

14.- ¿Puede embargarse la CTS?.– La CTS se puede embargar solo por deudas de alimentos y hasta el 50%, según lo disponga el juzgado donde se le demandó alimentos al trabajador. El embargo de la CTS por alimentos solo procede cuando el trabajador ha dejado de laborar, sea por renuncia, mutuo acuerdo, despido, etc.

Recuerde que de acuerdo a ley, el depósito de la CTS es obligatorio, aun cuando haya orden judicial de embargo, en este caso, el empleador está obligado a depositar la CTS en el banco elegido por el trabajador, pero debe comunicar al juzgado que la CTS ha sido depositada en el banco, indicando el monto del depósito y la cuenta en la que ha sido depositada, para conocimiento del juzgado.

15.- ¿Cómo proceder cuando el trabajador ha fallecido?.- Dentro de las 48 horas de ocurrido el fallecimiento, el empleador está obligado a depositar la CTS pendiente hasta la fecha del fallecimiento del trabajador. En este caso, el empleador debe entregar a los herederos del trabajador la constancia de cese, para efectos del retiro de la CTS depositada en el banco.

16.- ¿La cónyuge del trabajador fallecido puede retirar la CTS?.- Sí, en caso de fallecimiento del trabajador, la viuda puede retirar el 50% de la CTS depositada en el banco. Para ello, debe acreditar ante el banco su condición de cónyuge del trabajador fallecido, presentando a la vez la constancia de cese por fallecimiento otorgada por el empleador.

17.- ¿Para el retiro de la CTS se requiere autorización del cónyuge?.– No, la ley establece que se presume que el titular de la CTS está autorizado por su conyugue para el retiro de la CTS, no se requiere autorización expresa del cónyuge.

18.- ¿El trabajador puede retirar el 100% de su CTS?.- Sí, según la Ley 31171 y el DS 010-2021-TR, el trabajador, excepcionalmente y hasta el 31 de diciembre de 2021, puede retirar hasta el 100% de su CTS.

El retiro puede ser total o parcial y puede efectuarse directamente en las oficinas del banco o puede solicitarlo de modo virtual para que el banco desembolse la CTS dispuesta por el trabajador, mediante transferencia a una cuenta bancaria que indique el trabajador. En este caso, el desembolso debe efectuarse dentro de los 2 días hábiles de haberse solicitado al banco.

19.- ¿Se puede retirar la CTS que excede a los 4 sueldos?.- Sí, la Ley 30334 – que no ha sido modificada – dispone que el trabajador, en cualquier momento puede retirar el 100% de su CTS que excede a los 4 sueldos. Este retiro procede en cualquier momento, inclusive después del año 2021.

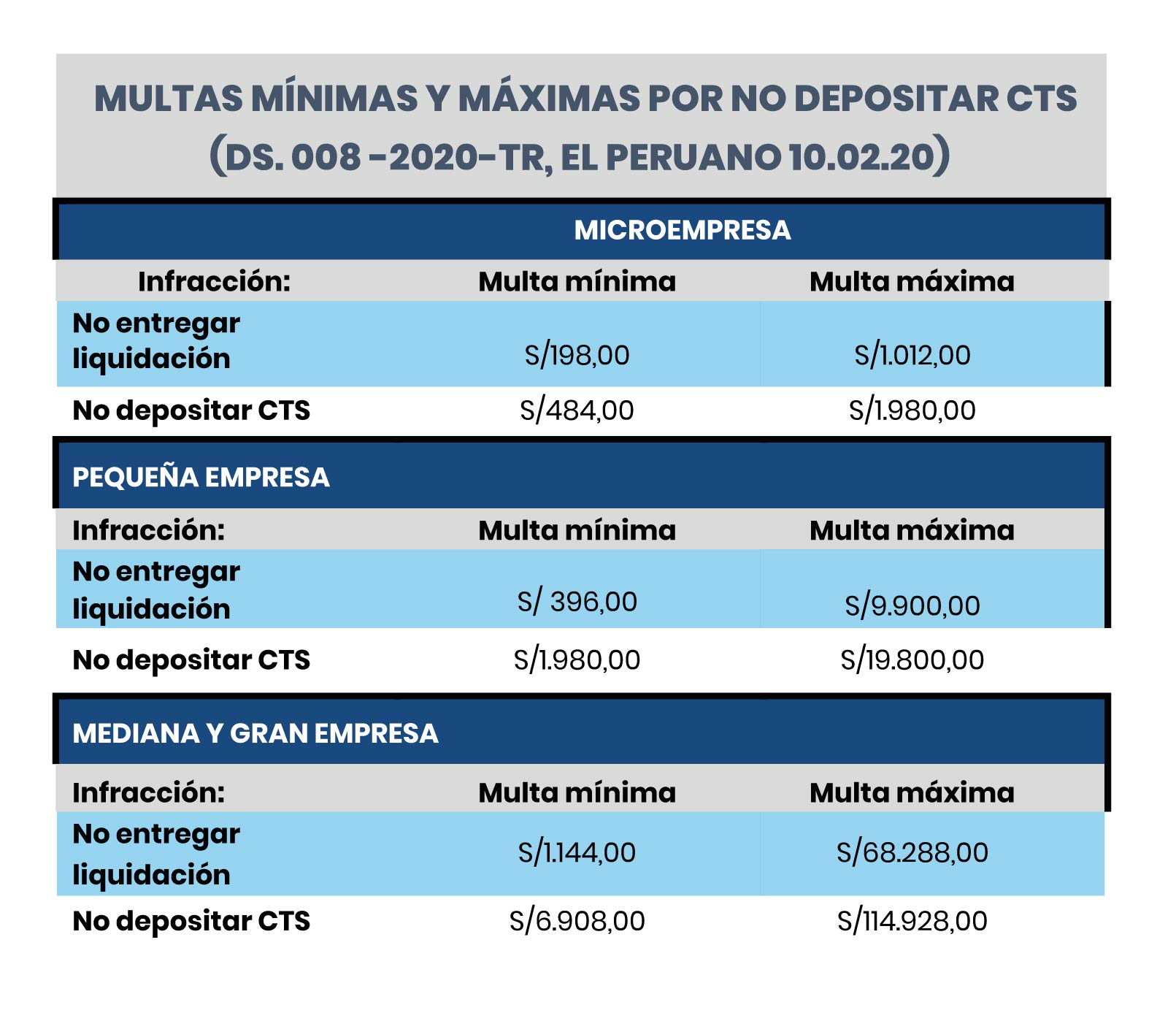

20.- ¿Cuáles son las multas por no no depositar la CTS?.- Las multas al empleador que no deposite la CTS hasta el 15 de noviembre de 2021 o no entregue la hoja de liquidación al trabajador, se explican a continuación.

Multas por no depositar la CTS

Conforme al TUO de la Ley de CTS (DS 001-97-TR), la CTS correspondiente al periodo semestral mayo-octubre 2021, debe depositarse hasta el lunes 15 de noviembre del 2021.

Al respecto, la Sunafil puede aplicar multas por no depositar la CTS (infracción grave) y por no entregar la hoja de liquidación dentro de los 5 días de efectuado el depósito (infracción leve).

Las escalas de multas laborales vigentes fueron aprobadas por D.S. 008-2020-TR (10.02.20). Se trata de 3 escalas de multas diferenciadas. La primera para la microempresa, la segunda para la pequeña empresa y la tercera para la mediana y gran empresa (no mype).

Las infracciones en las que puede incurrir la empresa en esta materia se clasifican en infracciones leves (no entregar la hoja de liquidación donde consta cómo se ha calculado la CTS) e infracciones graves (no depositar la CTS dentro del plazo establecido).

Para determinar el monto de la multa, además del sector al que pertenece la empresa, se toma en cuenta el número de trabajadores afectados, considerando como base la UIT (S/ 4.400 vigente en el 2021).

Las multas para micro y pequeñas empresas inscritas en Remype no podrán superar en un mismo procedimiento sancionador el 1% de los ingresos netos percibidos en el ejercicio fiscal anterior al de la generación de la orden de inspección.

En el cuadro siguiente se indican las multas mínimas y máximas por infracciones leves y graves vinculadas a la CTS, según se trate de microempresas, pequeñas empresas y medianas y grandes empresas.