Con la Res. 195-2021-Sunat (El Peruano 30.12.2021), la Superintendencia Nacional de Aduanas y de Administración Tributaria (Sunat), aprobó las disposiciones y formularios para la declaración jurada anual del Impuesto a la Renta (IR) del ejercicio 2021, que se efectuará entre el 25 de marzo y el 07 de abril de 2022 y los buenos contribuyentes el 08 de abril de 2022.

Según la resolución de Sunat, las personas naturales que hayan percibido u obtenido rentas de primera, segunda, cuarta y quinta categoría, presentarán su declaración jurada anual de regularización del IR a través del Formulario 709 y en el APP – Personas Naturales Sunat, disponible a partir del 14 de febrero de 2022.

Declaración y pago del IR, según categorías

A continuación, destacamos las principales disposiciones que deben de tener en cuenta las personas naturales para regularizar el ir del año 2021, que corresponden a las rentas de primera, segunda, cuarta y quinta categorías.

Rentas de primera categoría

Las personas naturales, sociedades conyugales y sucesiones indivisas que durante el 2021 hayan arrendado o subarrendado bienes inmuebles y muebles no presentarán la declaración jurada anual de regularización del ir, siempre que mensualmente hayan pagado el ir, equivalente al 6,25% de la renta neta (5% sobre el monto del alquiler mensual) mediante formulario virtual 1683. Recuerde que el impuesto mensual se paga aún cuando el inquilino no haya cancelado al propietario la renta mensual convenida (se aplica el método devengado).

Al respecto, el propietario debe tener en cuenta lo siguiente: el impuesto pagado (5% del monto arrendado) no debe haber sido menor que el 6% del autoavalúo 2021; el impuesto mensual (5%) debe haberse pagado sobre el alquiler mensual más el impuesto predial y arbitrios asumidos por el inquilino, de ser el caso. En el subarrendamiento, la renta está constituida por la diferencia del alquiler pagado al propietario y lo cobrado por el arrendatario al subarrendatario.

Se presumirá que el arrendamiento fue por todo el año, salvo que se demuestre (contrato con firmas legalizadas) que el inmueble solo fue arrendado por ciertos meses del 2021. El impuesto por la cesión gratuita del inmueble (renta ficta) es equivalente al 6% del autovalúo 2021 que corresponde al inmueble cedido a terceros gratuitamente. Las mejoras no reembolsables por el propietario también se consideran ingresos de este.

En caso de cesión gratuita de un bien mueble o inmueble distinto de un predio, se deberá declarar como renta ficta el 8% del valor de adquisición, producción, construcción o de ingreso al patrimonio de los referidos bienes, importe que debe considerarse como ingreso bruto.

En los casos anteriores donde exista un saldo a favor del fisco, el propietario deberá presentar la declaración jurada a la sunat, a fin de regularizar el impuesto a la renta que corresponda al año 2021.

Rentas de segunda categoría

Se consideran rentas de segunda categoría los ingresos por enajenación de inmuebles, acciones, participaciones, títulos, bonos, intereses por préstamos, dividendos percibidos, entre otros. Las rentas de segunda categoría están gravadas con el 5% sobre los ingresos brutos.

Pago con efecto cancelatorio.- las siguientes rentas por ganancias de capital, por ejemplo, por transferencia de inmuebles, intereses por préstamos, regalías, cesión temporal de intangibles, no son materia de regularización del ir 2021, puesto que debieron declararse y pagarse según el cronograma de obligaciones mensuales – pdt 617 y formulario virtual 1665, con efecto cancelatorio.

Por ejemplo, la venta de un inmueble genera una ganancia de capital afecta con el 5% sobre la ganancia obtenida (precio de venta menos el costo computable actualizado). La venta del inmueble no está gravada con el ir cuando el inmueble fue adquirido antes del 1 de enero del 2004 y cuando el inmueble constituye casa habitación del vendedor, siempre que lo haya ocupado cuando menos por dos años anteriores a la venta.

Regularización 2021.- las rentas de segunda categoría que se declaran y regularizan son:

Enajenación de acciones.- comprende la ganancia de capital que se obtiene por enajenación, redención o rescate de acciones, participaciones, certificados, bonos, títulos y otros valores mobiliarios que califican como renta de fuente peruana. Se entiende por enajenación la venta, permuta, cesión definitiva, expropiación y todo acto de disposición por el que se transmite el dominio a título oneroso.

Fuente extranjera.– a las rentas de segunda categoría por enajenación, redención de acciones, se agrega la renta de fuente extranjera proveniente de la enajenación de valores mobiliarios en tanto se encuentren registrados en la bolsa de valores y que se hayan enajenado a través de cavali. Estas rentas de fuente extranjera se suman y compensan con las rentas de segunda categoría obtenidas en el país.

Rentas de cuarta categoría

Se consideran rentas de cuarta categoría, entre otras, las obtenidas por el ejercicio individual de cualquier profesión, arte, ciencia u oficio. Igualmente, califican como rentas de cuarta categoría, las obtenidas por funciones como director de empresas, síndico, mandatario, gestor de negocios, albacea, regidor municipal, y consejero regional, se incluye las rentas del contrato administrativo de servicios – cas.

Las rentas de cuarta categoría corresponden a servicios prestados en forma independiente y no bajo subordinación. Si la renta de cuarta categoría se complementa con actividades empresariales, el total de la renta obtenida se considerará de tercera categoría.

El perceptor de rentas de cuarta categoría del total de sus ingresos anuales, tiene derecho a deducir las retenciones que le han efectuado (8%) así como los pagos a cuenta directos efectuados durante el ejercicio 2021.

Recuerde que a partir del 1 de abril del 2017 (res. 043-2017-sunat) solo valen los recibos por honorarios electrónicos. Por excepción, no se encuentran obligados a emitir recibos por honorarios los directores de empresas, albaceas, síndicos, gestores de negocios, mandatarios y regidores municipales (art. 7 res. 007-99-sunat).

Para deducir el gasto adicional a las 7 uit, el perceptor de rentas de cuarta categoría deberá contar con el recibo de honorarios correspondiente y además deberá acreditar que los pagos por servicios médicos, odontológicos y a otros profesionales efectuados durante el 2021 fueron debidamente bancarizados mediante depósito bancario, transferencia de fondos, cheque, etc. (ver lo consignado en” deducciones adicionales/rentas de quinta categoría).

Rentas de quinta categoría

Las rentas de quinta categoría son las obtenidas por los trabajadores subordinados (que figuran en planilla) que han obtenido sueldos, salarios, asignaciones, bonificaciones, comisiones, gratificaciones, utilidades y en general retribuciones por el trabajo dependiente.

Los trabajadores subordinados son aquellos que tienen una jornada de trabajo, horario de ingreso y salida, refrigerio, ejecutan labores asignadas por el empleador, figuran en planilla, gozan de los beneficios laborales y de seguridad social, etc. El trabajador que figura en planillas para efectos del impuesto a la renta, deberá considerar todos los importes retenidos y pagados por su empleador, aun cuando corresponda a labores extraordinarias fuera de la jornada.

No se considera como rentas de quinta categoría a los gastos realizados por la empresa destinados a prestar servicios de asistencia de salud, los otorgados para cubrir gastos operativos, condiciones de trabajo, gastos de viaje, viáticos y otros que no son de libre disposición del trabajador. Cabe precisar que no están afectas al ir de quinta categoría las indemnizaciones por despido arbitrario, las indemnizaciones por no haber gozado de vacaciones oportunamente, asimismo la cts y las pensiones.

Deducciones adicionales.- conforme al decreto legislativo 1258, los trabajadores que perciban rentas de cuarta y de quinta categoría, a partir del 2017, además de deducir las 7 uit fijas, tienen derecho a deducir de sus ingresos anuales hasta 3 uit s/ 13,200 por gastos de arrendamiento en hoteles y restaurantes, honorarios pagados a médicos, odontólogos y a otros profesionales, así como los aportes pagados a essalud por trabajadores del hogar. Se podrán deducir como gastos adicionales hasta el 30% del arrendamiento pagado, hasta el 30% de los servicios médicos y de otros, hasta el 25% de los pagos efectuados en restaurantes y agencias de viaje, hasta el 50% de lo pagado a guías de turismo y el 100% de las aportaciones pagadas a essalud por trabajadores del hogar. Los gastos por servicios médicos y de otras profesiones desde el 1 de abril del 2017 se sustentan con recibos por honorarios electrónicos y además, los pagos por estos servicios deben haberse efectuado a través del banco.

Plataforma sunat.- como se ha indicado, los trabajadores que opten por deducir gastos adicionales deben acceder a la plataforma de la sunat donde figuran registrados los gastos adicionales que podrán deducir los trabajadores al presentar su declaración jurada anual de regularización.

Declaración jurada.- deben presentar la declaración jurada de regularización del impuesto a la renta 2021 los contribuyentes que tuvieran un saldo por regularizar a favor del fisco. Para tal efecto, deben tener en cuenta los resultados de la casilla 161 (rentas de primera categoría), casilla 362 (rentas de segunda categoría) y la casilla 142 (rentas de cuarta y quinta categoría o rentas de fuente extranjera).

Código de tributos.- en las rentas de primera consignar el código 3072, en las rentas de segunda y fuente extranjera el código 3074 y en las rentas de cuarta y quinta categoría el código 3073.

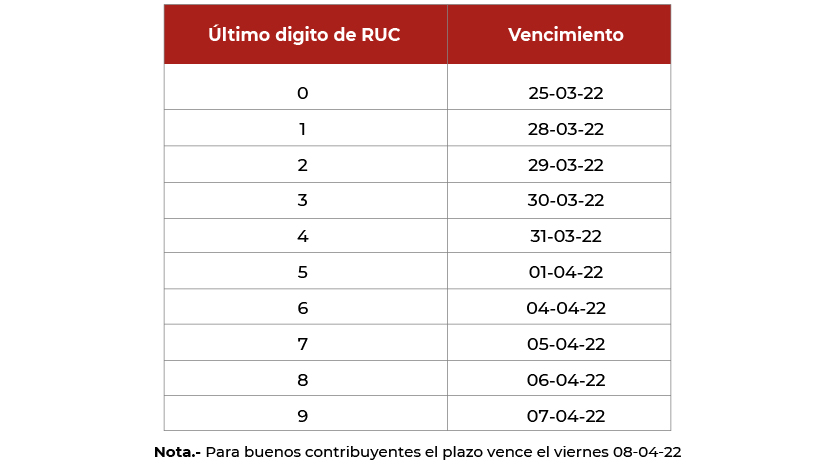

Cronograma.- la declaración jurada anual 2021 será presentada según el cronograma aprobado por la sunat, entre el 25 de marzo y el 7 de abril del 2022, según el último dígito de su ruc (res. 195-2021-sunat).

Devolución.- los contribuyentes, luego de haber descontado los pagos a cuenta, retenciones y créditos que tuvieran excesos de pagos, podrán solicitar que tal exceso sea compensado o devuelto a través de sunat virtual (formulario 1649 o presentando el formulario físico 4949 – “solicitud de devolución”). Las rentas de cuarta y quinta categoría serán devueltas de oficio por la sunat, utilizando el abono en cuenta, para lo cual se requiere registrar el código de cuenta interbancario del contribuyente.