Inflación, tipo de cambio y tasas de interés en tiempos de la COVID-19

El impacto de la COVID-19 a nivel económico ha sido devastador para hogares y empresas. En ese sentido, las cifras del PBI nacional al mes de julio y del empleo en Lima Metropolitana al mes de agosto son muestra de la magnitud de la crisis.

No obstante, según lo observado en los meses recientes, a medida que se han reanudado las actividades productivas, se fue recuperando el nivel de actividad económica.

Sin embargo, las consecuencias de la crisis han sido distintas en precios clave de la economía, tales como la inflación, tipo de cambio y las tasas de interés, los cuales analizamos a continuación.

Inflación

La inflación del mes de septiembre fue de 0,14%, llegando así a una inflación acumulada para el periodo enero-septiembre de 1,38%, y con una tasa promedio anual de 0,15%.

Para los doce últimos meses (octubre 2019-septiembre 2020), la inflación se ubicó en 1,82%. Con ello se mantiene la tasa anualizada de inflación por debajo del 2% como ocurre desde septiembre del año 2019, dentro del rango meta del Banco Central e Reserva del Perú (BCRP).

La crisis sanitaria ha impactado levemente en los precios de algunos productos, específicamente en el grupo de consumo cuidado y conservación de la salud, que registra una inflación acumulada de 2,94% para los primeros nueve meses del año.

El freno de la economía predominó más sobre los precios, observándose en lo que va del año inflaciones bajas en grupos de consumo como transportes y comunicaciones (-0,20%) y vestido y calzado (0,02%).

Este último registró en abril una inflación negativa de -0,04% y, entre mayo y septiembre, una inflación mensual de 0%.

En lo que se refiere a subgrupos de consumo, los más inflacionarios han sido azúcar (19,1%), pescados y mariscos (9,59%), carnes y preparados de carnes (6,49%), productos medicinales y farmacéuticos (4,61%), servicios de esparcimiento y cultura, (4,53%) y tabaco (8,62%).

Según LatinFocus, la mayoría de países de la región tendrían una inflación por debajo del 3% debido a la recesión generalizada por la crisis sanitaria. El Perú cerraría el año con una inflación entre 1,7% y 1,9%.

Otras economías que antes de la crisis ya registraban fuertes desequilibrios macroeconómicos alcanzarían inflaciones altas como Venezuela (2.685%), Argentina (38,7%) y, en menor, medida Uruguay (9,2%), debido a la depreciación de sus monedas.

Tipo de cambio

El tipo de cambio bancario venta sol por dólar ha mostrado una tendencia estable desde el inicio de la crisis, al experimentar la menor volatilidad entre los países de la región a pesar de la incertidumbre generalizada en los mercados financieros internacionales.

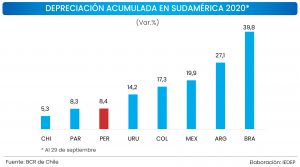

Desde el 20 de julio, el tipo de cambio fluctúa entre S/ 3,50 y S/ 3,59 por dólar y la depreciación del sol frente a la divisa norteamericana, en lo que va del año hasta el 29 de septiembre, es de 8,4%, superando al peso chileno (5,3%) y guaraní paraguayo (8,3%), pero por debajo de las depreciaciones del peso uruguayo (14,2%), peso mexicano (19,9%), peso argentino (27,1%) y real brasileño (39,8%).

El BCRP señala en su Reporte de Inflación de septiembre que ha intervenido en el mercado cambiario mediante la subasta de swaps cambiarios y la colocación de certificado de depósitos reajustables, para amortiguar las presiones al alza sobre el sol.

Si bien la incertidumbre aún persiste, el hecho que la Reserva Federal de Estados Unidos anunciara el 16 de septiembre que continuará con su política monetaria de tasa de interés cercana a cero hasta fines de 2023, ha restado presiones al alza en el tipo de cambio.

El control de la tasa de inflación por debajo del objetivo del 2% permite que la FED señale que su meta será ahora que los precios crezcan moderadamente por encima de la inflación meta durante cierto tiempo, para que la inflación se ubique en un promedio de 2%.

Tasas de interés

La política monetaria en el mundo ha llevado a la baja las tasas de interés, incluso las tasas de referencia con niveles reales negativos.

Paralelamente los bancos centrales han aumentado la liquidez sea a través de la disminución de las tasas de encaje y sobre todo por los préstamos con garantía estatal como es el caso de Reactiva Perú y FAE-Mype.

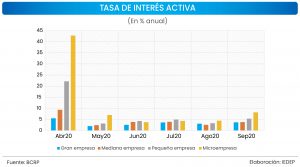

Al 23 de setiembre, la tasa de interés activa se mantiene en niveles por debajo de su promedio histórico de los últimos diez años. Desde abril del presente año, la tasa activa por créditos a microempresas y pequeñas empresas han disminuido en 16,8 y 34,6 puntos porcentuales (p.p.), respectivamente.

Sí es importante advertir que en el mes de septiembre, respecto a agosto, dichas tasas de interés se han elevado de 4,44% a 8,18%, para el caso de microempresas; y de 3,29% a 5,35%, para pequeñas empresas.

Esto también se refleja en la baja demanda de créditos con garantías de 95% y 98% por parte de las entidades financieras que participan en las subastas de repos de cartera de Reactiva Perú y que van dirigidos a mypes. En el caso de créditos a empresas de mayor tamaño la tasa de interés se ubica en el rango de 2,65% y 3,81%.

Un caso totalmente diferente es la evolución de las tasas de interés de créditos a hogares.

En el caso de los créditos hipotecarios se observa una mínima reducción de abril a septiembre, de 7,76% a 6,74%. Pero en lo que se refiere a los créditos de consumo, las tasas de interés se mantienen excesivamente altas a pesar de la reducción de 46,85% a 38,48%.

Si bien la economía muestra una etapa de recuperación en el nivel de producto, aún no salimos de la recesión y el riesgo de una mayor tasa de morosidad de muchos créditos, tanto para hogares como para pequeñas y microempresas.

Por eso, el Congreso aprobó un proyecto de ley presentado por el gobierno para la reprogramación de créditos a hogares (consumo e hipotecario) y a mypes con garantía estatal, lo que llevaría a una disminución de su costo financiero.