Guía completa: reglas para el depósito de la CTS de mayo 2024

La CTS es un beneficio social otorgado por la empresa al trabajador con vínculo laboral (en ningún caso incluye a trabajadores autónomos o independientes), con el fin de constituir un fondo para futuras contingencias tras la extinción del vínculo laboral y/o para cubrir necesidades básicas mientras se reincorpora al mercado laboral. Se otorga dos veces al año, en los meses de mayo y noviembre.

La Cámara de Comercio de Lima (CCL) recuerda que el 15 de mayo de 2024 vence el plazo para que los empleadores depositen la CTS, correspondiente al periodo semestral noviembre 2023-abril 2024. A continuación, detallamos los aspectos principales a tener en cuenta:

1. Cálculo por tipo de empresa

– Mediana y gran empresa: el monto de la CTS varía según el tiempo laborado en el semestre. Si el trabajador ha trabajado el tiempo completo –noviembre 2023-abril 2024–, la CTS a depositar será el 50 % del sueldo de abril 2024, más un sexto de la gratificación recibida en diciembre 2023. No obstante, si el trabajador no ha laborado el semestre completo, por cada mes trabajado percibirá un sexto del sueldo más la misma fracción de la gratificación.

– Pequeña empresa: es aquella cuyos ingresos anuales no fueron superiores a 1 700 UIT. Pueden presentarse tres casos:

- Si la pequeña empresa no está inscrita en el Registro de Micro y Pequeña Empresa (Remype), todos sus trabajadores antiguos y nuevos tendrán derecho a CTS conforme a la regla general, que rige para la mediana y gran empresa.

- Si la pequeña empresa está inscrita en el Remype, los trabajadores contratados hasta antes de su registro tendrán derecho a la CTS, según la regla general.

- Si el trabajador ha sido contratado luego de que la empresa se inscribió en el Remype, su CTS será el 50 % de lo que se obtiene en el régimen general.

– Microempresa: es aquella cuyos ingresos anuales no superen las 150 UIT. Igualmente, se pueden presentar tres casos:

- Si la microempresa no está inscrita en el Remype, todos sus trabajadores tendrán derecho a la CTS bajo la regla general.

- Si la microempresa se inscribió en el Remype, los trabajadores contratados antes de su registro tienen derecho a la CTS bajo la regla general

- Si los trabajadores fueron contratados después de que la microempresa se inscribió en el Remype, estos trabajadores no tienen derecho a CTS.

2. Trabajadores con menos de 1 mes de servicio

Los trabajadores con menos de un mes de servicio al 30 de abril de 2024 no tienen derecho al depósito de la CTS que vence el 15 de mayo de 2024. Los días laborados se sumarán al semestre mayo-octubre 2024 y la CTS acumulada se depositará hasta el 15 de noviembre de este año.

3. Libre disponibilidad del 100 % de la CTS

La Ley 31480 (25/05/2022) autorizó a los trabajadores a disponer libremente del 100 % de la CTS hasta el 31 de diciembre de 2023. Esta norma no ha sido prorrogada, por lo que no es posible la disponibilidad del 100% de la CTS acumulada.

4. Retiro de la CTS que excede a cuatro sueldos

Sin embargo, se mantiene vigente la Ley 30334, según la cual, los trabajadores pueden retirar el exceso de cuatro sueldos de su CTS.

En caso el trabajador decida retirar su CTS, debe comunicarlo por escrito a su empleador, para que este le informe a la entidad financiera donde se encuentra depositada la CTS (banco, financiera, caja, entre otros) precisando cuál es el monto que se podrá disponer libremente.

Para determinar el monto intangible se debe considerar el último sueldo que tuviera el trabajador a la fecha en la que solicita el retiro, multiplicado por cuatro.

5. No tienen derecho a CTS

Conforme a ley, no tienen derecho a este beneficio:

- Los trabajadores que laboran menos de cuatro horas diarias.

- Los que perciben el 30 % o más de las tarifas que paga el público.

- Los trabajadores de la microempresa contratados después de su inscripción de la empresa en el Remype.

- Los trabajadores que perciben remuneración anual integral.

- Los trabajadores del régimen laboral agrario que han optado por cobrar su CTS conjuntamente con su remuneración (Ley 30110 y DS 005-2021-Minagri).

6. Casos de embargo y retención

Los depósitos de la CTS pueden ser embargados hasta el 50 % por deudas de alimentos. Tenga en cuenta que la CTS se deposita obligatoriamente en el banco elegido por el trabajador, aun cuando exista embargo judicial por deudas de alimentos.

En este caso, la empresa debe informar al juez que la CTS ha sido depositada conforme a ley y que, en todo caso, el embargo se debe solicitar al banco depositario, salvo que se trate de la CTS que se consigna en la liquidación del trabajador que cesa y cuyo plazo para su depósito aún no ha vencido.

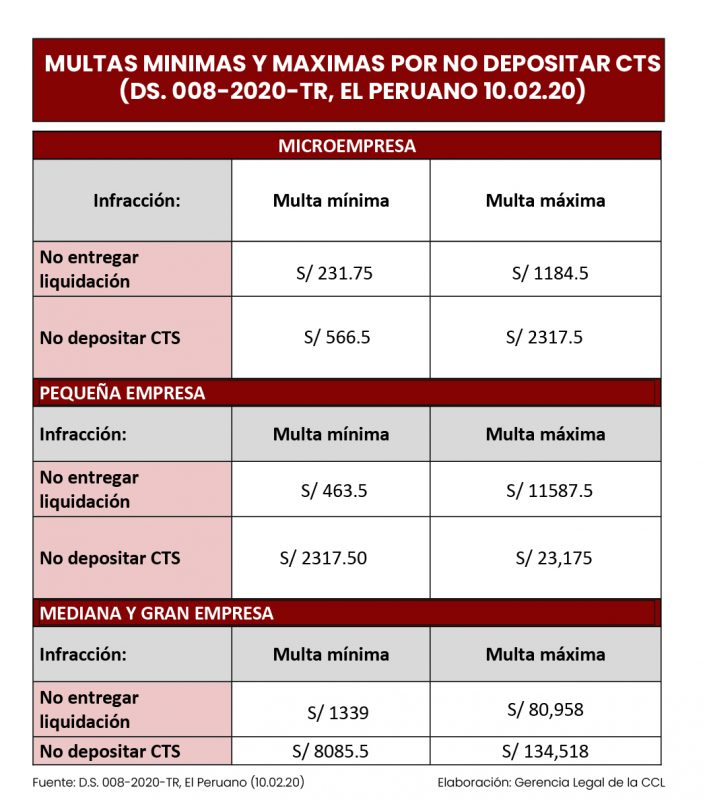

7. Multas por no depositar la CTS

La Superintendencia de Fiscalización Laboral (Sunafil) puede aplicar multas por no depositar la CTS dentro del plazo establecido (infracción grave) y por no entregar la hoja de liquidación con el cálculo de la CTS, dentro de los cinco días de efectuado el depósito (infracción leve).

Las escalas de dichas multas vigentes fueron aprobadas por D.S.008-2020-TR (10/02/20) y varían según el tamaño de empresa y el número de trabajadores afectados. Cabe señalar que para determinarlas se toma como base la Unidad Impositiva Tributaria (UIT) vigente (S/ 5,150 para 2024).

Es importante también determinar que las multas para micro y pequeñas empresas inscritas en Remype no podrán superar en un mismo procedimiento sancionador el 1 % de los ingresos netos percibidos en el ejercicio fiscal anterior al de la generación de la orden de inspección.

En el siguiente cuadro indicamos las multas mínimas y máximas por infracciones leves y graves vinculadas a la CTS, según se trate de microempresas, pequeñas empresas y medianas y grandes empresas.

LEER MÁS: