Establecen nuevas condiciones para justificar el incremento patrimonial

El 6 de octubre pasado, se publicó el Decreto Supremo N°233-2022-MEF que modifica el artículo 60-A del Reglamento de la Ley del Impuesto a la Renta, incluyendo nuevas condiciones que deben cumplir los préstamos de dinero para justificar los incrementos patrimoniales de personas naturales.

Al respecto, dicho reglamento ya establecía como requisitos (a) que el préstamo otorgado esté vinculado directamente a la necesidad de adquisición del patrimonio y/o de incurrir en un consumo cuyo origen se requiera justificar; y (b) que el mutuante (quien presta el dinero) se encuentre plenamente identificado y no tenga la condición de no habido al momento de suscribir el contrato ni al efectuar el desembolso de dinero.

Así, con la modificación referida, se ha establecido, de manera adicional, que el mutuante no debe tener la condición de sujeto sin capacidad operativa. Adicionalmente, se señala que el mutuatario (quien recibe el préstamo) debe comunicar a la Sunat que el mutuante, al momento de suscribir el contrato o al efectuar el desembolso del dinero, se encuentra en alguna de las siguientes situaciones:

i) Es residente de un país o territorio no cooperante o de baja o nula imposición o un establecimiento permanente situado o establecido en aquellos y/o

ii) Ha canalizado el préstamo a través de empresas bancarias o financieras residentes de países o territorios no cooperantes o de baja o nula imposición o establecimientos permanentes situados o establecidos en tales países o territorios.

Para la comunicación a Sunat, debe identificarse al mutuante, al país o territorio no cooperante o de baja o nula imposición involucrado; y a la empresa bancaria o financiera, que corresponda; así como el monto del préstamo recibido y el plazo y número de cuotas pactadas, entre otra información vinculada al préstamo, que se establecerá mediante resolución de superintendencia.

Los mutuatarios que están obligados a utilizar medios de pago, pueden justificar los incrementos patrimoniales a través de su uso, identificando a la entidad del sistema financiero que intermedió la transferencia de fondos. Respecto del dinero usado para la devolución del préstamo, tendrá que justificar su origen. Si la devolución se realiza sin usar los medios de pago, se registrará como incremento patrimonial no justificado.

En el caso del mutuante, este podrá justificar los incrementos patrimoniales producto de los intereses provenientes de los préstamos, si es que los contratos de préstamos tienen fecha cierta (anterior o coincidente con las fechas de las adquisiciones, inversiones, consumos o gastos que se pretendan justificar) e incluyan la información de i) la denominación de la moneda o importe del préstamo; ii) la fecha de entrega del dinero; iii) los intereses pactados; y iv) la forma, plazo y fechas de pago.

Además, se mantienen los siguientes requisitos que ya se encontraban en el Reglamento de la Ley del Impuesto a la Renta: (i) que el préstamo otorgado esté vinculado directamente a la necesidad de adquisición del patrimonio y/o de incurrir en un consumo cuyo origen se requiera justificar; y (ii) que el mutuante se encuentre identificado y no tenga la condición de no habido al momento de suscribir el contrato ni al efectuar el desembolso de dinero.

A propósito de esta modificación, a continuación, le recordamos cuáles son las reglas para sustentar un requerimiento de la Sunat respecto a incremento patrimonial no justificado.

1. ¿Qué se entiende por incremento patrimonial no justificado?

El incremento patrimonial no justificado es el aumento en el valor del patrimonio de un contribuyente, persona natural, sin que se pueda justificar de manera fehaciente cual ha sido la causa de dicho aumento, o la fuente de la que proviene, ya sea que se trate de un incremento de sus activos o una disminución de sus pasivos.

Se presume que los incrementos patrimoniales cuyo origen no puedan ser justificados constituyen renta neta no declarada por el contribuyente, de tal manera que la Sunat podrá practicar la determinación de la obligación tributaria del impuesto a la renta en base a esta presunción.

2. ¿Cómo identifica Sunat los incrementos patrimoniales?

Para ello, la Sunat utiliza diversas fuentes de información como la declaración anual del contribuyente, el ITF, la declaración de notarios, declaración de operaciones con terceros, etc. El uso intensivo de la tecnología facilita realizar cruces de información sobre ingresos y egresos en las transacciones financieras.

3. ¿Qué elementos pueden determinar un incremento patrimonial no justificado?

• Los signos exteriores de riqueza, como el valor del inmueble donde resida el contribuyente y su familia o el alquiler que paga por el mismo, el valor de las fincas de recreo o esparcimiento, los vehículos, número de servidores, viajes al exterior, gastos en educación, obras de arte, entre otros. Se tomará el valor de adquisición, producción o construcción, según corresponda. En caso de adquirir un bien a título gratuito, se toma el valor de mercado.

• Las variaciones patrimoniales: Diferencia entre el patrimonio final y el patrimonio inicial del ejercicio.

• La adquisición y transferencia de bienes.

• Las inversiones.

• Los depósitos en cuentas de entidades del sistema financiero nacional o del extranjero.

• Los consumos: Todas aquellas erogaciones de dinero efectuadas durante el ejercicio, destinadas a gastos personales como alimentación, vivienda, vestido, educación, transporte, recreación, entre otros, y/o a la adquisición de bienes que al final del ejercicio no se reflejan en su patrimonio, sea por extinción, enajenación o donación, entre otros. También se consideran consumos los retiros de las cuentas de entidades financieras de fondos depositados durante el ejercicio.

• Los gastos efectuados durante el ejercicio fiscalizado, aun cuando éstos no se reflejen en su patrimonio al final del ejercicio.

4. ¿Qué ingresos no justifican el incremento patrimonial?

• Las donaciones recibidas u otras liberalidades que no consten en:

1) Escritura pública, tratándose de la donación de bienes inmuebles o muebles, cuya transferencia requiera de dicho instrumento, según las normas de la materia.

2) Documento de fecha cierta, tratándose de la donación de bienes muebles distintos a los señalados en el numeral 1).

3) Documento que acredite de manera fehaciente:

(i) La donación recibida, tratándose de bienes muebles previstos en el numeral 2 y que hayan sido recibidos con ocasión de bodas o acontecimientos similares o cuyo valor no supere el 25% de la UIT.

(ii) La liberalidad recibida. En los casos que para su constitución o formalización se requiera de una escritura pública o documento de fecha cierta, según las normas sobre la materia, la liberalidad no podrá ser sustentada con documento que no cumplan con dicha formalidad.

Las disposiciones señaladas sobre la acreditación de donaciones se introdujeron mediante el Decreto Legislativo N°1527 (01/03/2022), y entrarán en vigencia partir de 2023.

• Las utilidades derivadas de actividades ilícitas.

• El ingreso al país de moneda extranjera cuyo origen no esté debidamente sustentado.

• Los ingresos percibidos que estuvieran a disposición del deudor tributario pero que no los hubiera dispuesto ni cobrado, así como los saldos disponibles en cuentas de entidades del sistema financiero nacional o del extranjero que no hayan sido retirados.

• Otros ingresos, entre ellos, los provenientes de préstamos que no reúnan las condiciones que señala la Ley del Impuesto a la Renta.

5. ¿Cómo calcula Sunat el incremento patrimonial?

La Sunat utilizará, a su elección, cualquiera de los métodos que se señalan a continuación:

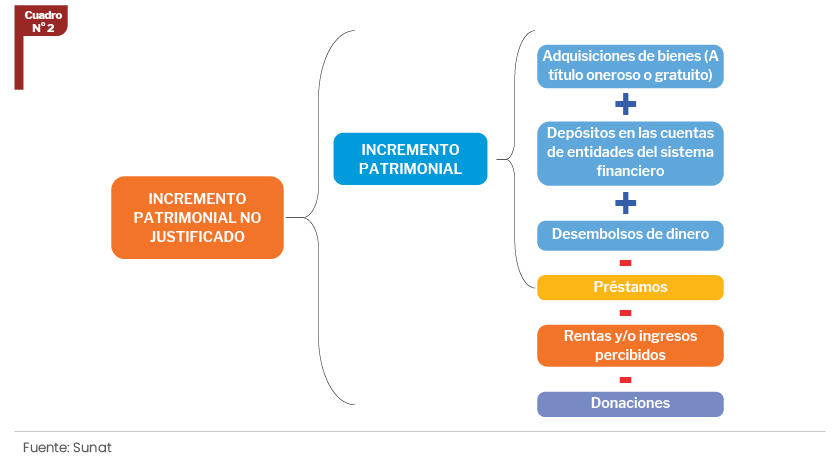

» Método del Balance más Consumo: Consiste en adicionar a las variaciones patrimoniales del ejercicio, los consumos (ver cuadro 1).

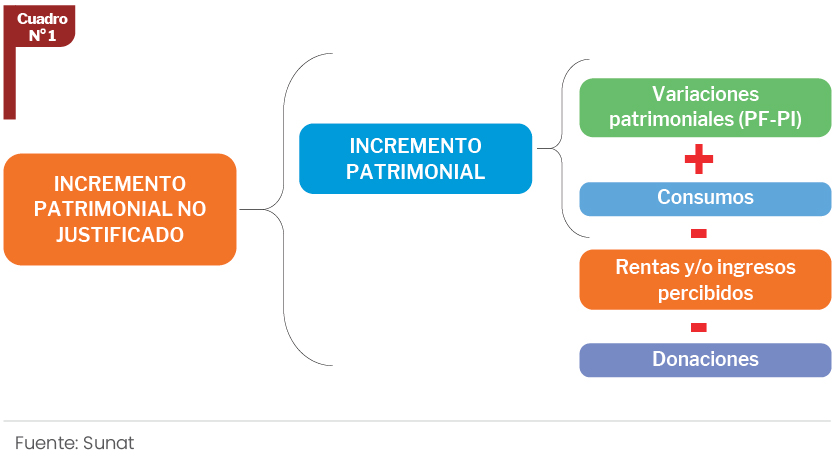

» Método de Adquisiciones y Desembolsos: Consiste en sumar las adquisiciones de bienes, a título oneroso o gratuito, depósitos en cuentas de entidades financieras, gastos y todos los desembolsos efectuados durante el ejercicio. Asimismo, se deducirán las adquisiciones y los depósitos provenientes de préstamos que cumplan los requisitos del Artículo 60-A, recientemente modificado (ver cuadro 2).

6. Si se determina que existe incremento patrimonial no justificado, ¿qué tipo de renta se atribuye al contribuyente?

El inc. g) del Art. 60° del Reglamento de la Ley del Impuesto a la Renta señala que la renta neta presunta deberá adicionarse a la renta neta del trabajo.