El mundo busca salidas a crisis económica provocada por pandemia

En todo el mundo, bancos centrales, ministerios de economía, organismos internacionales han establecido programas financieros de apoyo a los países para enfrentar la severa crisis económica provocada por la pandemia del COVID-19.

Por ejemplo, el Fondo Monetario Internacional (FMI) aprobó asistencia financiera de emergencia a países como Paraguay (US$ 274 millones) y Bolivia (US$ 327 millones). Asimismo, la Asociación Internacional de Fomento (AIF), perteneciente al Banco Mundial (BM), proporcionará US$ 50.000 millones para las naciones pobres en forma de donaciones y créditos.

Por otro lado, los países europeos han aplicado programas de créditos con respaldo de sus gobiernos como, por ejemplo, el Programa especial KFW, de Alemania, el cual coloca fondos ilimitados para empresas de todo tamaño con tasas de interés en euros que fluctúan entre 1% y 2,12% y con una garantía del Gobierno por dichos préstamos que oscila entre 80% y 90%. En el caso de Francia e Italia, los fondos garantizados ascienden a € 300.000 millones y € 200.000 millones, respectivamente.

En la región, Argentina, Brasil, Chile y Colombia cuentan con programas similares para cubrir pago de planillas, capital de trabajo o apoyar actividades económicas puntuales que están siendo muy afectadas por la actual crisis. La característica de todos estos programas es que el costo del financiamiento se logra a tasas bastante bajas, equivalentes a tasas reales de interés del 0%.

El Perú, protegido por su estabilidad macroeconómica, ha creado un programa de financiamiento para empresas con garantía del Gobierno por un monto de S/ 30.000 millones, equivalente al 4% de su PBI, con el cual busca garantizar la cadena de pagos y evitar una mayor recesión a la provocada por el COVID-19.

Es importante señalar que, si bien la crisis actual se desata en el mes de marzo, ya se observaba incrementos en el ratio de morosidad sobre todo en créditos a medianas empresas (9,7%) y -en menor medida en pequeñas empresas (8,4%) y microempresas (5,9%).

Reactiva Perú

El Programa Reactiva Perú, como lo señala el DL N° 1455, publicado el 6 de abril, tiene como fin garantizar el financiamiento de la reposición de los fondos de capital de trabajo de empresas que enfrentan pagos y obligaciones de corto plazo con sus trabajadores y proveedores de bienes y servicios, a través de un mecanismo que otorgue la garantía del Gobierno Nacional a los créditos en moneda nacional que sean colocados por las entidades financieras.

El tamaño del programa asciende a S/ 30.000 millones y significa un incremento del 14,4% sobre el total de créditos empresariales ya colocados por el sistema financiero.

Hay que recordar que el crecimiento de este tipo de crédito en los tres últimos años fue de un promedio de 6,3% anual.

El monto del préstamo para cada empresa será el máximo entre tres veces la aportación a EsSalud en el 2019 o un mes de ventas promedio mensual obtenidas en el 2019, siendo aplicable solo el segundo criterio en el caso de una micro y pequeña empresa (Mype) con un tope máximo de S/ 10 millones por empresa. Otras características importantes del préstamo es que el plazo máximo es de 36 meses con un periodo tope de gracias de 12 meses.

Tasa de interés y comisiones

Según el Reglamento Operativo RM N° 134-2020-EF, la tasa de interés del crédito reflejará el costo del fondeo y el margen de la entidad financiera y deberá cumplir con las condiciones de las operaciones que establezca el Banco Central de Reserva del Perú (BCRP). La comisión por la garantía será de 50 puntos básicos anuales (0,5%) que incluye IGV y los gastos administrativos de Cofide.

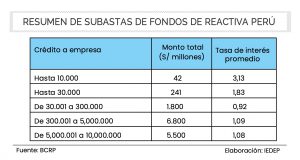

Para la colocación de los fondos de Reactiva Perú el BCRP ha realizado cuatro subastas de Repos con Carteras Garantizadas. En total se han colocado S/ 14.383 millones, un 48% del Programa. Se identifican cinco tramos disponibles de créditos para empresas: S/ 42 millones para préstamos de hasta S/ 10.000 a una tasa de interés promedio del 3,13%; S/ 241 millones para préstamos entre S/ 10.000 y S/ 30.000 a una tasa del 1,83%; S/ 1.800 millones para créditos entre S/ 30.000 y S/ 300 .000 al 0,92%. Luego se tienen S/ 6.800 millones para créditos entre S/ 300.000 y S/ 5 millones al 1,09%; y, finalmente, S/ 5.500 millones para créditos entre S/ 5 millones y S/ 10 millones a una tasa de 1,09%.

Es importante señalar, que estas tasas de interés que se les cobrará a las empresas no incluye el costo de la comisión de garantía.

La garantía del Gobierno Nacional cubre el saldo insoluto del crédito otorgado, que fluctúa entre 98% y 80%, según los rangos de créditos establecidos.

FAE-MYPE

Por su parte, el Fondo de Apoyo Empresarial a la Micro y Pequeña Empresa (FAE-Mype) tiene como objeto garantizar los créditos para capital de trabajo asumidos por las Mypes, así como reestructurar y refinanciar sus deudas. El fondo, inicialmente de S/ 300 millones, fue ampliado a S/ 800 millones a través del DU N a 0049-2020 que, además, redefinió los objetivos del programa, disponiéndose que el destino de los créditos sea de manera exclusiva para capital de trabajo. Inicialmente se contemplaba créditos para reprogramación de deudas, lo que fue ya excluido.

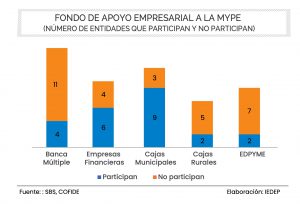

Pueden ser elegibles de recibir financiamiento garantizado por parte de Cofide, las empresas del sistema financiero o las cooperativas que se encuentren inscritas en el Registro Nacional de Cooperativas de Ahorro y de Crédito No Autorizadas a Captar Recursos del Público (Coopac). Hasta el 21 de abril se encontraban habilitadas para otorgar dichos préstamos un total de 23 entidades financieras: nueve cajas municipales de ahorro y crédito, seis financieras, dos cajas rurales, dos Edpymes y cuatro bancos. Hasta el momento, el 43% del total de entidades financieras participan en FAE-Myp. Para incentivar un mayor número de participación, se ha relajado la exigencia de calificación de riesgo de la entidad de C a C- bajo ciertas condiciones.

Hay que precisar que con los cambios que se den en los próximos días (subasta de créditos), además de los publicados el lunes pasado, el FAE- Mype será una oportunidad importante de financiamiento para las empresas. Asimismo, ello podría generar que más bancos y cajas municipales sean elegibles para participar en este sistema.

Es importante señalar que el límite de garantía individual que otorga el fondo se aplica de acuerdo a la siguiente cobertura de la cartera por deudor: hasta S/ 10.000 con una cobertura del 98% y desde S/ 10.000 hasta S/ 30.000 con una cobertura del 90%. El plazo máximo del préstamo es de 36 meses con un periodo de gracia tope de 12 meses.

Con las recientes modificaciones realizadas al FAE-Mype y la adopción del mecanismo de subasta similar al aplicado en Reactiva Perú se espera lograr un mayor número de instituciones partícipes y; por consiguiente una mayor competencia lo que se traducirá en menores tasas de interés a favor de las Mypes.

La CCL espera que el desembolso de los créditos a las empresas –mediante Reactiva Perú y FAE-Mype– suceda de manera rápida para no afectar la cadena de pagos y se puedan mantener la mayor cantidad de empleos.